Un nombre grandissant de domaines scientifiques bénéficient du calcul haute performance (HPC), notamment en recourant aux simulations de Monte Carlo (MC) qui s’illustrent dans la résolution de problèmes complexes. En physique nucléaire, HPC et méthode de Monte Carlo sont combinés pour simuler les interactions de radiation. En finance de marché, le HPC devient incontournable dans l’arbitrage ou la couverture de risque. En 2009, 10% des supercalculateurs du top 500 étaient dédiés à la finance [1].

Les accords de Bale imposent aux établissements financiers, un niveau minimum de capitaux propres, pour faire face aux variations brusques du marché. Selon le directeur financier de Goldman Sachs de l’époque, les variations de marché constatées pendant la crise de 2007, avaient moins d’une chance sur 1 million de survenir. L’évaluation du risque de marché repose principalement sur l’estimation de la Value at Risk (VaR), pouvant s’avérer couteuse en calculs, si les instruments financiers sont nombreux et complexes. La Monte Carlo VaR, basée sur des simulations de MC est parfaitement adaptée aux options américaines de grande dimension.

Certaines optimisations, telles que la réécriture des algorithmes, ou la vectorisation du code pour exploiter l’architecture vectorielle d’un processeur, n’est dans certains cas pas suffisant pour réduire considérablement les temps d’exécution, d’où l’intérêt de cibler plusieurs unités de calcul en parallèle. Même si le principe du cloud computing permet de déléguer le calcul intensif à des établissements financiers plus importants , afin entre autre de bénéficier de nouvelles architecture de calcul [2], il n’en demeure pas moins que solliciter des clusters de CPU a un coût en matériel et en consommation électrique que certains qualifient d’exorbitant. C’est le cas d’Aon Benfield, un leader mondial des compagnies d’assurance, dont le cluster de CPUs dédié à la valorisation d’obligations a coûté 4M de dollars, ainsi que 1,2M de dollar par an d’électricité [3]. Comparativement, un moteur de calcul exploitant des GPUs (Graphics Processing Unit) couterait 144k dollars pour une consommation annuelle électrique de 31k dollars. La section Equity Derivatives de J.P. Morgan quant à elle effectue ses calculs de risque sur une infrastructure hybride constituée de CPUs et GPUs, améliorant ainsi de 40 fois le temps de calcul comparé à un cluster de CPUs, pour une consommation électrique équivalente [4]. Exploiter des GPUs et éventuellement en soutien des CPUs, devient incontournable dans le calcul intensif en finance, et constitue donc l’approche que nous suivons dans cette thèse.

Nombreuses sont les mesures financières requérant d’importantes ressources pour être estimées en temps raisonnable. Ce temps diffère selon le contexte. La Value At Risk d’un portefeuille peut être calculée pour deux semaines alors que l’estimation d’un portefeuille de couverture est souvent utilisée pour des opérations journalières. La difficulté ne vient pas nécessairement des méthodes de calcul, mais des instruments mis en cause. Un portefeuille peut-être de taille conséquente, et composé de simples actions comme d’options américaines de grande dimension. La difficulté majeure dans la valorisation de l’option américaine est d’estimer sa frontière d’exercice. De plus, les paramètres du modèle comme la finesse de la discrétisation ou encore le nombre de simulations de MC, complexifient les calculs et rallongent leurs temps.

Dans le cadre qui nous intéresse ici, autant effectuer le pricing d’une option européenne qui nécessite simplement de lancer un nombre important de simulations de Monte Carlo indépendantes est aisé à paralléliser, autant le cas d’une option américaine est plus complexe et nécessite de sélectionner une méthode de pricing appropriée. Le travail de thèse de Viet Dung Doan, soutenu en 2010 [5], a permis d’identifier l’intérêt de la méthode de pricing d’option américaine proposée par J. Picazo, dans un objectif de parallélisation. Cette méthode, bien que procédant par itérations sur chaque pas de temps, permet d’introduire du parallélisme au sein de chaque itération. Son travail a ainsi démontré expérimentalement qu’il était possible d’utiliser un cluster de CPUs, selon un pattern maitre-esclave traditionnel, et ainsi réussir à valoriser en quelques heures une option américaine de grande taille (panier d’actifs de taille 40) sur 64 cœurs, une telle option pouvant potentiellement requérir plusieurs jours de calcul si valorisée sur un seul CPU!

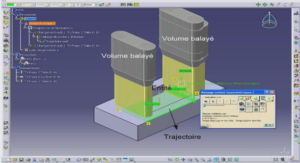

Avec l’arrivée massive d’accélérateurs ou cartes graphiques sur tout ordinateur du marché, même ceux d’entrée de gamme, le potentiel de parallélisme est à la portée de toute application. Encore faut-il réussir à concevoir l’algorithme parallèle, puisque programmer un GPU nécessite de se plier à un modèle parallèle particulier, celui-ci étant connu sous l’appellation SIMT (Single Instruction Multiple Thread). Ainsi, depuis quelques années, nombreux sont les travaux qui ont permis de complètement réadapter des algorithmes distribués ou parallèles à gros grain (MIMD ou MPMD — Multiple Process Multiple Data) en algorithmes parallèles à grain fin (SIMT). Cette tendance à exploiter des GPUs pour effectuer des calculs est connue sous le terme GP-GPU « General Purpose Graphical Processing Unit ».

Chapitre I. Introduction |