Analyse conceptuelle et théorique sur la dette extérieure

Clarification des concepts

Dette : Une dette est une somme empruntée par un débiteur (l’emprunteur) à un créancier (le prêteur); et peut donner lieu au paiement d’un intérêt. Le taux d’intérêt est alors considéré comme le prix, le loyer de l’argent, et varie selon la solvabilité de l’emprunteur.

Dettes publique : La dette publique correspond à l’ensemble des emprunts publics, c’est à dire contractés par des administrations publiques (État, collectivités locales, sécurité sociale). Dettes extérieures : La dette extérieure est ainsi définie comme l’ensemble des emprunts contractés vis-à-vis de l’étranger d’une part, par l’Etat, ses démembrements avec sa caution et même par des sociétés agissant pour le compte de l’Etat (dette extérieure publique) et d’autre part, par les opérateurs économiques privés (dette extérieure privée).

La dette peut revêtir plusieurs formes selon la nature du créancier. La dette extérieure est dite multilatérale lorsque l’emprunt est obtenu d’un organisme multilatéral tel que la Banque Mondiale, le Fonds Monétaire International, la Banque Africaine de Développement, etc.

Les conceptions traditionnelles de l’endettement

Il y a principalement deux courants qui s’affrontent sur la théorie économique de l’endettement extérieure et la croissance, à savoir les keynésiens et les néoclassiques.

La conception keynésienne : Pour les keynésiens, l’endettement n’occasionne pas de charges ni pour les générations futures ni pour des générations actuelles du fait des investissements qu’il génère. Dans cette approche, l’endettement entraînant la relance de la demande provoque par l’effet accélérateur une hausse plus proportionnelle de l’investissement, qui à son tour incite une hausse de la production.

La conception classique : Par contre, les classiques considèrent l’endettement comme un impôt futur et l’imputent à l’Etat. C’est une connotation négative car selon eux, l’endettement public défavorise l’accumulation du capital et la consommation des générations présentes et futures. Le model de Harrod-Domar : Le modèle de l’anglais Roy Harrod et de son collègue du MIT Evsey Domar a largement servi, dans les pays en développement, comme méthode simple pour étudier les rapports entre la croissance et les besoins en capitaux. Pour Domar (1946), l’investissement exerce une double influence sur l’économie.

Par son aspect «demande» (multiplicateur), il détermine le revenu et la demande globale. Mais il accroît également par son aspect « offre » la capacité de production. Domar se posait le problème suivant : à quelle condition l’augmentation de la demande est-elle compatible avec l’accroissement de la capacité de production résultant de l’investissement. L’investissement net étant égal par définition à la variation du stock de capital, cet accroissement va donner naissance, si l’on suppose le coefficient de capital constant, à un accroissement de la capacité de production proportionnel au niveau de l’investissement. Du coté de la demande, l’investissement détermine le niveau du revenu par le multiplicateur keynésien. En clair, l’accroissement de la demande dépend de la variation de l’investissement.

La conception de l’école des anticipations rationnelles face à l’endettement

Il faut donc remarquer que Barro expose sa théorie grâce à un outil appelé fonctions d’utilités inter temporelles à générations imbriquées, appelé principe d’équivalence Ricardienne. La paternité revient à Ricardo mais le principe est attribué à Barro (1974). Il approfondit la thèse de Ricardo en combinant les thèmes d’évictions et d’anticipations rationnelles. Selon lui, si le gouvernement finance un accroissement de dépenses publiques en ayant recours à l’emprunt (cher aux keynésiens), ou s’il abaisse les impôts en laissant la dépense publique et la masse monétaire inchangées, le public va anticiper les hausses d’impôts qui seront nécessaires ultérieurement pour payer les intérêts de la dette accrue et pour rembourser le principal.

De ce fait, les agents savent a priori que ces deux modalités de financement sont un recours aux déficits publics; ils savent aussi qu’il aura alourdissement de la dette publique et usage de la taxe inflationniste. L’accumulation de l’inflation à long terme et l’augmentation des impôts finiront par rendre peu crédible l’Etat. Les agents vont donc se préparer à la purge fiscale future. Ils vont accroître leur épargne actuelle en prévision des alourdissements futurs des impôts et ne se considéreront pas plus riches après la mise en œuvre de la politique de relance. Il en résultera que cette politique suivie par le gouvernement n’aura aucun effet stimulant sur l’économie, quelles que soient les modalités de financement des déficits ; les effets à long terme sont équivalents. Cette proposition générale signifie donc la neutralité de la dette publique à long terme (multiplicateur fiscal et budgétaire tendant vers zéro).

Les effets de la dette extérieure

Dans la littérature traditionnelle consacrée au développement, le recours à l’endettement peut exercer des effets positifs ou négatifs sur l’économie :

Les effets positifs : Dans la littérature traditionnelle consacrée au développement, le recours à l’endettement peut exercer des effets positifs sur la croissance. En effet l’endettement extérieur permet de réaliser les investissements que l’épargne intérieure ne peut financer.

L’endettement est un moyen commode pour financer la dépense publique, car La dépense publique est plus efficace pour augmenter la production que la dépense privée.

La dette participe à l’augmentation de la richesse nationale. On parle de l’effet multiplicateur : l’augmentation des dépenses de l’Etat va multiplier la création de richesse (effet dépense sur croissance).

Le financement par emprunt de certaines dépenses publiques limite la ponction fiscale. On évite ainsi l’effet d’éviction de la dépense privée par la dépense publique. L’Etat « immortel » : il sera toujours là pour rembourser.

Les effets négatifs : Problèmes de finances publiques Une dette importante s’accompagne généralement de coûts de financement plus élevés, qui se traduisent à leur tour par un service de la dette plus élevé. De plus, les risques entourant les conditions économiques futures, l’importance du service de la dette limite la marge de manœuvre du gouvernement. Il accapare une part importante des recettes budgétaires et limite ainsi le gouvernement dans ses choix de dépenses.

Problèmes macroéconomiques : Dans une petite économie ouverte les déficits publics et le service de la dette réduisent l’épargne publique, ce qui nécessite un recours accru à l’épargne étrangère ou aux investissements directs étrangers.

Il en résulte une réduction de l’excédent commercial ou, symétriquement, une augmentation du déficit commercial. C’est pourquoi les économistes font souvent référence aux déficits public et commercial comme étant des « déficits jumeaux ». Les effets réels de la dette publique sont toutefois moins importants dans une petite économie ouverte que dans une grande économie ouverte ou dans une économie fermée, où la réduction de l’épargne publique entraîne une hausse du taux d’intérêt réel et une réduction des investissements privés (effet d’éviction), qui affecte à son tour la croissance du stock de capital et, à terme, la production potentielle.

La condition de la soutenabilité

La soutenabilité de la dette désigne l’aptitude du pays débiteur à satisfaire entièrement à ses obligations extérieures actuelles et futures sans devoir recourir au rééchelonnement ou à l’accumulation d’arriérés. Comme la vulnérabilité d’un pays augmente en fonction de sa dette extérieure, on juge prudent de chercher à limiter le fardeau de cette dette. La méthode typiquement utilisée pour le calcul de la viabilité de la dette consiste à choisir un horizon temporel sur lequel on peut projeter les variables macroéconomiques du pays débiteur.

Ces projections, couplées aux estimations de la valeur future des variables exogènes, servent ensuite à établir les comptes de la balance des paiements du pays. Pour que la dette extérieure puisse être jugée viable, les scénarii doivent satisfaire à deux conditions : premièrement, pendant la période de projection, l’équilibre de la balance des paiements doit être atteint sans l’aide de financements exceptionnels; deuxièmement, le niveau d’endettement en fin de période doit être assez faible pour rendre peu probable tout problème éventuel de service de la dette. Ainsi, ni les taux d’intérêt ni le taux de croissance de la dette extérieure ne devraient dépasser d’une manière persistante le taux de croissance des exportations ou du revenu.

L’évaluation de la seconde condition de la soutenabilité de la dette exige habituellement de recourir à certains indicateurs du fardeau de la dette. Selon la méthode classique, le fardeau de la dette est assimilé au rapport entre l’encours de la dette et un paramètre des ressources disponibles par exemple, les exportations de biens et services ou le PIB (ou le PNB). Toutefois, de tels paramètres ne tiennent pas compte de l’impact de l’allégement de la dette ni d’une baisse des taux d’intérêt sur le coût du service de la dette. La valeur actuelle des obligations futures au titre du service de la dette devrait en théorie être comparée à la valeur actuelle des recettes futures d’exportation.

Table des matières

INTRODUCTION

PREMIERE PARTIE : Analyse conceptuelle et théorique sur la dette extérieure

CHAPITRE I- ASPECT THEORIQUE DE L’ENDETTEMENT

Section I- Clarification des concepts

1- Dette

2- Dettes publique

3- Dettes extérieures

4- Liquidité

5- Solvabilité

6- Soutenabilité

Section II- Les théories de l’endettement

A- Les conceptions traditionnelles de l’endettement

1- La conception keynésienne

2- La conception classique

3- Le model de Harrod-Domar

4-Le model du double déficit

B- Les conceptions récentes (modernes) de l’endettement

1- La conception de l’école des anticipations rationnelles face à l’endettement

2- Les approches alternatives à la théorie keynésienne face à l’endettement

3- L’approche de la nouvelle théorie de la détermination du niveau général des prix face à l’endettement public

Section III- Causes et effets de la dette extérieure

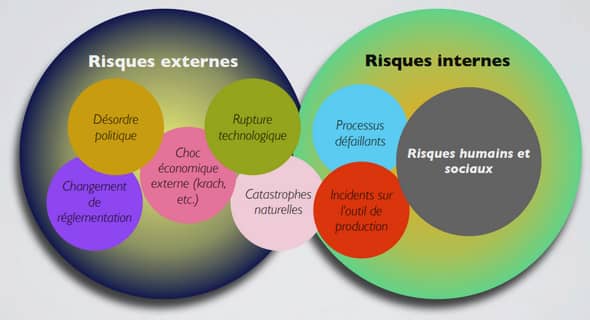

1- Les causes de la dette extérieure

1.1- Les causes exogènes

1.1.1- La détérioration des termes de l’échange

1.1.2- L’offre abondante de liquidités internationales

1.1.3- Les conditions d’emprunt très favorables

1.2- Les causes endogènes

1.2.1- Les modèles de développement

1.2.2- Déficit des balances des paiements

1.2.3- Les investissements improductifs

2– Les effets de la dette extérieure

2.1- Les effets positifs

2.2- Les effets négatifs

2.2.1- Problèmes de finances publiques

2.2.2- Problèmes macroéconomiques

2.2.3- Problèmes d’efficacité économique

CHAPITRE II- SOUTENABILITE DE LA DETTE EXTERIEURE

Section I –les déterminants de la soutenabilité de la dette

1- La condition de la soutenabilité

2- Les déterminants de la capacité d’emprunt

Section II- Effets de la soutenabilité de la dette

1- Effets de la soutenabilité

2- Effets de l’insoutenabilité

CHAPITRE III- HISTORIQUE DE LA CRISE D’ENDETTEMENT DES PVD ET L’IPPTE

Section I- Historique

Section II-les conséquences de la crise d’endettement

1- Les solutions classiques

a) Le rééchelonnement de la dette

b) Les programmes de réduction de la dette

2- L’initiative PPTE

PARTIE II : ANALYSE DE LA SOUTENABILITE DE LA DETTE EXTERIEURE DE MADAGASCAR DE L’ANNEE 2000 à 2010

CHAPITRE I- EVOLUTION ECONOMIQUE ET LES POLITIQUES D’AJUSTEMENT STRUCTURELS A MADAGASCAR

Section I- politique d’ajustement structurels

1- Définition

2- Mesures d’ajustement

Section II- Evolution économique et les politiques d’ajustement structurels à Madagascar

1- Historique

2- En résumé

CHAPITRE II- ANALYSE DE LA SOUTENABILITE DE LA DETTE EXTERIEURE DE MADAGASCAR

Section I- Situation économique et sociale de Madagascar

Section II- Analyse de la soutenabilité de la dette extérieure

A- Analyse de l’évolution de la structure et de l’encours de la dette extérieure de Madagascar

B- Analyse de l’évolution du ratio dette/PIB

C- Analyse du ratio service de la dette/ exportation

D- Analyse de la soutenabilité de la dette de Madagascar

CONCLUSION

BIBLIOGRAPHIE