En droit belge, il existe deux approches de la définition du travailleur indépendant, l’une se basant sur le critère fiscal et l’autre sur le critère sociologique. Ce dernier critère ayant la primauté sur le précédent.

Le travailleur indépendant est défini par la loi sur les relations de travail en référence à la définition sociologique de la notion d’indépendant visée à l’article 3, §1er, de l’arrêté royal n°38 du 27 juillet 1967 organisant le statut social des travailleurs indépendants, à savoir « toute personne physique, qui exerce (en Belgique) une activité professionnelle en raison de laquelle elle n’est pas engagée dans les liens d’un contrat de louage de travail ou d’un statut ».

Il convient de retenir que pour être « travailleur indépendant », il faut qu’il y ait exercice effectif d’une activité professionnelle . L’activité professionnelle doit s’entendre : « d’une activité susceptible de produire des revenus professionnels (production de biens et/ou de services en vue de la réalisation de profits) qui, dans le cadre d’un exercice à temps plein, sont suffisants pour se subvenir à soi-même, même si, dans les faits, ces profits ne sont pas réalisés ou le sont insuffisamment. » . Cependant, le seul fait de déclarer des revenus professionnels ne suffit pas si une véritable activité professionnelle n’a pas été exercée. De même, l’importance des revenus produits n’est pas déterminante.

Il faut encore que l’activité soit exercée pour et en raison de son caractère rémunératoire. Elle doit être exercée dans un but de lucre, même si, en fait, elle ne produit pas de revenus ou que ceux-ci soient modestes ou encore que ces revenus soient acquis au cours d’un seul mois de l’année ou que les frais auxquels l’activité expose absorbent les revenus qu’elle génère ou leur soient supérieurs . Il suffit que l’activité soit susceptible d’en produire et présente un caractère habituel et non exceptionnel.

Cette activité suppose, donc, un minimum de régularité et de continuité . Elle doit présenter un caractère habituel, ce qui implique l’existence d’un ensemble d’opérations liées entre elles, répétées et accompagnées de démarches en vue de cette répétition . Par exemple , est considérée comme une activité habituelle : une offre permanente de services via des enseignes ou publicité et ce quel que soit le nombre de prestations qui lui sont effectivement demandées. A contrario, quelques prestations de travail non salariées, même effectuées dans un but lucratif mais fournies de manière épisodique ou occasionnelle, ne répondent pas à la notion d’activité professionnelle . Ainsi ne revêt pas de caractère habituel , le fait pour un fonctionnaire de vendre, à l’occasion des fêtes de Noël en deux lots des sapins qu’il a cultivés. De même, lorsqu’une personne gère ses biens propres, notamment immobiliers, elle n’exerce pas une activité professionnelle. Il en est autrement si cette gestion s’effectue par l’intermédiaire d’une société commerciale et donc susceptible de générer des revenus . Par conséquent, pour déterminer si une activité revêt un caractère professionnel ou non, il faudra se référer moins à sa nature qu’à l’intention dans laquelle elle est exercée et à sa régularité.

L’activité doit être licite. Ainsi une activité de proxénétisme ne peut être considérée comme une activité professionnelle étant entendu qu’il s’agit d’une infraction sanctionnée par le Code pénal.

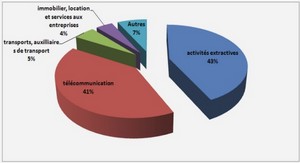

Enfin, l’activité ne peut être exercée dans les liens d’un contrat de travail ou d’un statut (voir infra). En matière T.V.A., l’indépendance visée à l’article 9 de la directive 2006/112 est évaluée par rapport à l’exercice des activités économiques . Il ne peut y avoir activité économique que si elle correspond à une des opérations visées à l’article 2 de la directive T.V.A. (livraisons de biens, acquisitions intracommunautaires de biens, importations et prestations de services) . L’enseignement de la Cour de justice nous apprend que la notion d’activité économique couvre un champ d’application très large englobant tous les stades de la production, de la distribution et de la prestation de services . Elle implique une participation à la vie économique . Ainsi sont visées toute activité de producteur, de commerçant ou de prestataire de services, y compris les activités extractives, agricoles et celles des professions libérales ou assimilées . Sont également des activités économiques au sens de la directive T.V.A., l’exploitation d’un bien corporel ou incorporel en vue d’en tirer des recettes ayant un caractère de permanence . Le concept d’« exploitation» se réfère, conformément aux exigences du principe de la neutralité du système commun de taxe sur la valeur ajoutée, à toutes les opérations, quelle que soit leur forme juridique, qui visent à retirer du bien en question des recettes ayant un caractère de permanence . Pour être qualifiée d’activité économique, il conviendra dès lors de vérifier si cette activité est accomplie en vue d’en retirer des recettes ayant un caractère de permanence . Il s’agit d’une question de fait qui doit être appréciée compte tenu de l’ensemble des données de l’espèce parmi lesquelles figure, notamment, la nature du bien visé.

Elle doit être exercée à titre onéreux impliquant une contrepartie, peu importe que la contrepartie soit peu élevée . Ainsi a été jugé que « celui qui rend à titre habituel des services exclusivement à titre gratuit à des entrepreneurs ne peut être considéré comme un assujetti » . Selon la Cour de justice une opération : « n’est dès lors taxable que s’il existe entre le prestataire et le bénéficiaire un rapport juridique au cours duquel des prestations réciproques sont échangées, la rétribution perçue par le prestataire constituant la contre-valeur effective du service fourni au bénéficiaire ».

L’exercice d’une activité avec ou sans esprit de lucre indépendamment de ses buts ou de ses résultats. L’exercice de l’activité peut être licite ou illicite. Le principe de neutralité fiscale sur lequel la T.V.A est fondé s’oppose à une différenciation généralisée entre les transactions licites et les transactions illicites à l’exception des cas où, en raison des caractéristiques particulières de certaines marchandises, toute concurrence entre un secteur économique licite et un secteur illicite est exclue.

I. INTRODUCTION |