SERVICE ETUDIE

Comme toutes les banques, la banque MCB Madagascar cherche aussi à fidéliser et à garder ses clients. L’étude se focalise dans le service « gestion de la relation client » de l’agence MCB Madagascar à Antsahavola. La MCB Madagasca r intervient dans toutes les branches d’activité et propose une gamme de financement la plus étendue. Son objectif est decréer de la valeur en faisant de chaque client un centre de profit. Elle décide donc d’instaurerun service qui s’occupe seulement de sa clientèle.

TYPES DE DOCUMENTS

Les études documentaires ou les études des données secondaires, consistent à l’exploitation des données existantes. Elles sont ensuite complétées par la collecte d’informations primaires sur terrain pour la bonne réalisation de la recherche.

LES DONNEES PRIMAIRES

Les objectifs sont de contribuer à l’amélioration de la relation entre une banque et ses clients, de les satisfaire et de les fidéliser.

Les données primaires sont les données obtenues par l’utilisation du questionnaire pendant les visites d’entreprise. Lors de ces visites périodiques, il y a eu des entretiens avec le responsable du service GRC au sein de la MCB Madagascar.

Les réponses du questionnaire sont obtenues avant l’entretien avec le responsable. La situation du questionnaire nous permet de définir comment la MCB Madagascar utilise-t-elle son service GRC. En effet le questionnaire nous mène à une étude attentive et spécifique du GRC de la MCB Madagascar.

Le questionnaire qui compose une série des questions et les questions d’entretien (annexe I) qui questionnent les points spécifiques à aborder pendant l’entretien sont les documents principaux pour collecter ces données primaires.

LES DONNEES SECONDAIRES

Ce sont les données ayant déjà existé, mais il suffit de les exploiter pour faciliter la rédaction de notre mémoire. La documentation a donné la possibilité de recueillir ces données secondaires :

• Les ouvrages académiques : les livres, les textes de références concernant la GRC au sein des banques écrit par les auteurs et les experts à la matière ;

• Les presses écrites : les différentes magazines et journaux qui contiennent des informations indispensables ;

• Les sites internet : ce sont des infrastructures publiques de transmissions des données très utilisées aujourd’hui. Ils nous offrent la possibilité de consulter les fichiers qui nous intéressent d’une manière très évoluée.

NOTION DE GESTION DE LA RELATION CLIENT AU SEIN D’UNE BANQUE

La gestion de la relation client (GRC), appelée également CRM (Customer Relationship Management) a connu un engouement certain dans toutes les grandes entreprises depuis la fin des années 1990. Le secteur bancaire a montré ce même intérêt. La gestion de la relation client constitue la base informationnelle et incontournable de toute politique orientée vers la fidélisation et le parrainage des clients. Elle permet à une entreprise d’identifier, d’acquérir et de fidéliser les meilleurs clients. Elle doit constituer un système au service des clients qui permettra aux entreprises de mieux les connaître et de leur proposer des services mieux adaptés.

Concernant la banque, la mise en place de la GRC permet d’accéder à des aides pour la vente de produits. Cette assistance favorise la construction d’une offre cohérente et de minimiser les risques d’erreurs tout en améliorant les performances commerciales. La gestion de la relation client vise à renforcer la communication entre la banque et ses clients afin d’améliorer la relation avec la clientèle en proposant des solutions technologiques permettant d’automatiser les différentes composantes de la relation client.

Il s’agit du marketing, consistant à étudier le marché, c’est-à-dire les besoins des clients et à démarcher les prospects. Les connaissances quela banque se doit d’avoir du marché sur lequel elle se trouve ainsi que l’acquisition des informations récoltées sur le client à chaque contact avec celui-ci, vont permettre à la banque, pour autant qu’elles soient utilisées à bon escient, d’optimiser la satisfaction de sa clientèle L’analyse des informations collectées sur le client permet à la banque de revoir sa gamme de produits afin de répondre plus précisément à ses attentes. Les bases documentaires en ligne facilitent la diffusion d’information sur les produits et les services de la concurrence.

Par ailleurs, les banques ont des avantages sur l’existence des logiciels de GRC qui apportent beaucoup des aides méthodologiques de vente des produits et services bancaires. Ils guident les nouveaux commerciaux à travers le cycle de vente (prise de rendez-vous, propositions, première relance, deuxième relance). La GRC permet une meilleure capitalisation des fichiers clients car il y a une faible perte d’informations.

TECHNIQUE DE DOCUMENTATION

RECHERCHE BIBLIOGRAPHIQUE

L’objectif de cette démarche est de lire toutes les publications ayant un rapport avec le thème. Dans tous les cas, nous avons lu tous les articles publiés, les livres, les presses concernant la GRC au sein des banques. Cette démarche se fait en trois étapes successives : l’identification des articles intéressants jugés nécessaires, leur procuration, et leur analyse de façon systématique.

Cette recherche s’effectue tout au long du travail. Au tout début, c’est pour aider à appréhender c’est que la GRC. Puis c’est après avoir lu quelques articles bien choisis qu’on délimite la GRC au sein d’une banque. Pendant que le travail de recueil de données est en cours, nous avons continué à lire pour bien maîtriser tous les aspects du sujet et recueillir les éléments d’une discussion pertinente. A la fin on acommencé à rédiger et à travailler.

WEBOGRAPHIE

Dans la recherche moderne des livres ne sont plus la seule source d’information accessible au public. Grâce à la technologie et à l’internet, nous pouvons recueillir des informations venant du monde entier.

Les sites web nous aident beaucoup car ils ont rendu possible la recherche des fichiers et documents concernant la GRC au sein des banques nationales et même internationales. Ces documents nous ont donné le moyen de comprendre quela mise en place d’une GRC au sein d’une banque a des limites.

Pendant la réalisation de cette recherche, plusieurs activités ont été effectuées. Ces dernières sont présentées par le chronogramme des activités que nous allons voir ci-après.

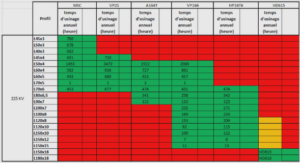

CHRONOGRAMME DES ACTIVITES

Nombreuses sont les activités, à savoir la définition de la problématique, formulation du protocole de recherche, la demande d’autorisation auprès des banques, le collecte des données, étude, analyse, documentation, pré-rédaction et rédaction.

Pour présenter ces activités dans le chronogramme, nous avons choisi le modèle Gantt.

Avec ce modèle les tâches sont en ordonnées, le temps (exprimé en mois) en abscisse.

Le présent chronogramme présente le calendrier précis de la recherche. Il a pris beaucoup de temps et a été renflouée tout au long du mémoire.

Lorsque ce diagramme est fait sur ordinateur (tableur Excel) il est possible de programmer cet enchaînement et les modifications globales entraînées par un retard ou une heureuse avance sur les prévisions. Les tâches se sont notées ainsi :

DEMARCHE DE VERIFICATION DES HYPOTHESES

Afin d’obtenir des résultats suffisamment consistants, nous avons suivi quelques démarches pour vérification des hypothèses. Ces démarches se distinguent en deux parties : la démarche globale et les démarches spécifiques. Après la détermination de ces démarches, nous allons défini la limite de notre étude.

DEMARCHE GLOBALE

Notre objectif est de recueillir maximum d’information sur la GRC. La collecte de ces informations se fera auprès du responsable de la MCB Madagascar par le moyen d’un questionnaire. La réussite de cette enquête par questionnaire suppose que soient plusieurs remplies plusieurs conditions telles que l’accès aux sources des informations et l’adaptation des techniques de recueil des données.

Nous avons fait aussi des diagnostics SWOT (Strengths, Weakness, Opportunity, Threats) ou appelé communément analyse FFOM qui permet de réaliser un diagnostic interne des forces et faiblesses de la banque ainsi qu’un diagnostic externe des opportunités et des menaces de l’environnement de la banque. Il est utilisé afin de réaliser un portrait de lasituation de la GRC de la MCB Madagascar.

DEMARCHES SPECIFIQUES

Pour la vérification de l’hypothèse : connaissance client en termes de besoins et attentes, nous avons fait une analyse de fidélité client concernant les fréquences des visites de la banque, l’utilisation des services et produits offerts, et surtout l’entretien avec des conseillers ou gestionnaires des clients pour recevoir ses attentes et ses réclamations. Cette étude de connaissance client nous permet d’utiliser le questionnaire sur la fidélité client que nous avons élaboré et présenté dans la partie annexe de notre travail.

Pour l’amélioration du service offert aux clients, nous avons fait une analyse de l’évolution du portefeuille client de la MCB Madagascar (agence Antsahavola) .Cette analyse se fait par consultation du portefeuille client y compris les chiffres d’affaires générées par clients.

A travers cet analyse, nous avons utilisé le guided’entretien pendant l’entretien avec le Directeur commercial et les gestionnaires des comptes de l’agence MCB Antsahavola.

RESULTATS

L’ensemble des informations recueillies dans la phase de la recherche conduit à une synthèse générale : c’est le résultat. Les résultats constituent les fruits de l’étude que nous avons effectuée. Dans cette partie, nous allons donc présenter ces informations, ces résultats après la confrontation de la réalité constatée avecla théorie. Ces résultats concernant la GRC et son évolution au niveau de la MCB Madagascar seront exposés dans le cadre de cette partie.

RESULTATS DE L’ENQUETE

Tout d’abord, nous allons présenter les résultats globaux obtenus de l’enquête auprès des responsables. Nous avons mené cette étude principalement pour accompagner l’évolution des clients de la MCB Madagascar.

RESULTAT SUR LA CONNAISSANCE DE LA CLIENTELE EN TERMES DES ATTENTES ET BESOINS

Les questions sont présentées dans l’annexe I suivant leur numéro respectif.

Réponse 1:

La satisfaction signifie « agrément » pour la MCB Madagascar. La satisfaction engendre la fidélité.

Réponse 2:

La gestion de la relation client (GRC) au sein de la MCB Madagascar consiste essentiellement à satisfaire les clients afin de les fidéliser. Mais elle consiste aussi àorienter la banque vers les clients pour mieux répondre à leurs demandes et adapter les services en conséquence, et surtout pour être certain de conserver un avantage sur la concurrence ; mettre en place une vision à 360° du client, pour non seulement prendre en compte les données qui sont déjà dans le système de gestion mais aussi le relationnel avec les collaborateurs, et de plus en plus les informationsdisponibles (avis, communiqués de presse,) afin de nouer des relations durables et d’anticipersur les besoins ; gérer des relations qui deviennent de plus en plus complexes, avec les communications multicanaux (courriers, emails, SMS, Blogs, Tweets, chat…), de multiples interlocuteurs (commerciaux, marketing, SAV…)… alors que dans le même temps les consommateurs ont moins d’envies ou de temps à consacrer aux messages commerciaux (via la notion de publicité subie ou acceptée). et apporter de la valeur dans les communications, via un ciblage des messages et une plus grande pertinence des messages, qu’ils deviennent commerciaux (promotions…) ouinformatifs (newsletter, Blog…), avec l’analyse de la rentabilité.

DISCUSSIONS ET RECOMMANDATIONS

Après avoir présenté les matériels et méthodes ainsi que les résultats dans les deux premières, nous allons présenter la phase la plus importante dont les discussions et les recommandations.

Elles nous permettent d’éclaircir et approfondir la situation de la MCB Madagascar envers sa clientèle ; elle consiste à jumeler les deux premières parties en faisant une analyse de la gestion de la relation client de la MCB Madagascar, qui va servir à connaitre les atouts et les facteurs limitant de celle-ci, sans oublier les solutions et les recommandations.

L’ANALYSE FFOM DE LA GRC DE LA MCB MADAGASCAR

Afin de mettre en exergue les résultats obtenus, ilest important de faire une analyse FFOM. Ces résultats sont les réalités de la GRC de la MCB Madagascar exposées par le responsable lors de l’enquête et de l’entretien.

Comme toutes les stratégies, la GRC possède ses forces, ses faiblesses, ses opportunités et même ses menaces. C’est la raison de cette analyse FFOM de la GRC au sein de la MCB Madagascar. Cette dernière a à faire un environnement où elle a quelques opportunités à saisiret menaces à éviter.

ANALYSE INTERNE DE LA MCB MADAGASCAR

Au niveau interne, le service GRC de la MCB Madagascar a ses forces et ses faiblesses. Par rapport à son principal objectif, elle offre des services divers pour les clients.

Cette multiplication des offres permet aux clients de bien choisir l’offre qui lui convient. Ses services sont des services de qualité et rapides. Cette rapidité de service est la plus grande raison qui tient la clientèle fidèle à la MCB Madagascar. Tous services ne connaissent aucun retard au sein de la MCB Madagascar. Pour eux, rendre service à un client à un moment est un facteur très important pour tenir un client fidèle.

Elles confient les comptes de chacun de ses clients entre des bonnes mains des gestionnaires des comptes. Ces derniers sont des agents de la banque, ils conseillent les clients sur la gestion des comptes bancaires et tant d’autres. Ces gestionnaires sont polyvalents (sur la gestion des comptes personnels ou comptes entreprises) pour éviter la manque de personnel en cas d’absence de l’une d’entre eux.

Un gestionnaire de compte client entreprise peut traiter un problème sur la gestion d’un compte client personnel, et vice versa. Notamment le gestionnaire des comptes doit savoir comment traite-t-on les événements clés de la relation client. On appelle événement toute opportunité de contacter et/ou de faire une offre à un client, sachant qu’il peut s’agir d’événements commerciaux, d’événements liés à la vie du client ou d’événements liés à d’autres divisions de la banque ou à des partenaires.

Pour cela le gestionnaire des comptes détecte les événements signifiants, créer et gérer des règles permettant d’assurer la pertinence du contact pour un client particulier. Mais le gestionnaire prend garde aussi à deux problèmes, d’une part la multiplication des interactions plus ou moins cohérentes entre la banque et ses clients, et d’autre part l’augmentation du nombre de contacts dépersonnalisés générés par les nouvelles technologies de l’informatique et des communications.

Pour répondre à ces problématiques il convient de bien coordonner les processus clients, d’utiliser les données clients pour personnaliser les communications et gérer les expériences des clients, afin qu’ils se sentent reconnus, compris et suivis au travers d’un dialogue continu. En même temps, des programmes récompensant fréquents de la fidélité client aident beaucoup au renforcement des relations et à l’augmentation du portefeuille client de la MCB Madagascar.

Par contre, la MCB Madagascar n’utilise pas de logiciel pour la gestion de ses clients.

Depuis son ouverture, elle n’a jamais cherché à utiliser des logiciels de gestion des clients comme les autres banques. Mais ce non automatisation de la GRC peut rendre la MCB Madagascar en retard par rapport aux autres banques concurrentes. La MCB Madagascar doit prendre une décision pour régler sa situation à propos de ce problème d’automatisation de son service GRC.

ANALYSE EXTERNE DE LA MCB MADAGASCAR

Comme nous savons que la MCB a pour objectif premier d’accompagner les délocalisations d’industries mauriciennes vers la Zone Franche à Madagascar. Elle a donc une grande expérience sur les activités bancaires tournées vers les entreprises. Cette expérience est une grande opportunité pour elle.

De plus, historiquement, la MCB Madagascar est une branche de la MCB située à l’île Maurice. Son image de banque régionale lui donne beaucoup plus de notoriété dans toutes les régions de l’Océan Indien. Grâce à ce réseau d’implantations dans la région Océan Indien, elle ne trouve pas des difficultés en matière de traitement des opérations internationales. Avec cette notoriété régionale, elle a donc un grand avantage par rapport aux autres banques.

Par contre, la situation actuelle fait naître des grandes menaces pour la MCB Madagascar. D’une part, la concurrence s’épanouit plus rapidement. Face à la crise, les agences de micro-finances ouvrent ses portes pour tous les nécessitants. A fort ou à faible coût, les clients n’hésitent même pas à quitter leur banque pour pouvoir prendre un nouveau départ avec les micro-finances. Les banques ont donc peur de perdre leur clientèle. Certaines d’entre eux essaient de diminuer leur coût de service ou d’offrir des services très variés pour mieux satisfaire ses clients.

D’autre part, l’insécurité sociale et politique empêche les entrepreneurs à s’investir à long terme ici à Madagascar. Les PMI et PME en cours d’activité ont diminué leurs productions.

DISCUSSION BASEE AUX RESULTATS

Pour commencer, nous allons discuter sur les opportunités et les menaces au niveau externe de la MCB Madagascar.

Nous savons que la MCB Madagascar a une grande opportunité par rapport aux autres banques sur son activité visant principalement les entreprises. Cette expérience sur les entreprises devient comme appui de développement pour elle. Les entreprises préfèrent d’être à la main des professionnelles quelques soit le coût au lieu de gaspiller ses temps et ses fonds.

En plus, son service de GRC n’existe que pour fidéliser et satisfaire ses clients. Il est donc bien évident si ses entreprises clientes restent fidèles à la MCB Madagascar.

La MCB Madagascar fait des grands efforts pour retenir au maximum cette fidélité de ses clients. Elle mène des actions de fidélisation en toutes formes. Parfois, la diversification des offres par rapport aux besoins de ses clients est la plus utilisée de toutes les actions de fidélisation. La MCB Madagascar facilite l’intégration des investisseurs mauriciens pour s’investir à Madagascar parce que son objectif premier est de d’accompagner les délocalisations d’industries mauriciennes vers la Zone Franche à Madagascar. Elle a donc comme opportunités d’avoir la majorité des investisseurs dans les entreprises franches comme clients dans son portefeuille client. Presque la moitié des entreprises franches qui s’investissent à Madagascar, sont actuellement clients de la MCB Madagascar.

Face aux grandes menaces que la MCB essaie de franchir aujourd’hui, elle prend bien la surveillance de la constance de la rapidité et la qualité des services offerts à sa clientèle.

Pour elle, pour mieux diminuer les coûts de gestiondes clients, mieux vaut bien satisfaire tous les clients de son portefeuille que d’en conquérir d’autres. Le coût de fidélisation est cinq fois moins cher que le coût d’acquisition d’un nouveau client. Il est donc bien incontestable pour elle de choisir cette option « fidélisation ».

Même si Madagascar a aujourd’hui une difficulté d’accès au contact avec les pays membres de l’AGOA, la MCB ne constate aucun changement au niveau des chiffres d’affaires de ses entreprises clientes. Nous pouvons dire que les opérations de crédits au niveau de la MCB Madagascar et ses clients sont donc des opérations effectivement mutuelles.

Ensuite au niveau interne, la MCB Madagascar dispose aussi des forces ainsi que des faiblesses comme les autres banques.

L’existence des offres diversifiées au niveau de laMCB Madagascar est une de ses forces. Les gestionnaires des comptes aident beaucoup la banque à diversifier ses offres parce que les entretiens des clients avec les gestionnaires permettent à la banque de savoir les attentes et les besoins de ses clients. Les clientss’expriment librement en s’assurant que les gestionnaires tiennent en compte de ses demandes.

En comparant les services offerts par les autres banques, les clients de la MCB Madagascar n’hésitent pas de proposer à ses gestionnaires de compte de ceux qu’ils pensent de ces offres. Les gestionnaires des comptes s’occupent de tout ça pendant les entretiens avec sa clientèle. Par rapport au taux de satisfaction des clients, la MCB Madagascar et ses clients ont une grande confiance mutuelle. Le taux augmented’année en année. Par contre le taux d’attrition diminue. Cette diminution signifie que la satisfaction des clients augmente.

Depuis son existence, la MCB Madagascar n’a jamais fait des spots publicitaires concernant à ses services. Mais en tenant compte des propositions ou réclamation de ses clients, ses clients sont satisfaits de ses offres.L’augmentation du nombre des clients pendant ces années n’est pas vraiment attendue par la MCB Madagascar. Simplement améliorer la qualité des produits pour retenir et satisfaire les clients en cours mais ne pas précisément d’attirer les prospects.

Cette évolution, est donc un bon signe pour la MCB Madagascar disant que la banque offre exactement les services que ses clients attendent, et présente graphiquement par le schéma 2 que nous allons présenter antérieurement.

Pour la banque, elle offre un produit alors que pour le client c’est un service. Les banques ne sont pas dans l’obligation légale de fournir ces produits, cependant les incitations fiscales sont telles que le marché les force, sous peine de perdre une partie de leur clientèle, à proposer très rapidement un produit opérationnel. Pour la MCB Madagascar, les produits qui constituent dans sa première phase sont essentiellement les crédits offerts aux investisseurs mauriciens pour s’implanter à Madagascar et l’épargne qui est contractuelle et relativement stable. Tous les établissements bancaires les commercialisent et leur part dans le total de l’épargne rémunérée augmente de plus en plus.

Table des matières

INTRODUCTION

PREMIERE PARTIE : MATERIEL ET METHODES

Chapitre I : Matériels

I.1. Zone d’étude et service étude

I.2. Types de documents

I.3. Notion de gestion de la relation client au sein d’une banque

Chapitre II : Méthodes

II.1. Technique de documentation

II.2. Démarche de vérification des hypothèses

II.3. Limite de l’étude

DEUXIEME PARTIE : RESULTATS

I.1. Résultats de l’enquête

TROISIEME PARTIE : DISCUSSIONS ET RECOMMANDATIONS

Chapitre I : L’analyse FFOM de la GRC de la MCB Madagascar

I.1. Analyse interne de la MCB Madagascar

I.2. Analyse externe de la MCB Madagascar

Chapitre II : Discussion basée aux résultats

Chapitre III : Recommandations

III.1. Première recommandation : sélection d’un outil de GRC et intégration des processus définis

III.2. Deuxième recommandation : adaptation au change-ment que le projet CRM apporte

III.3. Troisième recommandation : ciblage des nouveaux clients en utilisant des réseaux ou des canaux de communication sociaux et en maitrisant ces derniers.

CONCLUSION