METHODES STATISTIQUES EN GESTION

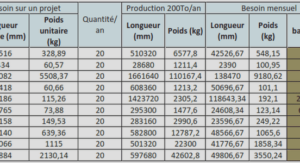

Les données de ce cas proviennent du livre de Alan Pankratz : Forecasting with univariate Box-Jenkins models, Wiley, 1983. Voici la description de ces données extraite de son livre : The data to be analyzed are given in table 1 and plotted in figure 1. They represent monthly cigar consumption (withdrawals) from stocks) for the years 1969-1976. The mean of this series seems to fall over time. There is some evidence that the variance of the series falls along with the mean. In particular, the variability of the data during 1969 is greater than the variability during 1975 and 1976. This contrast aside, the variance over the rest of the series is fairly uniform. Though we could try a logarithmic transformation we conclude (quite subjectively) that the evidence is not strong enough to warrant this step. More data may provide a better picture of any changes in variance. The series shows an obvious seasonal pattern with peak values in October and low values in December. With monthly data the length of seasonality is 12 1. Décomposition de la série « Cigare » Les modèles seront construits sur les années 1969 à 1975 et les prévisions comparées aux résultats de l’année 1976.

Pour calculer la tendance « moyenne mobile centrée d’ordre 12 vous procédez comme suit : Utiliser TRANSFORM/CREATE TIME SERIES. Dans la fenêtre FUNCTION, sélectionner CENTERED MOVING AVERAGE et dans SPAN 12. Cliquer au final sur CHANGE. f) Ajuster une tendance linéaire sur la tendance finale calculée en e). Utiliser REGRESSION/CURVE ESTIMATION. Dans la fenêtre INDEPENDENT/VARIABLE mettre la variable « numéro » construite en a) et dans la fenêtre MODELS « linear ». Représenter graphiquement cette tendance linéaire sur la tendance finale. 2. Utilisation de la méthode de Winters Nous allons utiliser l’année 1976 comme jeu-test. Le modèle sera construit sur les années 1969 à 1975, et les prévisions comparées aux résultats de l’année 1976. Standard & Poor’s 500 Stock Composite Average (S&P 500) is a stock market index. Like the Dow Jones Industrial Average, it is an indicator of stock market activity. The table contains end-of-quarter values of the S&P 500 for the years 1971-1985.

a) On utilise le lissage exponentiel sur la série SP500 sur la période 1971-I à 1984-IV, avec = 0.7. En choisissant une valeur initiale S0 égale à Y1, calculez S56 et S57. Calculer les intervalles de prévision à 95% des valeurs de l’indice SP500 pour les périodes 1985-I à 1985-IV. Comparer aux valeurs observées. h) Ecrire le modèle proposé par le Time Series Modeler de SPSS. Visualiser la qualité de l’ajustement, les prévisions et les intervalles de prévision pour l’année 1985, en Nous avons étudié sur la série champagne, donnée dans le tableau 1 et visualisée dans la figure 1, la méthode de Winters. Nous avons utilisé le logiciel SPSS pour optimiser la recherche des valeurs initiales et des constantes de lissage. Les 93 premières observations sont utilisées pour optimiser les paramètres du modèle et les 12 dernières pour comparer prévisions et réalités. A l’instant 0 les valeurs initiales suivantes ont été trouvées..