Madagascar compte plus de 18,5 millions d’habitant et s’étend sur une superficie de 587 000 km2. Si l’incidence de la pauvreté a considérablement baissé dans de nombreux pays en développement, au cours des dernières années, elle a augmenté à Madagascar où elle touche 81,5% de la population. Il est vrai que les turbulences politiques de 2002 et de 2009 ont affecté sérieusement la situation socio-économique du pays et aggravé la situation déjà précaire des défavorisés, en majorité des ruraux. Actuellement, les partenaires du développement, ne ménagent aucun effort pour rétablir la situation économique et pour prendre des mesures vigoureuses visant un redressement rapide et durable, avec comme objectif la réduction de pauvreté de 50% d’ici 2012 Peu d’innovations économiques auront soulevé autant d’espoir que la microfinance pour atteindre cet objectif de réduction de la pauvreté.

Sur le plan international, depuis la première conférence internationale de Washington en1997, les sommets, séminaires, conférences, déclarations et publications sur le thème de la microfinance sont succédé. Le prix Nobel de la paix 2006 a été attribué à Muhammad Yunus fondateur supposé du microcrédit et de la Grammen Bank. Dans la même optique, l’année 2005 a été décrétée, par les nations unis, « année internationale du microcrédit », et le microcrédit est considéré aujourd’hui comme un des instruments privilégiés de la réalisation des objectifs du millénaire étant devenu un outil majeur de réduction de la pauvreté.

L’INSTITUTION DE LA MICROFINANCE (IMF)

Dans la mesure où la microfinance en tant qu’outil de développement mobilise une multitude d’intervenants aux intérêts parfois différents, il nous semble important de cadrer le contexte dans lequel le concept et la pratique de la microfinance ont évolué. Pour ce faire, nous allons essayer de présenter en premier lieu la généralité sur la microfinance et en second lieu la stratégie nationale de la microfinance.

GENERALITE SUR LA MICROFINANCE

DEFINITION

La microfinance est l’ensemble des services financiers crées à destination des individus n’ayant pas accès aux services des Banques commerciales et aux Institutions financiers classiques . La microfinance est donc considérée comme un outil destiné à compenser les lacunes des systèmes de financement classique et à améliorer le niveau de vie des populations défavorisées. Son rôle ne se limite pas à « prêter aux pauvres » mais elle offre également des services aux différentes catégories de population « oubliées » par les institutions financières traditionnelles.

OBJECTIFS

La microfinance est assignée à atteindre plusieurs objectifs. Elle crée et développe des activités génératrices de revenus (AGR), par le fait d’octroyer de crédit aux entrepreneurs qui veulent entreprendre une activité. Elle fournit la possibilité d’épargner, au lieu de thésauriser l’argent la microfinance propose des services d’épargne adaptés aux besoins des gens à revenus modestes. La microfinance permet aussi d’améliorer la productivité et la capacité financière des microentrepreneurs en développant les activités existantes. Elle permet de réduire la vulnérabilité des populations face aux risques et améliore les conditions de vie des clients. Elle permet aux clients de sortir progressivement de la pauvreté et de lutter contre l’exclusion sociale.

CARACTERISTIQUES

La microfinance a ses caractéristiques spécifiques adaptées en fonction de l’évolution des demandes. Elle représente des coûts élevés car les coûts de gestion d’une multitude de petits prêts sont très importants. En microfinance, les agents de crédit doivent rendre visite au client à son domicile ou sur son lieu de travail, évaluer sa solvabilité sur la base d’entretiens avec la famille ; le voisinage ; et une fois le prêt accordé (pour le microcrédit); il faut effectuer un suivi rapproché et fréquent par le biais de visites pour renforcer la culture de remboursement.

LES ACTEURS

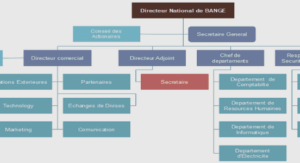

Diverses entités interviennent dans le processus de la microfinance : le gouvernement, le bailleurs de fonds, les banques commerciales, le fonds d’investissement privés , les banques publiques de développement et le réseaux locaux.

Le Document de Stratégie Nationale de Microfinance a clairement défini les rôles et responsabilités des différents acteurs opérant dans le secteur :

– Les Institutions de Microfinance et leurs associations s’engagent à promouvoir une intermédiation financière viable et pérenne;

– Le Gouvernement crée un environnement favorisant l’efficacité des marchés financiers et aidant les Institutions de Microfinance à développer leurs offres;

– Les autres intermédiaires financiers tels que les banques et établissements financiers agissent en tant que grossistes envers les IMF ou mettent en œuvre directement des programmes de microfinance conformément à la réglementation en vigueur;

– Les ONG et autres structures d’appui apportent une assistance technique en favorisant les relations entre la clientèle et les IMF;

– Les bailleurs de fonds fournissent davantage d’appui technique aux IMF et en cas de besoin, des ressources financières, sur la base des plans d’affaire des IMF.

LES TYPES DES PRODUITS ET SERVICES OFFERTS

Actuellement, les IMF offrent des produits et services qui répondent spécifiquement aux besoins des très petites entreprises (TPE) et les petites et moyennes entreprises (PME) Les IMF peuvent offrir plusieurs produits et services mais les services les plus connus sont les produits d’épargne , de crédit et de leasing.

Le Microcrédit

« Microcrédit », ce terme n’existait pas il y a 35 ans. Depuis, il a gagné du terrain dans notre langage quotidien, et a réussi à se hisser au centre des discours politiques et des débats intellectuels puisqu’il est devenu un des leviers majeurs des politiques économiques. Le Microcrédit est né de l’inadéquation entre l’offre et la demande sur le marché du crédit formel; en effet, les banques qui sont en quête de rentabilité, maintiennent à l’écart de leur champ d’intervention les personnes démunies jugées fragiles et qui ne répondent pas à leurs critères de sélection pour l’octroi de financements. Quelle est la définition du Microcrédit ?

– «L’activité de microcrédit consiste généralement en l’attribution de prêts de faible montant à des entrepreneurs ou des artisans qui ne peuvent accéder aux prêts bancaires classiques » (Wikipédia)

– « Microcrédit : Prêt d’un faible montant, à taux d’intérêt bas, voire nul, consenti par des O.N.G. et des banques partenaires à des personnes considérées comme insolvables pour leur permettre de financer une activité génératrice de revenus. Synonyme : crédit solidaire. » (Encyclopédie Larousse)

– « Le microcrédit consiste à prêter de petites sommes à des personnes qui n’ont pas accès au circuit bancaire classique et qui ont un projet de création d’entreprise» (Le crédit Lyonnais)

– « Microcrédit : C’est un prêt à la création ou au développement de très petites entreprises, pour des publics non éligibles au système bancaire, faute de garanties réelles ou d’apport personnel suffisant » (Agence de Développement Social) .

Malgré l’absence de définition exacte unanimement adoptée, les différentes définitions proposées renvoient toutes aux mêmes caractéristiques quant aux faibles montants, à la pauvreté des bénéficiaires et à la destination économique d’utilisation des prêts.

La micro épargne

Les institutions financières offrent généralement des produits d’épargne simples et adaptés aux besoins de la clientèle qu’elles desservent. Toutefois, certaines institutions offrent des produits plus diversifiés que d’autres et l’on constate une grande variabilité dans les conditions proposées, notamment en ce qui concerne les taux d’intérêt versés sur les dépôts. La micro épargne est un service de dépôt qui permet aux micro épargnants d’épargner des faibles montants d’argent pour des usages ultérieurs. Ces mécanismes d’épargne permettent aux ménages de conserver de l’argent lorsque leurs revenus le permettent, afin de pouvoir répondre aux besoins de consommation ou autres urgences lorsque leurs revenus leurs fait défaut Donc on peut dire que les pauvres épargnent pour se constituer une base financière qui leur permet de se prémunir contre les aléas de la vie, tels que les maladies et autres vicissitudes ou pour préparer le lancement d’un projet ou alors pour faire face à des dépenses futures occasionnées par les divers événements liés à la vie du ménage (mariages, naissances…).

Le micro leasing

Le micro leasing est un produit en vogue actuellement, il est inspiré du leasing américain . c’est un arrangement contractuel de financement d’équipement mis à la disposition de l’entreprise qui ne dispose pas de fonds nécessaires pour l’acquisition d’un mobilier ou d’immobilier indispensable à ses activités professionnelles. Le principe est donc identique mais la particularité repose sur le montant de financement.

INTRODUCTION |