Le contenu des accords de Bâle

L’objectif du ratio de solvabilité était de fixer une norme minimale de fonds propres destinés à couvrir les risques de contrepartie. Il instaurait donc un rapport minimal entre les fonds propres détenus par un établissement bancaire et les engagements pondérés en fonction de leurs risques. Dissocier les établissements bancaires en fonction de leur risque bilanciel trouve sa justification dans l’activité d’intermédiation et ses corollaires, les risques de d’illiquidité et d’insolvabilité. Les questions d’illiquidité ont été abordées dès le 19ème siècle par Thornton et reprises ensuite par Bagehot pour justifier l’existence d’un P.D.R susceptible de renflouer les établissements illiquides mais solvables.

Concernant les risque de solvabilité, dans sa version initiale, le calcul ratio reposait sur un système de pondération forfaitaire relativement simple. Au numérateur figuraient les éléments constitutifs des fonds propres et au dénominateur les risques pondérés.

Les éléments constitutifs des fonds propres

Les accords de Bâle I donnent aux capitaux propres une définition qui sera reprise sans modification dans les dispositifs suivants. Ainsi, les fonds propres d’une banque sont constitués :

– du noyau de fonds propres ou capital de base composé du capital social et des réserves publiées provenant des bénéfices après impôts non distribués. C’est une donnée commune à tous les systèmes bancaires des divers pays et sur laquelle se fondent la plupart des jugements de marché pour évaluer le niveau de capitalisation. Ce noyau doit représenter au moins 50 % des fonds propres. Il constitue le capital dont la permanence et la capacité d’absorption des pertes sont les plus élevées.

– du capital complémentaire qui comprend les réserves non publiées (mais toutefois passées par le compte de pertes et profits et acceptées par les Autorités de contrôle de la banque), les réserves de réévaluation (issues de la comptabilisation des plus-values latentes résultant de la détention de titres évalués dans le bilan à leur coût d’origine et d’une réappréciation des immeubles destinés à l’usage propre de la banque) et les provisions générales pour créances douteuses constituées en prévision de pertes éventuelles. On y ajoute aussi les instruments hybrides de dette et de capital (instruments financiers qui allient certaines caractéristiques du capital et certaines particularités de l’endettement) et des dettes subordonnées. Ces composantes des fonds propres complémentaires sont admises jusqu’à concurrence d’un montant égal à celui du capital de base.

L’annexe 1 donne une définition détaillée des éléments constitutifs des fonds propres.

Le calcul de pondération des risques

La méthode pour évaluer le niveau des fonds propres des banques est celle du ratio des risques pondérés, dans laquelle les fonds propres sont rapportés à différentes catégories de risques nés d’actifs ou d’engagements hors bilan et pondérés selon différentes grandes catégories de risques. En effet, le Comité estima que le risque principal auquel les banques étaient exposées était le risque de défaillance de la contrepartie ou risque crédit. L’échelle des pondérations fut simplifiée au maximum, pour ne retenir que cinq coefficients : 0, 10, 20, 50 et 100%. La norme minimale de 8% fut fixée à partir d’observations historiques du risque crédit. Le ratio Cooke fut initialement défini ainsi :

Pour les actifs hors bilan et les contrats hors bilan de taux de change ou d’intérêt :

En plus de la pondération appliquée à l’actif considéré en fonction de la contrepartie (a), toutes les catégories d’engagements hors bilan, y compris les nouveaux instruments, sont converties en équivalent risque de crédit en multipliant les montants nominaux du principal par un facteur de conversion (wj pour les actifs hors bilan et qk pour les contrats hors bilan de taux de change ou d’intérêt). Les valeurs ainsi obtenues sont ensuite pondérées en fonction de la nature de la contrepartie. Les différents instruments et techniques sont divisés en cinq grandes catégories19 et il en résulte que wj ∈{ 1 ; 5,0 ; 2,0 ; 0 }.

Les banques eurent cinq années pour se préparer à la mise en place de ce nouveau dispositif. La mise en application fut fixée au 31 décembre 1992. Cette norme s’est progressivement universalisée et son adoption se fit aussi par des pays extérieurs Groupe des dix alors même que les recommandations du Comité n’avaient pas un caractère exécutoire. En effet, la réputation et la crédibilité des établissements financiers constituent la pierre angulaire du principe de l’intermédiation bancaire. L’application des règles prudentielles participe à la recherche de crédibilité et témoigne de leurs capacités à anticiper ou à répondre aux risques auxquels elles sont confrontées (Gilles, 1992). La réputation des opérateurs est primordiale (Stiglitz, 1985), elle contribue à rassurer les intervenants dans un contexte d’incomplétude et d’asymétrie d’information. De plus, la production d’informations conditionne les comportements des agents en le régulant et en diminuant leur caractère moutonnier.

La prise en compte des activités de marché

En janvier 1996, le Comité de Bâle a publié un amendement visant à incorporer dans l’Accord de 1988 les risques de marché et à leur appliquer des exigences de fonds propres.

Les risques de pertes des positions du bilan et du hors bilan à la suite des variations des prix du marché furent retenus pour recouvrir (BIS, 1996, p 5) :

– les risques relatifs aux instruments liés aux taux d’intérêt et titres de propriété du portefeuille de négociation.

– le risque de change et le risque sur les produits de base encourus pour l’ensemble de la banque.

Un élément important de cet amendement fut l’autorisation laissée aux établissements financiers d’utiliser leurs modèles internes pour calculer les exigences réglementaires en fonds propres au titre des risques de marché, sous réserve du respect de critères quantitatifs et qualitatifs rigoureux fixés par le Comité et de l’approbation des Autorités prudentielles de la banque.

En pratique, les établissements financiers utilisèrent des modèles internes basés sur la méthode VaR (value at risk). La méthode VaR est une mesure probabiliste de la perte possible sur un horizon donné. Elle représente un niveau de perte, pour une position ou un portefeuille, qui ne sera dépassé durant une période donnée qu’avec un certain degré de confiance. La méthode VaR est une estimation statistique ex ante des pertes éventuelles maximales qui pourraient résulter des positions prises sur les marchés par un investisseur. Cette perte potentielle est mesurée sur un intervalle de temps (correspondant au temps nécessaire à déboucler la position ou à l’horizon de la mesure de performance du portefeuille) et avec une probabilité donnée (en général 90%, 95% ou 99%). Cette technique permet de tenir compte de la volatilité des différents marchés et des corrélations existantes, de comparer et d’agréger les risques pris sur ces différents marchés. D’une manière générale, la méthode VaR donne une estimation des pertes qui ne devrait pas être dépassée sauf événement extrême sur un portefeuille pouvant être composé de différentes classes d’actifs. Elle donne en un seul chiffre, très souvent exprimé dans une devise donnée, le montant à risque d’un portefeuille et détermine quel niveau de pertes potentielles ne sera dépassé que dans une fraction faible de cas. On parle par exemple de VaR en euro quotidienne à 90 %. Si un portefeuille est caractérisé par une VaR quotidienne à 90 % d’un million, alors cela signifie qu’il existe une probabilité de 10 % que la perte quotidienne sur ce portefeuille soit supérieure à un million.

Sur l’influence des acteurs privés sur la régulation financière, Chavagneux (2000) démontre que les grands établissements américains ont joué un rôle déterminant dans l’adoption des modèles internes à finalité prudentielle en proposant notamment un cadre théorique et pratique de contrôle des risques issu de leur propre expérience. Il est a noter qu’un modèle interne repose sur trois critères : une méthodologie d’ensemble et des algorithmes de calcul, une organisation des responsabilités et des procédures de contrôle sous la responsabilité de l’établissement financier, un système d’enregistrement et de traitement des opérations. Avec la prise en compte des risques de marché dans le calcul du ratio de solvabilité, la notion d’autocontrôle appliquée au système prudentiel est apparue. L’autocontrôle représente ici la possibilité laissée aux établissements financiers d’utiliser des modèles internes pour contrôler et gérer leurs risques financiers (Chavagneux 2003).

La banque américaine J.P. Morgan a joué un rôle central dans la mise en place du nouveau dispositif: en sensibilisant les autres établissements financiers aux effets d’une réglementation prudentielle trop lourde, en cherchant à limiter les recommandations de la BRI en matière d’exigences de fonds propres issues de la nouvelle réglementation et en sensibilisant ses concurrents aux risques réels des instruments dérivés. Pour cela, alors que la BRI démarrait ses travaux de réflexion, elle diffusa gratuitement en 1994 (année précédant la mise en place de la directive sur l’adéquation des fonds propres ou sa transposition au niveau européen, CAD, capital adequaty directive) un logiciel de mesure des risques appelé « RiskMetrics ». Cette offre fut destinée aux professionnels, universitaires et consultants. La banque J.P. Morgan préféra perdre l’avantage stratégique qu’elle possédait dans le domaine de la gestion des risques de marché au profit de la limitation du contrôle prudentiel. J. P. Morgan a finalement atteint ses objectifs : la BRI a introduit les effets de diversification des positions dans le calcul des exigences en fonds propres et le concept fondamental sous jacent au modèle RiskMetrics fut adopté. La méthode VaR est alors devenue la référence méthodologique des modèles internes préconisés par la BRI et la Commission Européenne. Au delà des critiques liées au mode de calcul de la méthode VaR (Scholes, 2000), se posent des problèmes d’organisation interne et de contrôle : « les études menées par les institutions nationales et internationales sur la viabilité des modèles internes ont longtemps traité plus volontiers des aspects quantitatifs des méthodes de mesure et de contrôle des risques de marché. Les aspects organisationnels et technologiques n’étaient pas traités de façon approfondie. Or, l’efficacité du contrôle et de la gestion des risques au niveau d’une activité, d’une firme ou de l’industrie des services financiers toute entière tiennent à la fois à la qualité des mesures qui sont effectuées à tous les niveaux et à une technologie efficace, mais aussi à l’existence d’une politique de risques des firmes bancaires et d’une organisation interne du contrôle non défaillante. Il faudra attendre la fin des années 1990 pour que la BRI commence à s’en préoccuper au sein d’un ensemble général baptisé risques opérationnels » (Chavagneux, 2000).

Nous aborderons dans le chapitre 2 la question du rôle du contrôle interne, pierre angulaire du nouveau dispositif, qui nous paraît constituer l’élément clé de la réforme.

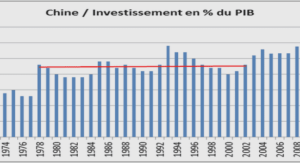

L’appropriation générale du ratio Cooke par les Autorités de contrôle et les acteurs financiers fut un succès rendu possible grâce à la simplicité conceptuelle du ratio, sa relative facilité de mise en œuvre n’impliquant pas de coûts de collecte ou de traitements de l’information excessifs. De 1989 à 1999, le ratio Cooke moyen des banques des pays du Groupe de Dix passa de 9,3% à plus de 12%. Il est à noter que cette évolution résulta essentiellement d’une augmentation des fonds propres de base, éléments les plus utiles dans l’absorption des pertes éventuelles. En France, le ratio moyen des fonds propres de base des banques à vocation internationale passa de 4,4% à 8,7% entre 1989 et 2002 et cela, grâce à une amélioration des capacités bénéficiaires des établissements bancaires à partir de 1995. Les bénéfices constituent, en effet, la première source de renforcement des structures financières, ils permettent à la fois d’accroître les fonds propres et de couvrir une partie des risques par la constitution de réserves et de provisions.

Même si le ratio Cooke connut un succès grâce à son adoption très large au delà des pays du G10 et l’augmentation des fonds propres des établissements financiers, il présenta cependant des limites.

Les limites de Bâle I

Les options méthodologiques retenues initialement et qui contribuèrent au succès de l’adoption du ratio Cooke (Lacoue-Labarthe, 2003) constituèrent aussi ses principales limites : l’échelle de pondération relativement simpliste ne permettait plus une estimation efficace du risque crédit (Figuet, 2003). Le nombre de catégories de risques associés aux différents niveaux de pondération était trop limité et trop statique. Il ne tenait pas compte de l’évolution de la qualité de la signature des contreparties qui peut varier dans le temps, de la maturité des engagements ou de leur durée résiduelle. Les durées et les diversifications des portefeuilles n’étaient pas retenues. Le ratio constituait donc une norme de gestion prudentielle a posteriori et non un outil de prévision.

Cette approche uniforme, simple et rigide s’appliquait à tous les établissements quelles que soient leurs tailles, leurs spécialisations et leurs degrés d’internationalisation.

Il fut aussi reproché au ratio son côté « arithmétique » et son calcul fondé exclusivement sur la nature institutionnelle de la contrepartie : les pays de l’OCDE étaient tous pondérés à 0%, les crédits aux entreprises pondérés à 100% étaient les plus consommateurs de fonds propres et ce, quels que soient la taille de l’entreprise emprunteuse, sa solvabilité, son secteur d’activité et abstraction faite de l’importance des portefeuilles bancaires des prêts aux entreprises permettant une mutualisation des risques. Le coefficient de pondération affecté aux prêts octroyés aux entreprises était le même quel que soit le niveau de risque supporté par la banque. La charge en capital était donc identique pour une entreprise présentant un risque de défaut élevé et pour une entreprise présentant un meilleur risque de contrepartie. Cela aurait pu conduire les établissements financiers à rechercher des crédits à forte marge et par conséquent plus risqués mais plus rentables. Par ailleurs, certaines pondérations ont pu, mais cela n’est pas démontré de manière empirique, contribuer à une mauvaise allocation du crédit et à une sélection des opérations en fonction du débiteur et de la charge en capital afférente.

En outre, l’addition des risques de portefeuilles ne tenait pas compte de l’éventuelle interdépendance de ces risques.

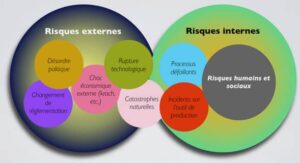

D’autres critiques furent formulées à l’encontre du ratio Cooke. Ce dernier ne tenait compte que du risque crédit et des risques de marché et ignorait d’autres types de risques résultant de l’organisation interne d’une banque, des hommes qui la composent ou de causes externes à l’établissement. Tous ces facteurs seront repris dans la deuxième version du ratio sous le terme « risques opérationnels » afin de pallier une approche uniforme du risque sans prise en compte du profil de chaque banque et de sa maîtrise à contrôler les risques.