La régulation de l’économie par la fiscalité: optique macro

La fiscalité est un outil de régulation de l’activité économique (Castagnède, 2008) par de nombreux États (États-Unis, Canada). Le concept de régulation permet de faire ressortir une des fonctions essentielles de l’État en tant qu’instance préposée au maintien de la cohésion sociale (Chevalier, 2004). En réponse à la crise financière de 2008, le rôle économique des gouvernements a notamment consisté à la réduction des inégalités (Dao et Godbout, 2014) par leur système fiscal pour stimuler la demande, à la protection des personnes et des biens en fournissant une infrastructure en matière de transport, d’éducation et de santé (Comité technique de la fiscalité des entreprises, 1997). Pour s’acquitter de ces fonctions, les gouvernements ont principalement recours à l’impôt afin de financer par exemple les dépenses de soins et les dépenses éducatives. Le Tableau 1 montre le fonctionnement simplifié du budget canadien. On distingue les impôts directs qui sont perçus sur le revenu des contribuables ou des entreprises et les impôts indirects qui sont rattachés aux transactions aux biens et services échangés (Cliche, 2(09). S’agissant des impôts directs perçus sur le revenu des entreprises canadiennes, il existe trois principaux outils fiscaux: l’impôt sur le revenu des entreprises, les cotisations sociales et la taxe sur la masse salariale (Deslauriers, Dostie, Gagné et Paré, 2015). En outre, le prélèvement de la taxe sur la masse salariale concerne seulement quatre provinces (dont fait partie le Québec) et relève exclusivement du gouvernement provincial. Pour le reste, la fiscalité est un pouvoir que se partage le gouvernement fédéral et provincial. Cela signifie qu’une société qui exploite une entreprise au Canada est assujettie à un taux général d’imposition au fédéral et au provincial.

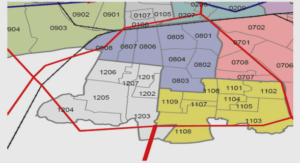

Le Tableau 2 montre que les taux d’imposition diffèrent suivant les provinces du Canada. Ces différences peuvent contribuer à des différences des performances économiques. Dès lors, la fiscalité influe sur les décisions des entreprises en matière de création d’emplois, d’investissement, d’innovation (Carey, Lester et Luong, 2016). À cet égard, la dérèglementation du secteur financier qui a eu lieu au début des années soixante-dix dans de nombreux pays au sein de l’OCDE a facilité la circulation des capitaux sur les marchés boursiers. Par conséquent, plusieurs commentateurs ont jugé que le Canada doit avoir un taux d’impôt sur les bénéfices des sociétés suffisamment semblable à celui des États-Unis (Riding, 1998; Bazel, Mintz et Thompson, 2017), au regard du poids économique de ce dernier dans l’économie mondiale et de la réforme américaine de 2018 qui a réduit considérablement les impôts sur les sociétés. La fiscalité influe également sur la compétitivité des entreprises (Porter, 2(08). À cet égard, le régime d’imposition des sociétés canadien est considéré parmi les plus compétitifs du G7. Par exemple, le taux général fédéral d’imposition du revenu des sociétés a été réduit de près de moitié – de 29,12 % en 2000 à 15 % aujourd’hui (ministère des Finances Canada, 2017). Depuis 2015, le ratio des recettes fiscales rapportées au PIB pour le Canada est stable à 32,7 % en 2016 (OCDE, 2018) par rapport à la moyenne au sein de la zone OCDE (+0,3). Il est à noter qu’une fiscalité stable est un facteur de confiance (diminution de l’incertitude) pour les entreprises et les investisseurs. Enfin, la répartition des recettes fiscales par impôt en 2016 montre que les impôts sur le revenu des entreprises représentaient pour le Canada 10,5 % des recettes fiscales totales. Cette part est marginale comparée à la part des impôts sur le revenu des contribuables (36,3 %). Ceci laisse aux entreprises plus d’argent pour investir dans leurs activités, assurer leur croissance, élargir leur clientèle et engager plus d’employés (Riding, 1998). En somme, la politique fiscale est un outil principal de régulation de l’activité économique des entreprises et en particulier des PME.

Obstacles financiers

Lorsqu’on parle de la fiscalité des PME, on parle souvent de l’impôt sur les sociétés. Toutefois, ce n’est pas le seul impôt que les PME doivent prendre en compte. Comme mentionné plus haut, on distingue plusieurs types d’impôts au Canada: les impôts sur les bénéfices des sociétés, les impôts sur le revenu du travail et les cotisations de sécurité sociale et les impôts sur la consommation (statistique Canada, 2019). Ces différents impôts ont des impacts différents sur les performances économiques des PME. Dans ce sens, plusieurs recherches (OCDE, 2009; Valenduc, 2011; Rapport Godbout, 2015) sur les effets de la fiscalité (théoriques) s’accordent à dire que l’imposition sur les bénéfices des sociétés influe sur les décisions de création d’emplois des PME, et diminue leurs incitations à investir dans des activités novatrices, ayant ainsi des conséquences négatives pour leur croissance. Plus précisément, les décisions d’investissement des PME sont déterminées par le coût et la rentabilité attendue des projets d’investissement. La rentabilité après impôts d’un investissement dépend, de l’imposition des sociétés.

Ainsi, un taux de l’impôt sur les sociétés plus élevé réduit l’investissement des PME, car il diminue la rentabilité après impôts de l’investissement. Ceci a des effets négatifs sur l’activité économique. Par ailleurs, il parait que les PME sont les principaux contributeurs à l’impôt sur les sociétés parce que contrairement aux grandes entreprises qui peuvent transférer l’incidence des impôts sur les sociétés par le biais des filiales qui sont localisées dans un pays avec des bases d’imposition faibles, les PME n’ont pas cette capacité de translation. La question de l’incidence réelle de l’impôt sur les entreprises a été documentée dans la littérature économique. Ceci montre que les entreprises peuvent atténuer les effets de la fiscalité en diminuant les revenus à des tiers, tels que les salariés ou les actionnaires par les dividendes (Deslauriers et al., 2017). Pour illustration au Québec, le paiement qui incombe aux entreprises de la taxe sur la masse salariale dénommée contribution au Fonds des services de santé est remis aux salariés par le biais des salaires. Ceci a des effets négatifs sur les salaires des employés. En outre, les impôts sur le revenu du travail et les cotisations de sécurité sociale alourdissent les coûts de main-d’oeuvre des PME. Et dans une moindre mesure, les impôts sur la consommation influent aussi sur les décisions économiques des PME, car ces impôts reposent sur une large assiette fiscale. Enfin, chacun de ces impôts est sujet à différents traitements, interprétations et allègements fiscaux, ce qui conduit à une complexité accrue de l’impôt pour les PME qui ont des moyens limités (Saint-Pierre, 1999).

Obstacles non financiers

En ce qui concerne les obstacles non financiers, les plus cités dans la littérature publique, on trouve les coûts de mise en conformité fiscale. En effet, plusieurs commentateurs jugent que ces coûts peuvent représenter un lourd fardeau fiscal pour les PME. Parmi de nombreuses définitions des coûts de mise en conformité, celle-ci apparait centrale: « Les coûts de conformité sont les dépenses engagées par les particuliers, les familles et les entreprises pour se conformer à la règlementation fiscale. Il s’agit notamment du temps et des dépenses engagés par les particuliers et les entreprises pour tenir des registres appropriés, entreprendre la planification fiscale, déposer les rapports nécessaires et calculer les versements requis. Ils comprennent à la fois les frais engagés par les particuliers et les entreprises, ainsi que les honoraires 13 payés aux fiscalistes tels que les comptables et les avocats. Les coûts engagés par les entreprises comprennent la perception, la gestion et la remise des impôts payés par les employés (par exemple, les primes de l’assurance-emploi et des régimes de pensions du Canada / du Québec) au gouvernement, les coûts de paiement des impôts des entreprises et la fourniture d’informations fiscales aux gouvernements (état des revenus financiers gagnés, transactions, etc.) » (Vaillancourt, Clemens et Palacios,2(08).

Plusieurs études internationales reviennent sur les coûts de mise en conformité. Dans un contexte australien, Pope (1993)5 montre que les taxes sur les entreprises ont été régressives, avec des coûts de mise en conformité tombant d’un peu moins de deux dollars pour chaque tranche de 100 dollars de chiffre d’affaires des entreprises avec un chiffre d’affaires pouvant atteindre 5 millions de dollars par an. Aussi, il montre l’importance de la planification fiscale pour les entreprises australiennes. En effet, les coûts externes (honoraires professionnels) ont représenté environ la moitié du total coût de conformité estimée. Dans la même perspective, Fitchner et Feldman (2013) reviennent sur le coût de la conformité fiscale dans un contexte américain. Ils montrent que la complexité du code des impôts et notamment les crédits d’impôt, afin d’éviter des charges fiscales plus élevées, ont des effets négatifs (une comptabilité plus élevée) notamment sur les petites et moyennes entreprises. Ils concluent que le coût caché de la conformité fiscale est compris entre 1,3 % et 6,1 % du PIB. Dans un contexte canadien, Vaillancourt, Roy-César et Barros (2013), reviennent sur les coûts de mise en conformité des impôts pour la période de 2007 et 2011.lIs utilisent les données d’un sondage mené par la Fédération canadienne de l’entreprise indépendante (2007) et la Chambre de commerce du Canada (2009). La somme des divers coûts de mise en conformité fiscale en 2007 se situait entre 16,8 et 22,0 milliards de dollars, soit entre 1,1 % et 1,4 % du PIB en 2007. Les estimations pour 2011 des coûts totaux de la mise en

80 MMAIRE |