Les banques et les établissements financiers

La loi définit la banque comme toute personne morale qui exerce à titre de profession habituelle les opérations de banque à savoir, la réception de fonds du public, les opérations de crédit ainsi que la mise à la disposition de la clientèle des moyens de paiement et la gestion de ceux-ci. Cependant, l’établissement financier ne peut exercer que deux de ces trois fonctions qui sont l’octroi du crédit ainsi que la mise à la disposition de la clientèle des moyens de paiement et leurs gestions. • Réception des fonds du public : Sont considérés comme fonds reçus du public, les fonds recueillis de tiers, notamment sous forme de dépôts, avec le droit d’en disposer pour son propre compte, mais à charge de les restituer. • Octroi de crédit : Constitue une opération de crédit pour l’application de la présente loi tout acte à titre onéreux par lequel une personne met ou promet de mettre des fonds à la disposition d’une autre personne ou prend, dans l’intérêt de celle-ci, un engagement par signature tel qu’un aval, un cautionnement ou une garantie. Sont assimilés à des opérations de crédits les opérations de location assorties d’options d’achat, notamment les crédits bail. • Les moyens de paiement : Sont considérés comme moyens de paiement tous les instruments qui permettent à toute personne de transférer des fonds et ce, quel que soit le support ou le procédé technique utilisé. La loi oblige toute banque et établissement financier à avoir une autorisation d’exercice sur le sol algérien ainsi qu’un agrément avant d’exercer les opérations de banques. Le conseil de la monnaie et du crédit est la seule autorité le secteur bancaire Chapitre 02 : La gestion des risques bancaires 42 habilité à fournir ce document après avoir vérifié que l’établissement respecte la totalité des exigences prévues par la loi.

Spécificité de l’activité bancaire

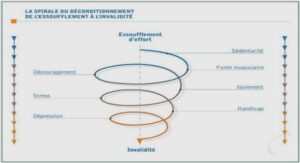

La banque se distingue des autres firmes par un certain nombre de caractéristiques et de fonctions qui lui sont propres. Ces particularités bancaires ont valu à la banque un traitement particulier, notamment en matière de réglementation. Les banques sont exposées à de nombreux risques notamment le risque de marché, le risque de crédit, le risque de liquidité et le risque opérationnel mais elles sont en particulier exposées au risque systémique. En effet, la liquidité du contrat de dépôt et l’illiquidité du crédit bancaire engendrent une incertitude sur les demandes de remboursement des dépôts pouvant rendre les banques vulnérables aux « ruées bancaires » en période de défiance. En cas de panique bancaire (même infondée), tous les déposants demandent le retrait de leurs dépôts, puisque ces derniers sont remboursés au pair et dans l’ordre d’arrivée au guichet (premier arrivé, premier servi). Étant donné les spécificités des dépôts et l’asymétrie d’information, la course des déposants aux guichets pour retirer leurs dépôts peut s’avérer rationnelle même si elle se base sur une simple rumeur. Ces comportements peuvent entraîner l’insolvabilité – voire la faillite – de la banque qui n’est plus capable de faire face à ses engagements. Toutefois, la faillite d’une banque peut provoquer celle d’autres banques, puisque le secteur bancaire est plus vulnérable à l’instabilité que les autres secteurs de l’économie. En effet, les banques sont fortement engagées dans les marchés interbancaires et dans le système des paiements. Étant donné leur exposition aux risques et aux asymétries d’information, les problèmes rencontrés par une banque peuvent se propager aux autres, conduisant à une crise systémique (Diamond et Dybvig, 1983 ; Simpson et al., 2005). Une telle crise a de graves conséquences pour l’économie dans son ensemble, puisqu’elle engendre la destruction du mécanisme des paiements. À cet égard, les banques gèrent l’épargne des personnes physiques et morales et financent la croissance économique. Elles sont indispensables pour le bon fonctionnement de l’économie. L’insolvabilité ou la faillite d’une banque peut donc avoir des conséquences importantes sur l’ensemble de l’économie. Compte tenu du risque systémique auquel sont exposées les banques, la gestion des risques bancaires s’avère capitale pour la stabilité de l’ensemble du système financier. En particulier, la surveillance du risque opérationnel est spécialement délicate étant donné les difficultés inhérentes à l’évaluation et à la gestion d’un tel risque. Ces particularités bancaires valent à la banque une réglementation prudentielle stricte.

Le secteur bancaire et l’économie

Historiquement, les banques sont connues par leur rôle d’intermédiaire financier le plus présent dans l’économie, communément connues à travers leur activité d’intermédiation traditionnelle de bilan. La banque joue le rôle de l’intermédiation financière de deux manières donnant lieu à deux visions différentes de la firme bancaire, d’une part considère la diversification des actifs financiers et d’une seconde part considère l’évaluation des actifs financiers. Dans le contexte algérien, et pour financier le développement économique le système bancaire et financier plus particulièrement les banques et les établissements financiers publics, ce dernier est largement composé d’opérateurs privés et étrangers à partir de la fin des années 1960. Au terme de la période, le secteur devient en exclusive public et spécialisé. Depuis les années 1988, le secteur bancaire et financier a connu une modification et restructuration en vue 1 – Meriem Haouat Asli- « Risque opérationnel bancaire : le point sur la règlementation prudentielle »- cairn.info- page n° : 229,230- article disponible à l’adresse suivante : https://www.cairn.info/revuemanagement-et-avenir-2011-8-page-225.htm- date de consultation le: 15/12/2019- heure : 21h10. Chapitre 02 : La gestion des risques bancaires 44 des grands changements de la nature et de la forme juridiques des grandes entreprises algériennes4 incluant les banques. De même, la loi n°90-106 le pilier du nouveau système algérien, en déterminant de différentes réformes et mesures de ce secteur. Et depuis, plusieurs réformes se poursuivent notamment avec l’ouverture des entreprises publiques économiques aux capitaux privés nationaux ou étrangers. En outre l’ordonnance n°03-11, porte d’objectif la consolidation du système bancaire et abroge la loi sur la monnaie et le crédit de 1990. Cette ordonnance consolide le régime déjà établis par la loi 1990 en introduisant de nouveaux principes et/ou en les définissant plus précisément : le secret professionnel, les changes et les mouvements de capitaux, la protection des déposants. L’objectif de la présente ordonnance est de renforcer la sécurité financière, améliorer nettement le système de paiement et la qualité du marché. Par la suite, l’Algérie vise à améliorer l’activité bancaire par le partenariat comme modalité d’implantation des investissements étrangers qui figuré dans la loi de finances complémentaire pour 2009. Et par conséquent, l’ordonnance n°03-11 relative à la monnaie et au crédit a été modifiée et complétée en 2010 par l’ordonnance n°10-04 du 26 août 2010. En dépit de cette ordonnance plusieurs mesures ont été prises telles les participations étrangères dans les banques entre autres. Et d’autres mesures, visant à renforcer le contrôle des banques et des établissements financiers, à la protection de la clientèle et à la qualité des prestations bancaires. A partir de l’année 2013, l’Algérie dispose 29 banques et établissements financiers : 20 banques dont 6 publiques et 14 privées et 9 établissements financiers. En revanche de son rôle d’intermédiation financière, la relation de la banque avec son milieu lui pose beaucoup de risques qui peuvent être non maîtrisables. Car la nature de son activité de collecte des dépôts et de distribution de crédit lui expose à des risques de liquidité. De ce fait, toute incertitude sur la qualité de son bilan peut générer une perte de confiance, comme celle des « subprimes » ou la dette de la Grèce.