Télécharger le fichier original (Mémoire de fin d’études)

Le système financier et réduction de la pauvreté

La microfinance joue un rôle important d’intermédiaire financier pour réduire au maximum l’asymétrie d’information. La plupart des économistes estiment que le développement financier est favorable au développement économique. La contribution du développement financier à la croissance s’exerce à travers l’influence du système financier sur le commerce ou l’intensité des échanges d’une part et sur le volume et la qualité de l’investissement d’autre part. Le développement financier réduit-il vraiment la pauvreté ?

Le système financier et la lutte contre la pauvreté feront l’objet de ce dernier chapitre de la première partie.

Le développement du système financier

Définition

Un système financier peut se définir comme étant la coordination des processus de prêts et d’emprunts de fonds par les unités économiques financières et non financières avec les fonctions d’intermédiaires pour faciliter les transferts de fonds, mais aussi pour offrir les fonds nécessaires et pour créer des marchés dans lesquels les prix et les allocations de ressources sont déterminés efficacement (Guérin. I, 2005).

Les éléments qui composent le système financier Notons plusieurs éléments essentiels du système financier tels que les emprunteurs et les prêteurs, les institutions financières qui jouent le rôle d’intermédiaires financiers, les instruments financiers et le marché financier. Étant le résultat du processus d’emprunts et de l’intermédiation financière, il existe une large gamme d’instruments financiers et de produits financiers. Généralement, un instrument financier peut être défini comme une réclamation contre une personne ou une institution pour le paiement dans le futur d’une somme de monnaie et/ou un paiement périodique (Guérin. I, 2005). Une des plus importantes caractéristiques des instruments financiers est leur cessibilité c’est à- dire qu’ils peuvent être négociables facilement sur le marché. Les détenteurs d’instruments financiers peuvent récupérer leurs investissements par différentes manières, un recours à l’émission ou encore un recours au marché financier au sein duquel nous procèdons à la vente de l’instrument financier. La fonction économique du marché financier est de fournir des canaux pour transférer les excédents de fonds vers les unités économiques déficitaires. Le marché financier constitue un mécanisme qui lie les unités déficitaires et ceux qui sont excédentaires.

Il est évident que les participants dans le marché financier sont : les emprunteurs, les prêteurs, les intermédiaires financiers (émetteurs ou acheteurs). Le marché financier, par conséquent, contient les participants, leurs relations avec un instrument financier en particulier ou avec les groupes d’instruments et la manière en quoi leurs demandes et leurs besoins interagissent pour fixer les prix de quelques instruments (le taux d’intérêt).

L’approfondissement financier

Les thèses du développement financier (Shaw, Mac Kinnon, 1973) exposent deux possibilités pour les pays en développement. Premièrement, à caractère général, stipulant que la sphère financière est le lieu où se détermine l’allocation des ressources. Deuxièmement, à caractère spécifique, désignant le cadre de marchés parfaits. Cependant, il n’existe ni marché financier ni marché parfait dans les pays en développement. Nous justifions ainsi, les politiques de libéralisation financière misent en œuvre dans ces pays. La raison d’être des intermédiaires financiers est d’améliorer l’affectation de l’épargne vers l’investissement. Le système financier est composé d’institutions financières bancaires et d’institutions financières non bancaires. À mesure qu’il se développe, il se diversifie. La régulation par la concurrence entre les institutions financières, cherchant chacune la maximisation du profit, permet que l’allocation des ressources se réalise dans les conditions optimales, assurant donc la croissance maximale du produit. Shaw (1973) met l’accent sur le rôle des intermédiaires financiers, en termes de maximisation du bien-être, la réduction des couts avec les économies d’échelle, la diversification des risques, le meilleur rendement de l’épargne et la réduction du cout des crédits. Les théoriciens de la croissance endogène comme Greenwood et Jovanovik (1990) soulignent que les intermédiaires financiers, en concentrant les liquidités, réduisent le coût de gestion du risque de pénurie de liquidité tout en mettant l’accent sur le rôle du banquier qui rend possible la réalisation d’une innovation. Ces intermédiaires montrent le secteur financier à travers les services d’expertise qu’il rend, séparément de sa structure, notamment en promouvant les profits potentiels aux agents susceptibles de s’associer aux projets. C’est par ces externalités que l’intermédiation financière agit sur la croissance. L’analyse de Mac Kinnon (1973), parmi les thèses du développement financier a le plus inspiré les politiques de libéralisation financière dans les pays en développement. La fin de la répression financière recouvre essentiellement une transformation structurelle c’est-à-dire créé les conditions d’émergence d’un marché financier parfait pour un processus volontaire d’approfondissement financier. De ce fait, l’hypothèse initiale de Mac Kinnon (1973) est celle d’un autofinancement dominant dans les pays en voie de développement.

Les agents économiques accumulent les encaisses monétaires en vue de l’investissement. Si le risque de détention de la monnaie est mieux garanti, le temps d’accumulation des encaisses pourra être prolongé, donc le volume de l’investissement autofinancé s’accroitra. Il suppose aussi que le comportement des agents se modifie, car la demande d’encaisses dépend d’une part croissante de son rendement. Les agents choisissent alors de disposer soit des actifs financiers soit des actifs réels et se partagent en deux groupes : les épargnants et les investisseurs.

L’approfondissement financier est constaté pour les pays tels que l’Argentine, le Brésil qui ont connu un faible taux d’inflation, cependant, dans ces pays comme dans les autres, l’activité informelle a perduré et s’est amplifiée même dans les économies à forte croissance.

Les politiques de libéralisation financièrs

Les programmes d’ajustement structurel du FMI et de la Banque mondiale ont retenu des thèses de libéralisation financière comme deux grandes catégories de réformes dans les pays en développement : une politique du taux d’intérêt motivant pour l’épargne et un volet de libéralisation financière encourageant le développement des institutions financières. Cette libéralisation financière aide à la sophistication des instruments financiers, c’est-à-dire permet aux innovations financières. Les emprunteurs peuvent alors parvenir facilement aux moyens de financement étant donné qu’il existe une plus grande multitude d’actifs financiers. De plus, cette action leur permet de mieux gérer la structure de leur dette. Pour les IMF, la libéralisation financière permet une facilitation de l’activité d’intermédiation en abaissant le coût y correspondant. La libéralisation financière permet aussi d’accroître le niveau du taux d’intérêt réel, en outre cela incite à la formation de l’épargne domestique et de l’investissement. Aussi, le fait de faire augmenter le taux d’intérêt domestique entraînera un afflux des capitaux étrangers, de ce fait la quantité de fonds prêtables augmente. Cela permet donc à une croissance plus vive de l’économie et finalement favorise le développement économique (ASSIDON. E, 1991 ).

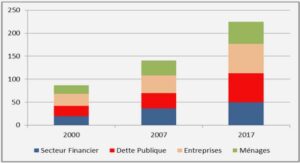

Certes le développement financier est favorable au développement économique cependant, il peut être aussi générateur d’instabilité, engendrant des effets néfastes sur le niveau de vie de la population.

La lutte contre la pauvreté

L’instabilité du développement financier comme facteur de pauvreté

Le thème du développement financier appauvrissant peut être étudié en adoptant une approche structurelle ou conjoncturelle. L’approche conjoncturelle insiste sur la relation entre sophistication des institutions et instruments financiers, et la pauvreté. La sophistication financière s’accompagne souvent de crises financières susceptibles d’avoir de profonds effets sur le niveau de pauvreté. Les pauvres sont plus vulnérables aux crises économiques que les riches. Les perturbations du système financier ont des séquelles bien plus graves sur les individus les plus démunis. Cette couche de la population est, par ailleurs, la première affectée par les mesures de rationnement prises par les banques en cas de difficulté. Cette logique s’explique par une plus faible rentabilité des prêts accordés à ce type de clientèle et son faible pouvoir de négociation. L’approche structurelle souligne le fait que le système financier peut contribuer à la croissance sans que son impact sur la distribution des revenus soit clair d’où le lien existant entre développement financier et l’évolution des inégalités.

L’instabilité financière affecte directement sur les pauvres. En effet, le taux d’investissement dépend de la disponibilité de financements, l’instabilité financière induit celle de ce taux, et par conséquent du taux de croissance. De plus, l’instabilité financière conduit au déséquilibre des prix relatifs, car les prix des différents biens et services ne sont pas influencés de la même façon par un changement de la disponibilité des crédits. L’instabilité du taux d’investissement et celle du taux de change réel provoquent l’instabilité de la croissance. La croissance économique étant nécessaire à la réduction durable de la pauvreté, l’instabilité financière est néfaste aux pauvres à cause de son effet négatif sur la croissance économique. En effet, Janvry et Sadoulet (2000) ont montré, qu’une croissance du revenu pourrait réduire la pauvreté urbaine et rurale, mais qu’un effet d’asymétrie dans l’impact de la croissance sur la pauvreté est dangereux, en raison de l’effet néfaste plus fort des marasmes économiques sur la pauvreté. Derrière un tel effet d’asymétrie, plusieurs facteurs sont à l’œuvre, mais ne sont pas obligatoirement les mêmes, ni de même envergure, dans tous les pays. D’une part, ce sont les ouvriers les moins qualifiés et les plus démunis qui sont les premiers licenciés dans les périodes de récession et sont ainsi les plus anciennement au chômage au moment de la reprise. Alors, un phénomène d’hystérésis du chômage persiste, les chômeurs de longue durée récupèrent difficilement un emploi. D’autre part, si les récessions s’accompagnent parfois de baisses des prix, les expansions sont inflationnistes.

Le revenu des pauvres est rarement réévalué sur la hausse des prix et ils bénéficient donc moins de périodes de rapide expansion. Enfin, alors que la plus grande pauvreté se concentre dans le monde rural, généralement les prix agricoles sont contrôlés par l’État, qui ne transmet pas aux paysans la hausse de cours internationaux, par exemple en taxant les exportations, et qui ensuite en période de baisse, ayant augmenté ses dépenses, ne diminue pas symétriquement les taxes.

La lutte contre les inégalités

La dépendance par la dette constitue l’un des caractères principaux de l’inégalité, or, le droit à la liberté et le droit à l’autonomie sont les mots d’ordre des politiques de développement. Cependant, des millions de gens ne reconnaissent pas leur dépendance totale vis-à-vis d’un employeur ou d’un recruteur. Cette dépendance par la dette peut être vue comme étant l’état d’une personne dans l’obligation de travailler pour un créancier gratuitement ou contre une faible rémunération du fait d’une dette qu’elle a contractée auprès de ce créancier. Provenant de plusieurs facteurs tant d’ordre économique que social que culturel, le processus de dépendance est un phénomène complexe reposant sur des rapports de domination et de protection. La dépendance par dette est présente dans la plupart des pays qui peinent à imposer la loi. La microfinance est susceptible de lutter contre ce genre de phénomène en offrant une alternative à ce type d’endettement. Ainsi, l’innovation est nécessaire pour offrir des services financiers à des populations vulnérables. Toutefois, de nombreux doutes occupent l’esprit quant à la nécessité des pauvres d’accéder à des services financiers. Certes ces personnes ont besoin des services financiers comme l’épargne, le crédit, l’assurance… mais une adaptation et une prise en compte de leur extrême vulnérabilité s’avèrent nécessaire. Les services de transferts sont des outils très précieux dans la lutte contre la vulnérabilité. L’effet le plus important des prêts est de permettre des déplacements temporels des contraintes de remboursement ou d’emprunt. Si une population a un montant d’endettement élevé et doit acquitter des charges d’intérêt importantes, le déplacement des contraintes de remboursement permet de diminuer le montant global des intérêts acquittés. De cela résulte une meilleure répartition dans le temps des ressources disponibles et une diminution des recours à des financements informels à cout plus élevé, mais aussi un accroissement du revenu disponible pour la consommation quotidienne. La microfinance participe aux évolutions inter et intrafamiliales donc à celles des rapports entre les sexes, entre les générations et entre les différentes catégories d’une communauté locale. La capacité de participer à la vie publique peut se trouver ainsi élargie.

La contribution positive du Développement financier à la réduction de la pauvreté

La contrainte de crédit résultant des asymétries d’information est plus sensible pour les couches les plus pauvres. D’après Banerjee et Newman (1993), mais encore Galor et Zeira (1993), les plus démunis, en raison du manque de ressources ou bien même de garantie, pour arriver au financement, conçoivent des difficultés à financer leurs projets d’investissements ou alors de formation. Dans cette optique, Banerjee et Newman (1993) s’intéressent au processus de détermination des choix, c’est-à-dire les activités exercées par les individus appartenant à une population donnée. Les individus les plus pauvres ne peuvent mettre en œuvre des projets pourtant rentables en raison des imperfections caractérisant les marchés financiers. Le modèle de Galor et Zeira a son tour, fait porter la contrainte financière sur l’accumulation de capital humain, car les imperfections existant au sein de la sphère financière empêchent les individus les plus pauvres d’emprunter afin d’acquérir une meilleure formation. Ainsi, seules les personnes ayant hérité d’un niveau de richesse suffisant peuvent acquérir un certain niveau d’éducation et changer de statut social. Plus la répartition initiale des richesses est inégalitaire, plus le nombre de personnes désirant accumuler un niveau conséquent de capital humain est faible. Or, cette dernière variable étant une des clés déterminant une croissance forte et soutenue sur le long terme. Le développement de l’intermédiation financière peut réduire les coûts d’intermédiation ou les rend plus supportables. En effet, l’accès des ménages pauvres aux crédits est freiné par les coûts unitaires élevés pour des prêts de faible montant. Cependant, au fur et à mesure que le système financier devient plus sain, plus vaste et plus compétitif, il est possible qu’il soit plus apte à supporter les coûts élevés de cette catégorie de crédits. Dans la mesure où le développement financier contribue à la croissance du revenu moyen par tête, il participe à la réduction de la pauvreté. Certes les pauvres ont un accès moindre aux services financiers que le reste de la population. Cependant, cette difficulté ne signifie pas que l’accès des pauvres aux services financiers ne puisse pas s’améliorer avec le développement financier. Ainsi, en utilisant la banque de données de Dollar et Kraay (2002), limitée pourtant aux pays en développement, Kpodar (2003) montre que lorsqu’on contrôle pour le niveau du revenu par tête, le développement financier mesuré par les mêmes indicateurs exerçant ainsi un effet positif direct sur le revenu des pauvres.

Table des matières

INTRODUCTION GENERALE

PARTIE 1 : FONDEMENTS THÉORIQUES DE LA MICROFINANCE

INTRODUCTION DE LA PREMIERE PARTIE

CHAPITRE 1 : HISTORIQUE, DEFINITION ET CONCEPTS CLES DE LA MICROFINANCE

Section 1 : La genèse et la phase d’essor de la microfinance

Les caisses Raiffeisen en Allemagne

L a Grameen Bank au Bangladesh

La phase d’essor de la microfinance

Section 2 : Définitions et notions liées à la microfinance

Définitions du microcrédit et de la microfinance Les notions liées à la Microfinance

CHAPITRE 2 : L’INTERMEDIATION FINANCIERE COMME CADRE THEORIQUE DE LA MICROFINANCE

Section 3 : L’intermédiation financière et sociale de la microfinance

L’intermédiation financière

Divers modèles appuyant le rôle d’intermédiaire financier

L’intermédiation sociale

Section 4 : La relation entre microfinance et développement financier

Les approches théoriques du développement financier

Les impacts du développement financier

CHAPITRE 3 : LE SYSTEME FINANCIER ET REDUCTION DE LA PAUVRETE

Section 5 : Le développement du système financier

Définition

Les éléments qui composent le système financier

L’approfondissement financier

Les politiques de libéralisation financière

Section 6 : La lutte contre la pauvreté

L’instabilité du développement financier comme facteur de pauvreté

La lutte contre les inégalités

La contribution positive du Développement financier à la réduction de la pauvreté

CONCLUSION DE LA PREMIERE PARTIE

PARTIE 2 : L’ÉTUDE DE CAS DE LA CAISSE D’ÉPARGNE ET DE CRÉDIT AGRICOLE MUTUEL (CECAM)

INTRODUCTION DE LA SECONDE PARTIE

CHAPITRE 4 : LA SITUATION GLOBALE DE LA MICROFINANCE A MADAGASCAR

Section 7 : L’insertion de la microfinance dans le système financier malgache

Le contexte

Le cadre légal qui régit les institutions de microfinance

Les principaux acteurs du mécanisme de la microfinance à Madagascar (SNMF 2008-2012)

Section 8 : Présentation de la Caisse d’Épargne et de Crédit Agricole Mutuels (CECAM)

La méthodologie de l’étude empirique

Les activités de la CECAM

CHAPITRE 5 : LES IMPACTS DU RESEAU CECAM SUR LA VIE ECONOMIQUE

Section 9 : microfinance et renforcement des capacités

Développement du réseau CECAM

Le réseau CECAM pour «tous »

Amélioration des conditions de vie

Section 10 : Les difficultés liées aux crédits

Les contraintes de vie de la population rurale

Les contraintes du crédit

Les limites de la CECAM

CHAPITRE 6 : CONFRONTATION ENTRE L’ANALYSE THEORIQUE ET LES RESULTATS EMPIRIQUES

Section 11 : Mise en évidence du lien entre les différentes variables de la microfinance

Taux d’intérêt, crédit, épargne

Amélioration du niveau de production des paysans

Création d’emploi

La politique de la CECAM, non adaptée au contexte de Madagascar

La CECAM face à la réduction de la pauvreté

Section 12 : Les enseignements à retenir et quelques recommandations

Les leçons à retenir

Les enjeux concernant l’avenir de la microfinance en milieu rural

CONCLUSION DE LA SECONDE PARTIE

CONCLUSION GENERALE

BIBLIOGRAPHIE

ANNEXE

TABLE DES MATIERES