La synthèse des grands principes de la réglementation Bâle II

Le nouveau dispositif repose sur trois piliers : exigences minimales de fonds propres, surveillance par les Autorités prudentielles de l’adéquation des fonds propres, transparence et discipline de marché.

exigences minimales de fonds propres

Le but poursuivi par le pilier 1 reste la capitalisation des établissements financiers comme principal moyen d’atteindre la stabilité financière. Le nouveau ratio doit permettre de refléter les risques et d’éliminer les arbitrages réglementaires pour tendre vers une concurrence équitable ; il doit aussi rapprocher les fonds propres économiques et réglementaires.

Le nouvel accord ne modifie pas le numérateur et la valeur minimale du ratio : la définition des fonds propres réglementaires reste donc inchangée et le ratio minimal requis demeure fixé à 8%. Les modifications portent donc sur la définition des actifs pondérés en fonction du risque, c’est-à-dire sur les méthodes utilisées pour mesurer les risques de défaillance de la contrepartie (voir infra). Le calcul des risques de marché reste identique à celui défini dans l’amendement de 1996, seule la pondération des risques de crédit change (voir paragraphe 2). Le nouvel Accord définit une nouvelle catégorie de risque : le risque opérationnel qui conduit à inclure une mesure de ce risque au dénominateur du ratio des fonds propres d’une banque.

Le pilier 2 : surveillance prudentielle

Le deuxième pilier du nouvel Accord vise à promouvoir le dialogue entre les Autorités de contrôle et les établissements bancaires; il institue le principe d’un dialogue structuré entre banques et superviseurs et établit un processus de surveillance prudentielle. Σ (Capitaux propres) (Risques de crédit + risques de marché+ risque opérationnel) ≥ 8 %.

Ce pilier se fonde sur un ensemble de principes directeurs, tous soulignant la nécessité, pour les banques, d’évaluer l’adéquation de leurs fonds propres au regard de leurs risques globaux et, pour les Autorités de contrôle, d’examiner ces évaluations et d’entreprendre toute action appropriée. Il ne constitue pas seulement un élargissement du pouvoir des superviseurs mais permet surtout aux Autorités de contrôle de s’impliquer dans l’analyse des processus internes développés par les établissements pour le pilotage de leurs risques.

Trois grands principes sont institués par le pilier 2 (Thoraval, 2006) :

– Les banques doivent mettre en place un processus d’évaluation du capital interne via un dispositif permettant d’évaluer l’adéquation de leur capital économique à leur profil de risques et maintenir en permanence le niveau de capital jugé approprié.

– Le superviseur mène, à l’aide de ses propres outils, une analyse prudentielle des mécanismes d’évaluation de la banque et confronte les résultats de son étude avec celle conduite par l’établissement lui même. Il peut, le cas échéant, exiger que les fonds propres de l’établissement soient supérieurs aux exigences minimales.

– Le rôle des superviseurs est avant tout préventif, son action se situe en amont afin d’éviter que les fonds propres des établissements deviennent inférieurs aux exigences minimales.

Pour les établissements financiers ayant opté pour la méthode des notations internes (NI, voir ci-après) comme donnée de base de calcul des fonds propres réglementaires nécessaires à la couverture du risque crédit, le Comité a estimé que cette méthode fondée sur des évaluations internes des banques est plus sensible au risque. Il est donc demandé à ces établissements de procéder à des simulations de crise ou de conjoncture défavorable afin d’estimer leurs exigences en fonds propres. Les établissements devront donc mettre en place des tests de stress afin de mesurer leur capacité de résistance et leur propre résilience face à un retournement de conjoncture ou à un choc extérieur. Les Autorités prudentielles pourront le cas échéant, à la lumière de ces scénarii de crise, demander aux établissements de diminuer leur exposition au risque ou d’accroître leurs fonds propres de telle sorte que les fonds propres existants couvrent les exigences minimales, plus celles qu’indiquent les résultats d’une nouvelle simulation de crise.

Les Autorités prudentielles s’attacheront aussi, en plus des dispositions prises dans le premier pilier, à surveiller certaines opérations de titrisation, de dérivés de crédit et de transferts de risques. En effet, les turbulences intervenues sur les marchés financiers en août 2007 démontrent que les innovations financières opacifient certains risques en les transférant et peuvent faire courir un risque systémique en l’absence d’intervention des Autorités monétaires.

Le pilier 3 : discipline de marché

Ce pilier vise à renforcer la stabilité financière grâce à une meilleure communication financière. Le principe retenu, la surveillance de marché reposant sur la transparence ou disclosure, s’applique à la fois au nouvel Accord et à la réforme des normes comptables internationales. L’objectif est d’autodiscipliner les banques et de les conduire à communiquer au marché des informations pertinentes.

Le Comité a cherché à favoriser la discipline de marché en élaborant un ensemble d’informations à publier destinées aux acteurs du marché. Ces derniers seront ainsi mieux informés pour évaluer les principales données relatives au profil de risque d’une banque et à son niveau de capitalisation. Le Comité estime que la publication d’informations est un élément particulièrement important du nouvel Accord, puisque les établissements bénéficieront d’une plus grande latitude pour déterminer leurs exigences de fonds propres grâce à des méthodologies internes. Les données publiables concernent les informations relatives au contrôle interne mis en oeuvre par les banques à la fois pour le risque crédit, le risque de marché et le risque opérationnel. L’accès aux informations sur une entreprise, son activité, sa gestion, sa situation financière, passe par la lecture de documents comptables qui répondent à des normes nationales ou internationales destinées à renforcer les obligations en matière d’informations à destination des tiers. Une des préoccupations du Comité concerna une harmonisation internationale des pratiques comptables des établissements financiers afin d’articuler les dispositifs comptables et prudentiels. En effet, jusqu’à la réforme adoptée par la Commission européenne en 2003, les publications d’informations devaient s’aligner sur des normes comptables nationales jusqu’alors très diversifiées.

Le risque de crédit et les options de calcul des fonds propres

L’approche Bâle II prévoit trois méthodes différentes pour déterminer les exigences en fonds propres relatives au risque crédit : une approche standard et deux approches dites NI (notations internes) appelées également IRB (Internal Rating Based). Ce dispositif représente une avancée significative dans le domaine de la réglementation bancaire, dans la mesure où il associe le choix de mise en oeuvre à une base théorique solide. Il prend en compte la solvabilité de l’emprunteur et la qualité des garanties apportées. Les contreparties sont divisées en plusieurs catégories correspondant à des risques spécifiques : Etats et administrations publiques, banques, entreprises, clientèle de détail et participations. Les établissements financiers ont ainsi la possibilité de choisir entre une approche standardisée qui fait appel aux notations élaborées par des organismes externes à l’établissement et une approche avancée qui nécessite une notation des contreparties réalisée par la banque.

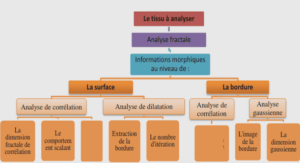

Le schéma ci-après illustre la sophistication et le degré de complexité des différentes approches.

L’approche standardisée

Cette approche est celle qui se rapproche le plus de l’accord initial de Bâle 1 dans la mesure où le calcul du risque crédit repose sur les caractéristiques apparentes de la contrepartie et/ou des collatéraux offerts (par exemple, crédit hypothécaire ou crédit octroyé à une entreprise). Les coefficients de pondérations sont fixes et établis selon chaque catégorie prudentielle mais l’Accord prévoit le recours à des notations externes pour mesurer la sensibilité de ce risque. Dans le texte du dispositif relatif au nouvel Accord, les coefficients de pondération s’appuient, à titre d’exemple, sur la méthodologie utilisée par l’agence de notation Standard and Poor’s ; en précisant toutefois que d’autres organismes externes de crédit peuvent être utilisés sous réserve de satisfaire certains critères d’exigibilité (voir annexe 2 sur les évaluations externes du crédit).

Les Etats de l’OCDE ne bénéficient plus du traitement dérogatoire qui leur permettait de se voir affecter un taux de pondération nul. Pour les emprunteurs souverains (Etats et leurs Banques centrales), des notations peuvent être établies par des agences privées ou par les organismes de crédit à l’exportation des pays de l’OCDE des pays participant à l’«Arrangement sur les crédits à l’exportation bénéficiant d’un soutien public » de l’OCDE24. Pour les entreprises, le recours aux notations externes est considéré par le régulateur comme optionnel : si aucune notation externe n’est attribuée à une exposition, l’approche standardisée prévoit que, dans la plupart des cas, un coefficient de pondération de 100 % soit appliqué, ce qui correspond à une exigence de fonds propres de 8 % comme dans la première version de l’Accord. Dans le cas de créances d’entreprises non notées, le régulateur a souhaité qu’aucune créance ne puisse recevoir une pondération plus favorable que celle attribuée à une créance sur l’Etat où elle est établie (Bis, 2004, paragraphe 68, p. 16).

Pour les expositions vis à vis de la petite clientèle, le nouvel Accord prévoit une réduction des pondérations pour les crédits hypothécaires au logement (35% au lieu de 50%).

Les crédits aux entreprises bien notées (de AAA à BBB-) reçoivent un traitement plus favorable que dans l’ancien Accord puisque la pondération varie de 20 à 50% au lieu de 100%. En revanche, les entreprises dont la note est inférieure à B- sont plus fortement pondérées (150% au lieu de 100%). En outre, certains prêts aux petites et moyennes entreprises (PME) peuvent bénéficier du traitement appliqué à la petite clientèle, sous réserve de répondre à divers critères.

L’approche fondée sur les notations internes (NI)

Seuls les établissements remplissant les critères d’exigences minimales requises pour l’admission à l’approche NI (BRI, 2004, paragraphes 387 à 393) et ayant mis en place un système de notation (voir paragraphe 2.3 ci-après) ont la possibilité d’opter pour cette méthode. Ces établissements devront construire des modèles de risque de crédit dont l’objectif est de mettre en adéquation les fonds propres bancaires avec le profil de risque défini par une estimation interne. Le dispositif NI repose sur trois éléments clefs : les composantes du risque constituées d’estimations fournies par les banques et/ou résultant d’évaluations prudentielles, les fonctions de pondération qui permettent de traduire les risques estimés en actifs pondérés puis en exigences de fonds propres et, enfin, les exigences minimales relatives aux calculs des estimations et permettant d’appliquer l’approche NI à une catégorie d’emprunteurs donnée.

La méthodologie utilisée dans l’approche fondée sur les notations internes est issue d’un modèle théorique de risque développé par Gordy (2003)27. Il s’agit de déterminer la probabilité d’insolvabilité d’une contrepartie : entreprises, emprunteurs souverains, banques, clientèle de détail, actions. La catégorie entreprises comporte cinq sous catégories de financements spécialisés : financement de projets, d’objets et de produits de base, l’immobilier de rapport et l’immobilier commercial à forte volatilité, celle de la clientèle de détail en comporte trois : expositions garanties par de l’immobilier résidentiel, expositions renouvelables éligibles non garanties et sans engagement et autres expositions n’étant pas en défaut. Le défaut d’un emprunteur est supposé intervenir lorsque la valeur de ses actifs, supposés se modifier au cours du temps avec la survenance de chocs aléatoires, ne suffit pas à couvrir sa dette. La mesure correspondante du risque de crédit sur un horizon temporel donné (généralement fixé à un an) est la probabilité de défaut. L’objectif final de cette approche est de déterminer le montant du capital économique nécessaire pour couvrir l’incertitude des pertes sur un portefeuille de crédits. Les exigences en fonds propres ne couvrent ici que les pertes non anticipées c’est à dire non déjà couvertes par des provisions. Les formules utilisées définissent le capital réglementaire de telle manière que celui-ci couvre 99,9% des pertes attendues à horizon d’un an. Les principes retenus dans Bâle II correspondent à la notion de VaR déjà utilisée pour calculer les risques de marché. Dans l’approche NI, les banques choisissent de calculer tout ou partie de ces variables et cela requiert donc une organisation spécifique, un système d’information permettant de noter les contreparties de manière fiable et un processus de contrôle interne efficace.