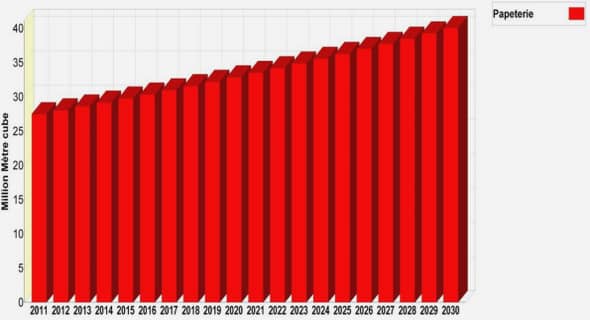

A Madagascar, 85% de la population vit en milieu rural et le secteur agricole concerne 62% de la population active. L’agriculture constitue le premier secteur économique, contribuant à environ 27 % du PIB, et la première source de devise par la production de produits agricoles bruts ou transformés.

Par ailleurs, faute de Politiques Economiques (PE) compatibles aux exigences de macroéconomiques de notre pays, et surtout l’absence d’un Plan Régional de Développement (PRD) efficace et efficiente, Madagascar enregistre un taux de pauvreté de plus de 70% de la population depuis 1993, avec une importance très marquée dans les zones rurales. Environ 85% des pauvres habitent en milieu rural et 60% d’entre eux sont considérés comme extrêmement pauvres, ne pouvant subvenir à leurs besoins de consommation à un niveau de calories minimum.

Il conviendrait aussi de rappeler que, l’intensité de la pauvreté est plus élevée dans la catégorie des ménages dont la principale activité réside dans l’agriculture et l’élevage. Mais plus particulièrement, ce sont les petits exploitants agricoles qui sont les victimes de cette pauvreté intense.

Or il est clair que le problème majeur du monde rural est basé sur un niveau de vie très bas de la population qui se manifeste notamment par : l’insuffisance du pouvoir d’achat de la population, l’impossibilité d’épargner et d’investir, la faiblesse du taux d’alphabétisation, taux démographique plus élevé, la médiocrité de condition de santé, la courte durée de l’espérance de vue, la faiblesse de productivité et l’insuffisance de terres irriguées par ménage.

Face à cette situation, il s’agit donc de mettre en place un plan de développement Régional accompagné d’un ensemble d’outils et instruments de management de l’espace Régional dont les modalités d’élaboration tiennent compte du processus itératif dans le cadre de l’approche planificatrice, processus de planification spatiale basée sur la détermination de zones économiques significatives permettant l’identification d’actions bien ciblées au niveau du territoire de la région, processus de programmation économique et sociale assise sur la participation effective de la population avec ses structures associatives et communautaires ainsi que des entités économiques locaux (secteur privé) et surtout les communes. Afin de rendre opérationnelle la vision du développement rapide et durable en milieu rural, l’amélioration de l’accès au financement rural est une obligation d’après le MAP engagement 4, défi 2, car actuellement le système bancaire est peu présent en zones rurales.

LE ROLE DES INSTITUTIONS FINANCIERES ET MUTUALISTES DANS LE DEVELOPPEMENT RURAL

Dans une économie, certains agents non financiers (les sociétés et quasi-sociétés non financières, les ménages et les administrations) n’utilisent pas la totalité de leur revenu, les salaires et les revenus du capital excédant leurs dépenses courantes. D’autres par contre veulent dépenser plus que leurs revenus. La première catégorie est appelée unité à surplus financier où à capacité de financement. La deuxième catégorie est constituée en unité de déficit financier ou à besoin de financement.

Le financement des agents à déficit peut s’opérer selon deux modalités : soit directement, soit indirectement par l’intermédiaire d’institution financière.

Financement direct ou financement par le marché

Il apparaît lorsque les unités déficitaires entrent elles-mêmes en contact avec des unités à capacité de financement pour se financer directement. Cette situation se produit lorsqu’une entreprise émet des actions et des obligations souscrites par les particuliers ou lorsque l’Etat émet un emprunt auquel le public souscrit directement sans intermédiaire. Dans les économies développées, le recours à la finance directe, n’est pas la principale source de financement pour des raisons qui seront développées ultérieurement au niveau des limites du marché dans l’élaboration des contrats financiers. C’est pourquoi dans le processus de transmission de la capacité de financement des agents à excédent de financement aux agents déficitaires, le rôle principal revient au financement indirect exercé par les intermédiaires financiers.

Financement indirect ou financement intermédié

Le financement indirect se fait par le biais d’un intermédiaire financier. Un intermédiaire financier peut être défini comme un agent qui emprunte de la monnaie aux agents excédentaires et la canalise vers les agents déficitaires. L’intermédiaire financier transforme donc des titres émis par les entreprises et autres emprunteurs en des dépôts à vue, comptes d’épargne ou autres avoirs désirés par les ménages. En d’autres termes, l’activité d’intermédiation financière consiste à recevoir en dépôt, de la monnaie qu’il prête ensuite selon les besoins exprimés. L’intermédiaire financier émet un actif secondaire (une créance sur lui même) au profit d’un prêteur en contrepartie de son dépôt de monnaie. Ensuite, dans le processus de prêt, l’intermédiaire achète des actifs primaires auprès des emprunteurs en contrepartie de prêts d’argent.

Faute de financement du monde rural, le système de production se caractérise par la vente ou plus particulièrement l’exportation des produits non transformés, l’insuffisance de surface cultivable, la faiblesse de productivité et des revenues, des petits exploitants agricoles. Des intégrations verticales existent mais pour un nombre limité des produits engendraient qu’une faible valeur ajoutée. Les systèmes d’approvisionnements des chaînes de valeurs ne sont pas suffisamment développés et organisés.

Historique des institutions financières

Compte tenu, de la pauvreté de la population du monde rural et surtout l’insuffisance des infrastructures chez nous : route désenclavement, réseau de communication, coût d’énergie élevé, etc.….), les modalités d’accès des crédits bancaires aux paysans sont irréalisables. Il existe à Madagascar au moins six banques primaires commerciales privées dont :

· La BFV qui a été privatisée en 1998 au profit de la société générale

· La BTM privatisé en 1999 au profit de la BOA

· La BNI affiliée au Crédit Lyonnais

· La BMOI qui fait partie de la banque nationale de Paris

· L’UCB

· La SBM, touts avec des participations des banques étrangères.

Ces services financiers sont sensiblement orienter vers les grandes et moyennes entreprises .

INTRODUCTION |