Au regard de l’importance de la prime de remboursement, la société DCG a acquis 1 000 obligations « zéro coupon » le 01/01/N lors de l’émission de l’emprunt obligataire. L’emprunt se caractérise par les éléments suivants :

– prix d’émission : 96,24 €

– prix de remboursement : 128,10 €

– valeur nominale : 100 €

– taux actuariel : 10%

– date de remboursement : 31/12/N+2.

Questions :

1) Que recommande le CNC concernant les obligations zéro coupon ?

Le CNC préconise de ne rattacher la prime de remboursement que lors du remboursement effectif de l’obligation mais les entreprises peuvent considérer que la prime correspond aux intérêts capitalisés qui ne sont pas versés et donc rattacher ces intérêts à chaque exercice (en produit).

2) Quelle est la position fiscale à ce sujet ?

La position fiscale a évolué au cours du temps : la prime est imposable au titre de chaque exercice selon la méthode

d’une répartition actuarielle quand deux conditions sont réunies :

– la prime excède 10% du prix d’acquisition,

– le prix d’émission est inférieur ou égal à 90% du prix de remboursement.

Le taux actuariel correspond au taux qui égalise à la date d’acquisition le prix d’émission et les montants à recevoir

selon la méthode des intérêts composés.

En cas de divergences comptable / fiscal : réintégration de la prime imposable chaque année et déduction de la prime reçue lors du remboursement

3) Vérifiez les conditions d’application de l’étalement de la prime de remboursement au niveau fiscal.

Montant de la prime = 128,10 – 96,24 = 31,86 € 31,86 / 96,24 = 33 % > 10% condition respectée

Prix d’émission = 96,24 = (96,24/128,10) = 75% du prix de remboursement : condition respectée.

4) Vérifiez le taux actuariel.

Le taux actuariel est le taux qui égalise les montants versés des montants perçus : ici on verse 96,24 € au 01/01/N et on perçoit simplement 128,10 € au 31/12/N+2. On a alors 128,10 = 96,24 x (1+t)^3 soit t = 10%

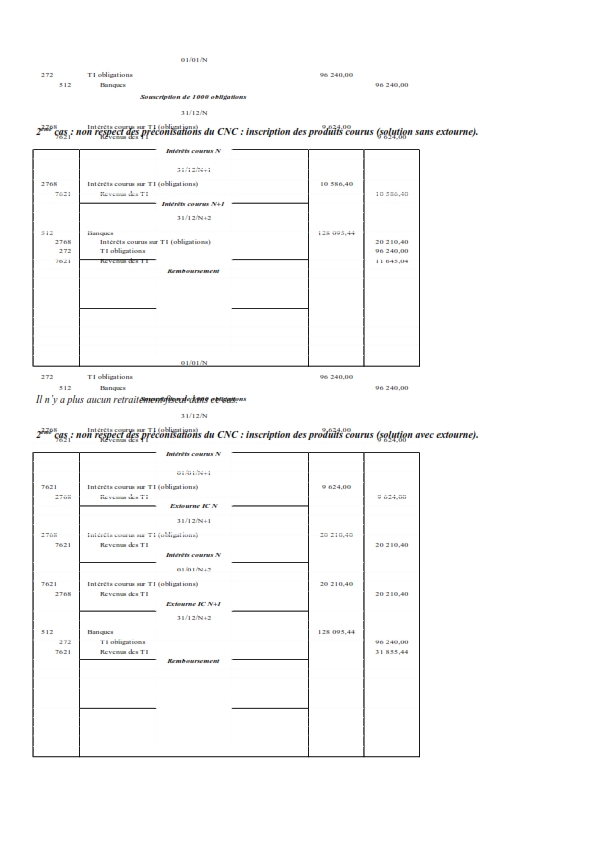

Fiscalement, on aura des produits imposables :

– pour N = 96,24 x 1000 x 10% = 9 624 € Valeur acquise = 96 240 + 9 624 = 105 864 €

– pour N+1 = 105 864 x 10% = 10 586,40 € Valeur acquise = 105 864 + 10 586,40 = 116 450, 40 €

– pour N+2= 116 450,40 x 10% = 11 645,04 € Valeur acquise = 116 450,40 + 11 645,04 = 128 095,44 €

On retrouve bien la valeur acquise au bout des 3 années (à 5 € près) : la prime a donc été étalée fiscalement sur les 3 ans (à réintégrer si le traitement comptable est différent).

5) Présentez les écritures des exercices N à N+2 dans les deux choix comptables possibles.

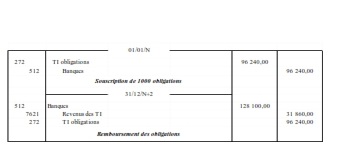

1er cas : respect des préconisations du CNC : pas d’inscription des produits courus.