1) Calculez la valeur d’un action après augmentation du capital et chiffrez le portefeuille de l’associé.

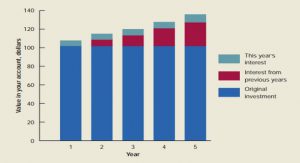

Une entreprise au capital de 1 000 actions d’une valeur mathématique de 20 € l’action qui augmenterait son capital en créant 500 actions au prix d’émission de 14 € verrait ses capitaux propres égaux à 20 000 + 500 x 14 = 27 000 € soit 27 000 / 1 500 = 18 € l’action (baisse de valeur des actions).

Un associé qui aurait 10 actions à 20 € (200 €) avant l’augmentation n’aurait plus que 10 actions à 18 € (180 €) après augmentation s’il ne souhaite pas participer à l’augmentation de capital.

Pour éviter ces problèmes, à chaque action ancienne est attaché un DPS. L’actionnaire peut les utiliser pour souscrire à l’augmentation de capital ou les revendre à d’autres associés ou à des tiers.

2) Quelle est l’utilité des Droits Préférentiels de Souscription ?

Les droits préférentiels de souscription existent dans les augmentations de capital en numéraire avec création d’actions nouvelles pour éviter de léser les anciens actionnaires qui ne participent pas à l’augmentation de capital. En effet, les actions nouvelles sont généralement émises à une valeur inférieure à la valeur mathématique des actions anciennes. L’augmentation de capital provoque alors une diminution de la valeur des actions puisque les capitaux propres ne sont pas augmentés proportionnellement à la valeur des actions anciennes.

3) Calculez la valeur théorique d’un DPS.

La valeur théorique d’un DPS se calcule par différence entre les valeurs de l’action avant et après augmentation de capital. Dans l’exemple, la valeur théorique d’un DPS = 20 – 18 = 2 €

On doit ensuite déterminer le nombre de DPS nécessaire pour souscrire à une action nouvelle : il s’agit du rapport entre le nombre d’actions anciennes et le nombre d’actions émises. Dans l’exemple, il faut 2 DPS pour souscrire à une nouvelle action (1 000 / 500 = 2).

L’associé qui ne désire pas participer à l’augmentation de capital peut revendre ses DPS à un associé qui en aurait besoin pour souscrire des nouvelles actions.

4) Vérifiez que l’associé n’est pas perdant et le coût pour le nouvel associé.

L’associé dispose de 10 DPS (1 par action). S’il ne souhaite pas participer, il vendra ses 10 DPS à 2 € soit 20 €. Cet associé disposera alors de 10 actions à 18 € + un encaissement de 20 €, ce qui correspond bien à 200 € (valeur mathématique des actions anciennes).

Du côté d’un nouvel actionnaire qui veut souscrire 30 actions, il doit débourser 30 x 2 DPS x 2 € = 120 € pour les DPS et 30 x 14 = 420 € pour le prix d’émission des actions, soit un total de 540 € (540/30) = 18 € l’action.

| Les associés de la société ont décidé de renoncer partiellement à leurs DPS pour un nouvel associé qui veut souscrire à 300 actions sur les 500 créées. |

5) Calculez le coût pour un nouvel associé qui souscrirait à 50 actions parmi les 200 qui ne font pas l’objet d’une renonciation de DPS (Les droits préférentiels de souscription).

Le calcul de la valeur du DPS (lorsqu’ils n’ont pas été totalement supprimés) doit se faire en se plaçant dans la situation d’un actionnaire nouveau.

Il existe toujours 1 000 DPS Les droits préférentiels de souscription (une par action ancienne) mais ces DPS ne donnent droit qu’à la souscription de 200 actions nouvelles (renonciation sur les 300 autres).

Il faut alors 5 DPS pour souscrire à une de ces 200 actions.

Pour un nouvel actionnaire qui veut 50 actions, on doit avoir l’égalité coût / valeur :

– Prix d’émission des actions : 14 €

– Valeur des titres après augmentation : 18 €

– Valeur d’un DPS = (18 – 14) / 5 = 0,8 €

Ce nouvel associé devra débourser : 14 x 50 + 0,8 x 50 x 5 = 900 € (900 / 50) = 18 € l’action).