Exercice comptabilité corrigé applications sur la déductibilité de la TVA, tutoriel & guide de travaux pratiques en pdf.

Vous êtes stagiaire dans l’entreprise DRALUS spécialisée dans la vente en gros de produits alimentaires.

Vous êtes chargé(e) de la comptabilisation des factures reçues au cours du mois de février.

Pour l’ensemble de vos tâches vous disposez des annexes suivantes :

- Annexe 1 : Organisation de l’entreprise

- Annexe 2 : Documentation fiscale

Travaux à réaliser :

- Dossier n°1 : Déductibilité de la Tva

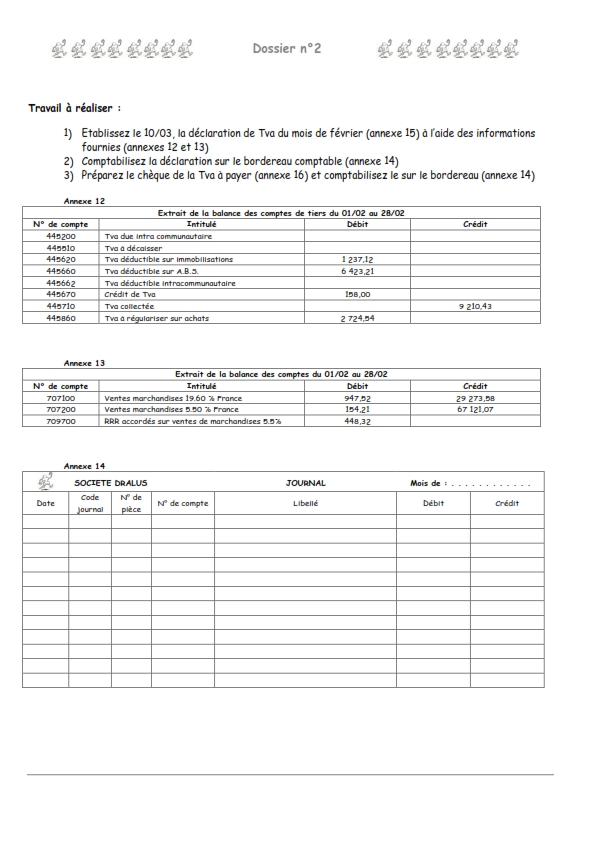

- Dossier n°2 : Déclaration de Tva

Annexe 2 : Documentation fiscale (Source : Mémento pratique Francis Lefebvre – Fiscal 2007)

Tva et droit à déduction

La réglementation prévoit diverses exclusions ou restrictions particulières qui s’appliquent à certaines entreprises ou à certains biens ou services :

– Dépenses de logement au profit des dirigeants ou du personnel

N’est pas déductible la taxe grevant les dépenses de logement lorsque ces dépenses sont exposées au bénéfice des salariés ou des dirigeants de l’entreprise, même si elles ont été engagées dans l’intérêt de l’activité. En revanche, les dépenses de logement supportées au bénéfice des tiers à l’entreprise ouvrent droit à déduction, sous réserve que ces dépenses soient engagées dans l’intérêt de l’entreprise.

– Véhicules de transport de personnes

Les véhicules et engins conçus pour transporter des personnes ou à usage mixte sont exclus du droit à déduction :

– lorsqu’ils constituent pour l’entreprise des immobilisations

– ou lorsque, ne constituant pas des immobilisations, ils ne sont pas destinées à être revendus à l’état neuf

– Biens fournis sans rémunérations ou pour un prix trop bas

Nest pas déductible la taxe ayant grevé des biens cédés sans rémunération ou moyennant une rémunération très inférieur à leur prix normal, notamment à titre de commission, salaire, gratification, rabais, bonification, cadeau.

L’exclusion du droit à déduction ne joue pas quand il s’agit de biens de très faible valeur (conçus spécialement ou non pour la publicité) La condition de valeur est considérée comme remplie lorsque la valeur unitaire des objets n’excède pas 60 euros, taxe comprise.

La taxe afférente aux présentoirs publicitaires (affiche, panonceaux, pancartes, enseignes, meubles…) ouvrent droit à déduction dès lors que leur valeur unitaire est inférieur à 107 euros (taxe comprise) et ce, quel que soit le nombre de biens de cette nature remis par an au cours d’une année à un même bénéficiaire.

Tva et Produits pétroliers

Produits totalement exclus du droit à déduction :

a. Les essences utilisées comme carburant mentionnées au tableau B de l’article 265 du Code des douanes sont exclues du droit à déduction. L’exclusion s’applique quelque soit le véhicule ou l’engin dans lequel les carburants sont utilisés et quelle que soi leur dénomination (essence normale, supercarburant avec ou sans plomb, essence d’aviation …)

b. Les produits pétroliers désignés aux n° 29 et 49 du tableau B de l’article 265 du Code des douanes sont exclus du droit à déduction lorsqu’ils sont utilisés pour la lubrification des véhicules et engins exclus du droit à déduction ainsi que des véhicules et engins pris en location quand le preneur ne peut pas déduire la taxe relative à cette location.

Produits partiellement exclus du droit à déduction :

a. N’ouvrent droit à déduction qu’à hauteur de 80 % du montant de la taxe les ayant grevé les gazole et super éthanol E85, respectivement mentionnés aux indices 22 et 55 du tableau de l’article 265 du Code des douanes, utilisés comme carburants pour des véhicules et engins exclus du droit à déduction ainsi que des véhicules et engins pris en location quand le preneur ne peut pas déduire la taxe relative à cette location.

(La déduction totale est possible lorsque ces produits (gazole et super éthanol E85) sont utilisés comme carburants pour des véhicules et engins non exclus du droit à déduction (tels que camions, camionnettes, voitures d’auto -écoles…), y compris lorsqu’ils sont pris en location.

b. N’ouvrent droit à déduction qu’à hauteur de 50 % du montant de la taxe les ayant grevé les gaz de pétrole et autres hydrocarbures présentés à l’état gazeux et le pétrole lampant lorsqu’ils sont , utilisés comme carburants pour des véhicules et engins exclus du droit à déduction ainsi que des véhicules et engins pris en location quand le preneur ne peut pas déduire la taxe relative à cette location.

Nota : 1. La déduction totale est possible lorsque ces produits sont utilisés comme carburants pour des véhicules et

engins non exclus du droit à déduction.

Nota : 2. La taxe afférente au GPL (gaz de pétrole liquéfié), au propane liquéfié, au butane liquéfié et au GNV (gaz naturel comprimé) utilisés comme carburants est déductible en totalité, quelle que soit la situation au regard du droit à déduction des véhicules ou engins dans lesquels sont utilisés ces carburants)

La correction exercices comptabilité (voir page 2 en bas)