ETUDES THEORIQUES SUR LA MICROFINANCE ET SUR LACROISSANCE ECONOMIQUE

Définitions de la microfinance

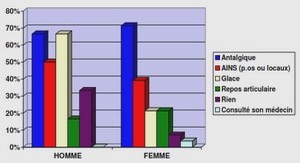

« La microfinance est le moyen de mettre des systèmes financiers au service des pauvres n’ayant pas accès aux institutions financières classiques »3 . Les pauvres constituent la vaste majorité de la population dans la plupart des pays en développement. Or un nombre considérable d’entre eux n’ont toujours pas accès à des services financiers de base. Les pauvres ont besoin de toute une gamme de services financiers et non pas seulement de prêts. Selon la situation dans laquelle ils se trouvent, les pauvres peuvent avoir besoin non seulement de crédits, mais aussi d’instruments d’épargne, de services de transfert de fonds et d’assurances (…). La microfinance est un instrument puissant de lutte contre la pauvreté. L’accès à des services financiers viables permet aux pauvres d’accroître leurs revenus, de se doter d’actifs et de se protéger dans une certaine mesure des chocs extérieurs. La microfinance permet aux ménages pauvres de ne plus avoir à lutter au quotidien pour simplement survivre mais de faire des plans pour l’avenir et d’investir afin d’améliorer leur nutrition, leurs conditions de vie, et la santé … À la suite de cette définition, le microcrédit apparaît comme un produit parmi d’autres au sein de la microfinance. En effet, en septembre 2005, durant l’année internationale du microcrédit, le Groupe Consultatif d’assistance aux pauvres (CGAP) définissait la microfinance de la façon suivante: on entend par microfinance l’offre de services financiers (microcrédit, micro assurance, etc.) aux populations pauvres, exclues du système bancaire, sans ressource ni droit de propriété. Les gens vivant dans la pauvreté, comme tous les autres, ont besoin d’une gamme diverse d’instruments financiers pour diriger leurs affaires, stabiliser leur consommation et se protéger contre des risques. Les services financiers dont les pauvres ont besoin incluent des prêts de fonds de roulement, le crédit à la consommation, l’épargne, l’assurance, et des services de transfert d’argent. D’après la Loi n°2005-016 du 29 septembre 2005 relative à l’activité et au contrôle des institutions de microfinance à Madagascar, dans l’Article 4 : « Les institutions de microfinance, en abrégé IMF, sont des personnes morales qui effectuent à titre habituel les activités de microfinance telles que l’octroi de microcrédits, la collecte de l’épargne et les services connexes. Les institutions de microfinance peuvent être mutualistes ou non mutualistes. Les IMF mutualistes sont celles qui obéissent aux principes généraux du mutualisme et les IMF non mutualistes sont celles qui ne répondent pas à ces principes» 5 . La microfinance se définissait comme « un procédé permettant d’offrir des crédits de faible montant ou microcrédits à des ménages pauvres. Ces crédits sont octroyés afin d’aider ces ménages pauvres à conduire des activités génératrices de revenus dont le but de développer leurs petites entreprises »6 . A Madagascar, le nombre de ménages utilisant les services des IMF a augmenté de 55 pour cent. Le taux de pénétration des ménages aux IMF a augmenté de 19,5 pourcent en 2011 à 31,6 pourcent vers 20167 .Le ratio encours de prêts sur PIB dans le secteur des IMF s’établit à 1,9 pourcent, plus élevé que la moyenne de l’Afrique subsaharienne de 0,55 pourcent8 . La portée du sous-secteur des IMF est particulièrement importante pour les femmes, dont l’adhésion a augmenté régulièrement, passant de 46 pourcent en 2011 à près de 50 pourcent du portefeuille d’encours total des IMF en 2017. Les IMF à Madagascar disposent d’un potentiel important pour servir une clientèle plus large, en particulier dans les régions rurales et éloignées, où le nombre de personnes qui n’ont pas accès aux services financiers est beaucoup plus élevé. L’enquête sur l’accès aux services financiers de 2016 a montré que 46 pourcent de la population rurale est totalement exclue du système financier, par rapport à 31 pourcent de la population urbaine. De plus, seulement 7 pourcent de la population rurale utilisent des services bancaires formels, un niveau bien plus bas comparé à la population urbaine où plus de 25 pourcent est bancarisée (graphique 1). Et bien qu’un nombre similaire d’hommes et de femmes soit exclu des services financiers, moins de femmes entrepreneurs utilisent les services financiers formels, ce qui représente un autre potentiel de croissance (graphique 2).

Les missions de la microfinance à Madagascar

Les IMF proposent des services financiers adaptés aux pauvres et aux microentrepreneurs. La gamme de services est plus ou moins complète selon les besoins, la taille et les compétences de l’IMF. « Est définie comme activité de microfinance, l’offre à titre habituel de services financiers de proximité à des personnes physiques ou morales n’ayant généralement pas accès au système bancaire traditionnel. Ce sont des services d’épargne et de crédit qui sont nécessaires pour promouvoir ou soutenir des activités génératrices de revenus permettant à cette catégorie de population d’améliorer son niveau de vie, d’atteindre une meilleure intégration sociale et d’accéder à un développement humain durable »9 .En d’autres termes, les activités de la microfinance prévues et autorisées par la loi sont les suivantes: octroi de crédit, collecte d’épargne et services connexes (Loi 2005-016, art. 4, 5,6 et 7). Ainsi, voyons donc une à une ces activités. • Le crédit « Constitue une opération de crédit tout acte par lequel une institution de microfinance met ou promet de mettre des fonds à la disposition d’un tiers, personne physique ou morale, ou prend, dans l’intérêt de ce tiers, un engagement par signature tel qu’un aval, un cautionnement ou une garantie. Le crédit-bail est assimilé à une opération de crédit10 ».Dans ce cas, une activité de crédit se traduit par l’octroi immédiat ou ultérieur des fonds à des demandeurs sous condition d’une garantie ou de caution. Rappelons que les crédits sont octroyés aux ménages pauvres pour que ces derniers puissent développer leurs petites entreprises et d’atteindre une meilleure intégration sociale. Il faut noter que les crédits sont accordés pour des activités génératrice de revenus et que l’emprunteur pourrait ensuite payer sans problème les sommes dues. Et que la transaction de crédit doit être formalisée dans un contrat de crédit. D’après Waterfield et Duval en 1996, « Les méthodologies de crédit se classent généralement en deux grandes catégories »11 : d’une part, les crédits individuels qui sont des crédits accordés en se fondant sur la capacité des clients à présenter à l’IMF des garanties de remboursement et un certain niveau de sécurité. Comme son nom l’indique, le crédit individuel est octroyé à une seule personne. De plus, le crédit individuel repose sur les caractéristiques spécifiques du client et de son entreprise. Ce type de crédit appelé aussi crédit productif est une distinction établie par les institutions formelles, et qui leur permet d’estimer le degré de motivation du client à améliorer son activité tout en assurant le remboursement du prêt. D’autre part, les crédits de groupe : Inspirés par la pratique des tontines, les crédits de groupes sont des crédits octroyés par l’IMF à des groupes, soit à des individus membres d’un groupe et se portant solidairement garants les uns des autres, soit à des groupes qui redistribuent ensuite les crédits à leurs membres. En outre, les crédits peuvent être aussi classés en « crédits de trésorerie et crédits d’investissement» : – Les crédits de trésoreries ou crédits en fonds de roulement sont utilisés pour faire face aux dépenses courantes des entreprises. Il s’agit par exemple de l’achat de bois pour un charpentier, ou d’aliments de volailles pour ceux qui pratiquent l’aviculture de poulet de chair. Il est préférable que ces crédits correspondent au cycle d’activité de l’emprunteur. Les IMF octroient en général des crédits de trésorerie de deux mois à un an. Ce sont donc des crédits de court terme. – Les crédits d’investissements sont destinés à servir à l’acquisition d’actifs stables qui seront utilisés pendant une période plus longue. Ce sont par exemple des machines, des équipements ou des matériels de transport. On peut ainsi classer ces crédits de crédits de long terme. La taille du crédit est fonction des zones d’intervention des IMF. En milieu urbain, les montants moyens des prêts ADéFI et SIPEM varient entre 4,6 et 16 millions de Fmg (le plafond de crédit atteint 100 millions Fmg pour les Micro et Petites Entreprises et PME), ceux des ménages pauvres touchés par les ONG ou associations varient entre 50.000 Fmg à 400.000 Fmg. En milieu rural, en dehors des prêts CECAM et OTIV d’une valeur moyenne de l’ordre de 2.000.000 Fmg, les autres institutions (TIAVO et AECA) ont des niveaux de prêts moyens qui se situent autour de 400.000 Fmg. Ces crédits sont essentiellement destinés aux secteurs productifs (agriculture, transformation, pêche, élevage), au commerce, aux activités de transport, à l’artisanat. Cependant, des prêts d’équipement (acquisition de petits matériels, location-vente mutualiste, amélioration de l’habitat…) connaissent un début de financement et certains prêts sont accordés pour des besoins sociaux ou de consommation. La durée des crédits n’excède généralement pas 12 mois. Cette situation s’explique en partie par l’insuffisance de ressources financières stables pour réaliser des crédits d’investissement à moyen terme. Cependant, les réseaux ADéFi et CECAM peuvent octroyer des prêts d’une durée atteignant respectivement 36 et 72 mois. Les garanties exigées par les IMF sont variables : épargne bloquée ou nantie, nantissement et caution solidaire. Les taux d’intérêt nominaux affichés varient entre 2 % et 4 % par mois.