Etudes sur les impacts de la politique de change sur l’exportation

SECTION 2 : ELABORATION DE LA CONDITION MARSHALL – LERNER – ROBINSON

Les études ont montrées que dans un contexte d’économie ouverte, les variations du taux de change ont toujours une influence primordiale sur les décisions des agents économiques. C’est ainsi que J. ROBINSON et P. LERNER, en 1946, se basant sur les travaux effectués auparavant par A. MARSHALL, ont analysé l’impact des variations du taux de change sur le commerce entre les pays. Les conclusions de son travail sont aujourd’hui un élément central de la macroéconomie en économie ouverte. La condition Marshall-Lerner est désormais acceptée comme une proposition. Cette condition, rappelons-la, stipule que la dépréciation réelle d’une devise entraînera une augmentation des exportations nettes si la somme des valeurs absolues des élasticités d’importation et d’exportation est supérieure à un.

En effet, les analystes ont constaté dans les années 1950 qu’en même temps que le prix des importations monte et leur demande diminue. L’effet net sur la balance commerciale dépendra alors des élasticités des prix. Si les marchandises exportées sont plus élastiques et que leur demande augmentera proportionnellement plus que la diminution du prix et le total des revenus nés des exportations augmentera. De même siles marchandises importées sont élastiques à court terme, la dépense d’importation totale diminuera. Tous les deux améliorent la balance commerciale. Les marchandises se trouvent à être non élastique du fait du délai d’adaptation et la dépréciation/ dévaluation. Ce qui est susceptible d’empirer la balance commerciale. Dans le moyen terme, la balance commerciale s’ajustera.

Dans les tentatives de vérifier la validité empirique de la condition Marshall- Lerner, les études réalisées au début des années quatre-vingtix- dont utilisé les moindres carrées ordinaires comme méthode d’estimation des modèles de demande d’importations et d’exportations. Toutefois, la non-stationnarité et la cointégration possible de ces séries temporelles nous suggèrent plutôt d’opter pour des méthodes d’estimation qui permettent de saisir la relation de long terme entre le taux de change et les exportations nettes. Du fait qu’ultérieurement, la validité de notre hypothèse dépendra considérablement des élasticités, il est nécessaire alors de présenter la condition des élasticités critiques.

Les conditions des élasticités critiques

On part de l’expression de la balance commercial en valeur : BC= P.QX – E.P*.QM (1)

où P et P* sont respectivement l’indice des prix des produits exportés en monnaie locale et de celui des produits importées, en monnaie étrangère, E est le taux de change côté à l’incertain Q X et QM sont respectivement les volumes exportées et importées.

Si l’on divise les deux membres de l’égalité (1) par P, on obtient l’expression de la balance commerciale en fonction du taux de change réel.

BC (λP) = =QX–E. QM = QX – λP.QM (2)

avec λP = E. , le taux de change réel

En faisant une différence première de la relation(2), on obtient : BC (λP) = Qx – ΔλP.QM – λP. QM

L’accroissement de la balance commerciale dépend ainsi de celui des quantités exportées et importées et du taux de change réel. On peut exprimer cet accroissement relativement aux quantités exportées seulement.

En divisant par Qx la relation (3), on obtient : = QM – λP. (3)

Si au départ, pour simplifier l’analyse, on suppose la balance commerciale équilibrée, alors : BC (λP) = Qx – λP.QM = 0, ce qui nous donne à l’équilibre : Qx = λP.QM

Remplaçons Q x dans le deuxième et troisième membre de la partie droite de l’égalité (3) par λP.QM. On obtient maintenant la différentielle totale de la balance commerciale : = + (4)

Selon l’équation (4), la balance commerciale est toujours affectée par deux effets différents : un effet-prix et un effet-volume. L’effet-prix est négatif est donné par la variation relative du taux de change réel : .

Une dépréciation réelle se traduit par ΔλP /λP > 0, alors on a – ΔλP / λP < 0 : la dépréciation réelle de la monnaie locale engendre lorsa une dégradation de la balance commerciale.

L’effet-volume est donné par l’expression entre parenthèses du membre du droite ; elle précise les ajustements de la balance commerciale exprimé en volume. Toutes choses égales par ailleurs, une dégradation du solde commerciale en volume dégrade la balance commerciale en valeur. Comme une dépréciation réelle de la monnaie locale doit normalement engendrer une amélioration du solde en volume, l’impact final sur la balance commerciale en valeur va dépendre de l’intensité relative de ces deux effets.

Une croissance du solde de la balance commerciale suppose que l’expression (4) soit positive donc : >0→ → (5)

Une diminution de la valeur nominale de la monnaie locale, E/E > 0, se traduit par une diminution de sa valeur réelle, ΔλP/ P > 0, du moment que la sensibilité des prix locaux aux variations du taux de change reste faible, ce qui se traduit par le fait que le différentiel d’inflation varie dans des proportions moindres que le change. : P/P – P* /P* < E/E.

Comme il a été souligné précédemment, une dépréciation de la monnaie ne peut améliorer la balance en valeur qu’à la condition d’avoir un effet-volume positif qui surpasse l’effet –prix négatif.

Pour estimer lequel de ces deux effets domine, il nous faut par conséquent établir une mesure de la sensibilité des volumes échangés aux variations des prix. Pour cela, dans la seconde inégalité dans la relation (5), divisons le membre de gauche par le membre de droite.

> 0 → – > 1 → εx – εM > 1

Où εx et εM sont respectivement les élasticités-prix (ici le prix est le taux de change réel) de l’offre d’exportation et de la demande d’importation du pays. Puisque εx > 0 et εm< 0, la condition εx – εM > 1 revient finalement à poser que : | εx |+|εM | > 1 (6)

La relation (6) est appelée condition de Marshall-Lerner connu sous le nom de théorème des élasticités-critiques. Elle stipule qu’une dépréciation réelle de la monnaie améliore la balance commerciale à la condition que la somme des valeurs absolues des élasticités-prix de l’offre d’exportation et de la demande d’importation soit supérieure à l’unité. Ce qui équivaut à dire que l’effet-volume positif engendré par une dépréciation doit être suffisamment intense pour compenser l’effet-prix négatif.

SECTION 3: REVUE DE LA LITTERATURE

Les crises de change survenues dans les pays asiatiques au cours des années 90 se sont produites dans un contexte d’intégration financière internationale croissante. Elles ont relancé le débat relatif au choix du régime de change.

Le « triangle éternel » de Paul KRUGMAN permet de comprendre les termes de ce débat. Ce triangle représente les trois attributs ud système monétaire international, à savoir, l’ajustement, la confiance et la liquidité . L’ajustement fait référence à la capacité des autorités étatiques à poursuivre des politiques économiques de stabilisation afin de réguler le cycle économique. La confiance est la capacité des autorités monétaires à protéger le taux de change des attaques spéculatives. La liquidité est la mobil té du capital à court terme, à la fois pour financer le commerce international du pays et pour faire face aux déséquilibres temporaires de sa balance des paiements.

Dans un univers marqué par une forte mobilité des capitaux, les autorités monétaires sont en permanence exposées aux menaces d’attaques sur leur monnaie. Elles ne peuvent choisir les trois éléments du triptyque il faut en sélectionner deux au détriment du troisième. En conséquence, chaque choix est en lui même porteur d’inconvénients. Il faut donc arbitrer parmi ces inconvénients.

Cette grille de lecture permet d’aboutir à quelques conclusions du point de vue du choix le plus probable du régime de change dans le Système Monétaire International contemporain.

Les pays développés ont choisi l’ajustement et la liquidité, d’où la priorité accordée à la flexibilité de leur monnaie. Ce choix est rendu possible pour les trois raisons suivantes : faible poids des échanges extérieurs, faible part de la dette libellée en devises et croyance stable des investisseurs dans leur perspective de long terme.

Pour les pays émergents, le choix est plus délicat en raison de leurs caractéristiques structurelles (endettement extérieur largement en devises ; fragilité financière) et d’une extrême difficulté à asseoir une politique économique crédible (absence d’institutions indépendantes; passé inflationniste). Leur degré d’intégration croissante aux marchés financiers internationaux tend à favoriser l’adoption de régimes flexibles, ou au contraire à choisir une stratégie d’ancrage dur si celle-ci s’avère crédible. Dans tous les cas, le triangle éternel souligne les difficultés à maintenir durablement un régime intermédiaire.

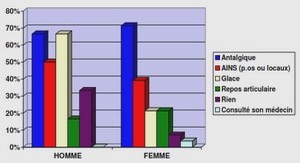

Pour les pays en développement, leurs caractéristiques laissent présager l’adoption de régimes intermédiaires. En effet, leur faible intégration à la finance mondiale ainsi que leurs difficultés récurrentes à avoir des institutions favorisant la stabilité macroéconomique sont autant de caractéristiques qui limitent la portée positive des régimes flexibles ou très rigides . GOLDSTEIN et KHAN, dans les années 1990, ont fait une étude pour tenter de se prononcer sur la part de l’effet de la variabilité du taux de change sur les exportations marocaines, dans le secteur des industries spécialisées en textile-habillement-cuir18 . Les résultats de leur estimation, après examen du coefficient associé au niveau du taux de change effectif réel par branche, confirment que les exportations des « produits d’habillement » à l’exclusion des « chaussures » sont beaucoup plus réactives aux fluctuations de change. C’est d’ailleurs la branche la plus tournée vers l’exportation. Elle est ensuite suivie par la branche « cuir et chaussures de cuir» dont le coefficient n’est pas statistiquement différent de celui de l’ensemble du secteur. L’élasticité des exportations de la branche «produits de textile et bonneterie» par rapport aux variations du taux de change semble relativement plus faible. C’est aussi la branche la moins orientée à l’exportation. Ainsi pour l’économie marocaine, le taux de change appliqué est plus profitable au secteur de l’exportation. Maroc pourrait ainsi gagner des parts de marchés supplémentaires et améliorer son position sur les marchés étrangers lorsque sa politique de change et sa politique commerciale soient compatibles avec l’objectif de la promotion des exportations pour le secteur industriel.

On peut présenter aussi les recherches effectuées par BAHMANI-OSKOOEE et NIROOMAND. Ils ont testé la condition de Marshall-Lerner sur les exportations canadiennes. Ils ont appliqué quatre différentes méthodes d’estimation par cointégration à des données annuelles et trimestrielles allant de 1980 à 2002. Leurs résultats montrent que les exportations nettes de services sont beaucoup plus sensibles aux variations du taux de change multilatéral que les exportations nettes de biens19.

BRANSON et LOVE en 1998 ont évalué l’impact d’une variation du taux de change effectif réel sur l’emploi dans les industries manufacturières américains au cours de la période d’appréciation du dollar allant de 1980 à 1985.

Ces auteurs évaluent qu’au cours de la période, l’appréciation du dollar a induit à une perte d’environ un million d’emplois dans le secteu r manufacturier (représentant 5,7% de l’emploi dans ce secteur en 1985). Ils estiment que l’emploi manufacturier répond significativement aux changements du taux de change réel, ajusté sur la base des coûts unitaires de main-d’œuvre, dans 35 Etats et que l’appréciatio n du dollar a été la cause principale de pertes d’emploi dans des régions telles que les Grands Lacs et le Centre.

Pour sa part, COX et HILL a proposé de vérifier lephénomène inverse. Leur analyse porte sur la période allant de mars 1985 à juin 1987, au cours de laquelle on a observé une forte dépréciation du dollar américain. Ils évaluent l’incidence de cette variation du taux de change réel pour les industries manufacturières. Il en resort que les industries plus exposées au commerce international sont plus sensibles aux variations de taux de change réel puisque leurs produits sont plus facilement substituables par ceux en provenance de l’étranger. Leurs résultats indiquent par exemple que les secteurs chimiques, de l’équipement de transport, des instruments, de l’équipement électronique et de la machinerie non-électrique ont bénéficié considérablement de la dépréciation du dollar américa n.

Contrairement aux deux études précédentes qui analysent l’impact d’une variation de taux de change réel sur l’emploi, CARLINO, CODY et VOITH analysent l’effet sur la production agricole et manufacturière américaine, pour chacun des 48 Etats de l’Union, au cours de la période allant de 1972 à 1989.Leurs résultats indiquent que la croissance relativement plus élevée de la productivité des principaux partenaires commerciaux des États-Unis a eu un effet plus important sur la croissance de la production par Etat que ne l’a eu la variation du taux de change réel effectif où la croissance économique étrangère. Selon leurs résultats, la production manufacturière de 30 Etatsa été affectée négativement par la croissance plus élevée de la productivité étrangère relativement à celle américaine, alors que seulement 12 Etats ont connu une hausse significative de leur taux de croissance du PIB réel suite à une appréciation du taux de change réel effectif au cours de la période étudiée, un constat similaire ayant également été obtenu dans l’analyse par secteur industriel21.

Ces résultats sont toutefois contestables puisqu’ ils ne prennent pas compte de certaines spécificités des marchés d’exportation des pays et des régions, et qui peut mener à des estimations qui reflètent mal le véritable effet des variations de taux de change.

INTRODUCTION

PREMIERE PARTIE : ANALYSE THEORIQUE

CHAPITRE I : APPROCHE THEORIQUE

Section 1 : Concepts et définition du taux de change

Section 2 : Elaboration de la condition de Marshall–Lerner– Robinson

Section 3 : Revue de la littérature

CHAPITRE II: HISTORIQUE DES POLITIQUE DE CHANGE APPLIQUE A MADAGASCAR ET LEURS EFFETS SUR L’ECONOMIE

Section 1 : Caracteristiques des regimes de change à Madagascar

Section 2 : Instauration du MID et ses conséquences sur l’évolution du taux de change

de la monnaie malgache

Section 3 : Impacts de la politique de change sur l’économie

DEUXIEME PARTIE : ANALYSE ECONOMETRIQUE : CAS DE MADAGASCAR

CHAPITRE 1 : PROCEDURE D’ESTIMATION

Section 1 : Présentation de la méthodologie et spécification du modèle

Section 2 : Tests de stationnarité des variables

CHAPITRE II : RESULTATS D’ESTIMATION

Section 1 : Estimation des branches des produits d’exportation global

Section 2 : Estimation des branches des produits agricoles

Section 3 : Estimation des produits industriels

Section 4 : Analyse des résultats et recommandations

CONCLUSION

BIBLIOGRAPHIE

ANNEXES