Système bancaire de la période 1962-1966 : étape de souveraineté

Emergence d’un système bancaire Algérien : la souveraineté passe essentiellement par la création d’une monnaie nationale danc une nécessité de la création de la banque centrale algérien (BCA) par la loi N°62-144 du 13 décembre 1962, la même période vu la naissance de trois principale institutions qui est le trésor public, la caisse algérienne de développement(CAD), ainsi que la caisse nationale d’épargne et de prévoyance (CNEP).

la mise en circulation du Dinar Algérien (DA) : L’émission des billets de banque relevait des fonctions de la Banque Centrale, tandis que l’émission des pièces de monnaie métallique relevait des fonctions du Trésor Public, le 10 Avril 1964, le « Dinar Algérien » est devenu l’unité monétaire du pays, date à laquelle il a remplacé le nouveau franc algérien par la loi n°64.111.

La banque centrale algérienne : L’institut d’émission de l’Algérie indépendante, dénommé « Banque Centrale de l’Algérie», fut créé par la loi n°62.144 et voté par l’Assemblée constituante le 12 décembre 1962, elle fut dotée de tous les statuts d’un institut d’émission, afin de créer les conditions favorables à un développement ordonné de l’économie nationale, la banque centrale exerce les fonctions d’émission de la monnaie fiduciaire, les fonctions de banque des banques, de banque d’Etat et de banque de change.

Le Trésor Public : Le Trésor Public algérien fut créé le 29 août 1962, il a pris en charge les activités traditionnelles de la fonction du Trésor (émission de la monnaie et l’adaptation des recettes aux dépenses de l’Etat) ainsi qu’une fonction exceptionnelle du crédit à l’économie.

La caisse algérienne de développement (CAD) : Créer en mai 1963 et prenant la suite de la caisse d’équipement et de développement de l’Algérie qui est créer en 1959 (CEDA elle est dotée de très larges prérogatives qu’elle n’exercera que très peu, notamment en sa qualité des banques d’affaires, elle prendra en 1971, dans le cadre de réforme financière qui sera engagée à cette année, la dénomination de banque algérienne de développement (BAD), avec des attributions plus précises en matière de financement à long terme.

La Caisse Nationale d’Epargne et de Prévoyance (CNP-Banque) : créer le 10 aout 1964 se forme d’établissement public jouissant de la personnalité juridique et de l’autonomie financière, est chargée de la collecte sur livrets de l’épargne des particuliers et du financement de leurs besoins en biens durables, essentiellement le logement la CNEP intervient pour :

La mobilisation de l’épargne et son investissement ; La gestion des fonds spéciaux des collectivités locales ;

La mise en œuvre d’une stratégie de relance des actions de collecte des ressources, la CAD est devenu la Banque Algérienne de Développement « BAD » le 30/06/1971.

Système bancaire de la période 1966-1968 : étape de la Nationalisation.

La nationalisation est venue comme une nécessité fin de donner une solution aux problèmes qui freinaient tout développement économique possibles. En effet la nationalisation de l’appareil bancaire en Algérie en 1966 et 1968 à doté l’Etat d’un grand instrument de développement qui était au paravent dominé par le capital étrangère cette nationalisation n’a pas été, seulement, l’effet du socialisme mais aussi et surtout du refus des banques étrangères à financer l’économie de l’Algérie indépendante cette étape à donné une naissance à trois banques commerciales dénommées « banques primaires ».

La création de la banque nationale d’Algérie(BNA) : La BNA est la première banque commerciale nationale crée en juin 1966 elle est chargée du financement et du soutien au secteur agricole, autogéré et traditionnel, ainsi que du crédit a l’activité industrielle et commerciale.

La création de (CPA) : Le CPA est crée en 1966 (ordonnance N°66-366du 29décembre1966).prenant la suite des banques populaire, il est chargé du financement de leurs activités traditionnelles : artisanat, hôtellerie et autre services.

La création de la (BEA) : La Banque Extérieure d’Algérie fut créée le 1er octobre 1967 par ordonnance N° 67. 204. Elle a repris les activités des banques étrangères exerçant en Algérie et a pour but de faciliter et développer les rapports économiques de l’Algérie avec les autres pays dans le cadre de la planification nationale.

Système bancaire de la période 1982-1986 : Etape de la restriction organique

La période de 1971-1985 : Cette étape caractérisée par la réorganisation des structures financières surtout par la réforme des mécanismes financiers, cette réforme qui coïncidait avec le lancement des deux plans quadriennaux, devait permettre aux institutions bancaires d’assister le système de planification mis en place durant cette période, ceci devait se faire par la centralisation des ressources financières pour une meilleure allocation de celles ci au financement de l’investissement. en 1972, la CAD est un simple agent d’exécution du Trésor, a été transformé en «Banque Algérienne de Développement », banque qui devait jouer un rôle important dans le financement de l’investissement. Face à l’augmentation des besoins de l’activité économique.

La spécialisation s’avérait être la meilleure solution pour répondre à cette augmentation de la demande, c’est dans cet objectif que la BNA et le CPA ont été restructurées, donnant ainsi naissance à deux nouveaux organismes bancaires qui reprenaient une partie de leurs activités.

La Banque de l’Agriculture et du Développement Rural (BADR) : Créée le 13 mars 1982 par la restructuration de la BNA, elle avait pour missions la mise en place de nouveaux mécanismes pour le financement des activités agricoles et agro-industrielles.

la Banque de Développement Local (BDL) : Créée le 30 Avril 1982 par la restructuration du CPA, la BDL avait pour mission le financement des investissements locaux et d’une partie des entreprises et établissements à caractère économique sous tutelle des wilayas et communes.

La réforme de 1986 : La loi bancaire de 1986 vise donc à définir un nouveau cadre institutionnel et fonctionnel de l’activité bancaire, cependant, la mise en application de cette loi n’a eu lieu qu’en 1988 suite aux modifications apportées aux statuts de la banque centrale d’Algérie. elle définit, d’une part, les nouvelles attributions des banques et Institue, d’autre part, une nouvelle organisation du système bancaire. le principale objectif de cette loi est de redéfinir l’activité des établissements de crédit au moment ou une nouvelle politique de gestion des entreprise est mise en œuvre à savoir l’autonomie des entreprise. la loi bancaire de 1986définit deux types d’institutions :

Les institutions bancaires

La loi de 1986 décompose dans son article 144 les institutions Bancaires en deux catégories :

La Banque Centrale ;

Les établissements de crédit ;

La loi définit les prérogatives de la banque centrale qui restent les même que celles d’avant la promulgation de la loi à savoir :

Le privilège de l’émission monétaire et de l’exécution des opérations sur l’or et les devises ;

L’octroi de découvert en compte courant au Trésor Public ;

La participation à la négociation des prêts et emprunts internationaux pour le compte de l’Etat ;

La proposition de mesures adéquates pour assurer les équilibres monétaires ;

La contribution à l’exécution et le suivi du plan national de crédit ;

La mise en œuvre des moyens nécessaires pour atteindre les objectifs financiers et monétaires définis les établissements de crédit constituent le second type d’institutions bancaires défini par la loi. ils ont pour obligation de :

participer à la mise en œuvre du plan national du crédit ;

veiller à la sauvegarde des moyens mis à leur disposition et leur patrimoine ; respecter les normes de gestion bancaire, financière et monétaire.

Les établissements de crédit étaient subdivisés en deux catégories :

Les établissements de crédit à vocation générale « les banques » qui effectuaient les opérations de banque définies à l’article 17 de la loi ;

Les établissements de crédit spécialisés qui selon l’article 18 de la loi n’étaient habilités qu’a collecter les catégories de ressources et octroyer les catégories de crédit relevant de leur objet1.

Les institutions administratives

Dans le but de respecter le plan national du crédit, le système bancaire s’est doté en plus du conseil national du crédit déjà existant, d’une commission bancaire1. le conseil national de crédit dont la principale mission était l’émission des avis et observations sur les équilibres macroéconomiques et la structure monétaire et financière du pays participait également à l’élaboration du plan nation du crédit la commission de contrôle des banques qui était chargée du contrôle des opérations bancaires avait pour mission la mise en place des mesures nécessaires à une réglementation adéquate et une surveillance efficace des institutions bancaires2.

LE SYSTEME BANCAIRE ALGERIEN APRES 1990

Avec la promulgation de la loi 90/10 du 14/04/1990 relative à la monnaie et crédit qui représente le point de départ de la transformation du système bancaire algérien, cette loi a consacré le principe de l’ouverture du secteur financier au secteur privé national et étrangère, cette ouverture notamment vers l’investisseur étranger, s’est traduite par l’implantation des banques, de succursales et de bureaux de représentation de grandes banques étrangères (BNP Paribas, société générale, etc.) et d’établissements financiers étrangers (Arab Leasing Corporation, Cetelem).

La loi du 90-10 relative à la Monnaie et Crédit

La loi 90-10 du 14 avril 1990 relative à la monnaie et au crédit confère le pouvoir en terme de politique monétaire exclusivement à la banque centrale qui exerce pleinement sont rôle d’autorité monétaire en Algérie3.

Cette loi a octroyé une plus grande autonomie au système bancaire et financier, aussi élargi le champ d’intervention de la banque centrale et des banques et établissements financiers.

Cette loi est apportée également des nouveautés sur le plan institutionnel en créant le conseil National de la monnaie et du crédit, ce dernier a pour mission d’éditer les règles concernant l’émission monétaire, les conditions d’opérations de la Banque d’Algérie, les conditions d’ouverture des banques et établissements financiers algériens ou étrangers est distingue les banques, les établissements financiers et les rendent des personnes morales, constituées sous forme de sociétés par actions. cette loi a visé les objectifs suivants4.

Mettre un terme définitif à toute ingérence administrative ;

Réhabiliter le rôle de la banque centrale d’Algérie dans la gestion de la monnaie et du crédit ;

Rétablir la valeur du dinar Algérien ;

Aboutir à une meilleure bancarisation de la monnaie ;

Encourager les investissements extérieurs ;

Assainir la situation financière des entreprises du secteur public ;

Déspécialiser les banques et clarifier les missions dévolues aux banques et aux établissements financiers ;

Diversifier les sources de financements des agents économiques, notamment les entreprises par la création d’un marché financier.

Depuis la promulgation de cette loi, l’architecture de l’espace bancaire Algérien s’est progressivement modifiée, des innovations importantes ont été introduites, imprimant aux pratiques bancaires nationales davantage de rationalité économique, d’esprit commercial et l’émergence de la concurrence.

L’ordonnance n°01-01 du 27 Février 2001

L’ordonnance n°01-01 modifiant et complétant la loi 90-10 a été promulguée pour décomposer le conseil de la monnaie et du crédit en deux organes :

chargé de l’administration et de l’organisation de banque d’Algérie ;

le conseil de la monnaie et du crédit (CMC) qui joue le rôle d’autorité monétaire, il est composé de sept membres dont 90-10 cette nouvelle composition tout en maintenant le principe d’indépendance de la banque d’Algérie a atténué les déséquilibres en défaveur de l’exécutif ;

L’ordonnance 03-11 du 26 Aout 2003

L’ordonnance n° 03-11 du 26/08/2003 relatif à la monnaie et au crédit portait également sur le financement et la gestion de la banque d’Algérie en apportant les modifications suivantes :

Les participations étrangères dans les banques et établissements financiers de droit algérien ne sont autorisées que dans le cadre d’un partenariat dont l’actionnariat national résident représente 51 % au moins du capital. Par actionnariat national, il peut être entendu l’addition de plusieurs partenaires ;

Les banques doivent disposer d’un capital minimum de 2 ,5 milliards de dinars libéré en totalité et en numéraire1;

Les établissements financiers doivent disposer d’un capital minimum de 500 millions de dinars libéré en totalité et en numéraire2 ;

Le retrait d’agrément ne peut être prononcé que par le conseil de la monnaie et du crédit en excluant la commission bancaire3 ;

La justification de l’origine des fonds ;

L’ordonnance oblige textuellement les banques et les établissements financiers à adhérer à la centrale des risques.

L’ordonnance n°10-04 du 26 Aout 2010

L’ordonnance N°10-04 du 26/08/2010 modifie et complète l’ordonnance N°03-11 de 26/08/2003 relatif à la monnaie et au crédit.

La nouvelle ordonnance bancaire N° 10 -04 stipule que « l’Etat détient une action spécifique dans le capital des banques et établissements financiers à capitaux privés en vertu, de laquelle, il est représenté, sans droit de vote, au sein des organismes sociaux».

En effet l’ordonnance bancaire N° 10 – 04 oblige aussi les intérêts algériens de détenir la majorité du capital (51 %) dans les banques et établissements financiers lancer par les investisseurs étrangères. Ainsi, les banques et établissements financiers à capitaux prives, nationaux ou étrangères doivent obtenir l’autorisation de l’Etat pour céder des actions à des tiers, aussi, il à souligné, que les cessions d’actions doivent être conclues sur le territoire national et l’Etat dispose d’un droit de imposé sur ces actions.

Cette loi est venue pallier aux insuffisances de la régulation du secteur bancaire en prenant les mesures nécessaires pour renforcer les règles prudentielles qui encadrent le marché du crédit

Les points essentiels de cette loi sont :

Renforcement des conditions d’agrément des banques et de leurs filiales étrangères ou nationales ;

L’activité bancaire ne peut plus être exercée que par deux catégories d’établissements : les banques et les établissements financiers (interdit aux entreprises à but non lucratif d’effectuer des opérations bancaires) ;

Il est formellement interdit à une banque ou un établissement financier de consentir des crédits à ses dirigeants, à ses actionnaires ou aux entreprises du groupe de la banque ou de l’établissement financier ;

Les banques sont obligées, par les règles prudentielles, à mesurer les risques qu’elles prennent (dans le cadre de leur activité) quantitativement (ratios) et qualitativement (contrôle interne) ;

Obligation pour les banques privées d’augmenter leur capital en vue de financer, pas seulement les opérations commerciales, mais aussi les investissements.

CADRE REGLEMENTAIRE DE L’IMPLANTATION DES BANQUES ETRANGERES EN ALGERIE.

Cette section sera consacrée aux génialités sur les banques étrangères et les conditions d’implantation bancaire étrangères en Algérie.

Les conditions d’exercice de l’activité et d’implantation des banques et des établissements financiers

L’installation de banques, d’établissements financiers et de succursales de banques étrangères en Algérie est soumise les conditions essentielles:

Condition de forme ;

Condition d’autorisation ;

Condition d’agrément et d’exercice ;

Les conditions de forme

L’installation en Algérie des institutions financières est soumise à deux conditions majeures :

le capital minimum auquel devraient souscrire ces institutions ;

l’honorabilité, la bonne moralité et l’expérience professionnelle des membres fondateurs et des personnels dirigeants de ces institutions. Sera examinée l’aptitude de l’établissement à réaliser ses objectifs1.

Le capital minimum est à considérer en relation avec les perspectives d’évolution de l’activité de la banque et de l’établissement financier et le niveau des risques encourus2.

A ce titre, les établissements bancaires et financiers doivent justifier qu’à tout moment leur actif excède effectivement le passif, dont ils sont tenus envers les tiers, d’un montant au moins égal au capital minimum fixé3 .

Aux termes de l’ordonnance n°10-04 du 26 août 2010 « les participations étrangères dans les banques ne peuvent être autorisées que dans le cadre d’un partenariat dont l’actionnariat national résident représente 51% au moins du capital. Par actionnariat national, il peut être entendu l’addition de plusieurs partenaires».

Les banques et établissements financiers doivent être constitués sous forme de société par actions (SPA) ou de succursales d’affecter une dotation à leurs succursales qui est régie par les articles 592 et suivants du code de commerce, qui la définit comme « la société dont le capital est divisé en actions et qui est constituée entre des actionnaires qui ne supportent les pertes qu’à concurrence de leurs apports ».

La société doit obligatoirement désigner un commissaire aux comptes, elle peut être constituée en faisant publiquement appel à l’épargne, elle comporte au minimum sept actionnaires dont la responsabilité est limitée aux apports. Le capital social minimum des SPA est de cinq millions de dinars si la société fait publiquement appel à l’épargne et de un million de dinars si la société ne fait pas publiquement appel à l’épargne, les statuts et les apports sont à réaliser devant un notaire, la société n’acquiert la personnalité morale qu’à compter de son immatriculation au registre du commerce.

Les conditions d’autorisation

L’ouverture en Algérie de bureaux de représentation et succursales de banques étrangères doit être autorisée par le conseil1.

La demande d’autorisation de constitution d’une banque ou d’un établissement financier ainsi que l’installation d’une succursale de banque ou d’établissement financier étranger appuyée d’un dossier comprenant les éléments d’informations suivants :

programme d’activités sur cinq (05) ans ;

stratégie de développement du réseau et les moyens prévus à cet effet ;

moyens financiers, à leur origine, et moyens techniques à mettre en œuvre ;

qualité, expérience bancaire et honorabilité des actionnaires et, le cas échéant de leurs garants ;

surface financière de chacun des actionnaires et de leurs garants ;

principaux actionnaires constituant le noyau dur au sein de l’actionnariat, notamment leur capacité financière, leur expérience et savoir-faire, leur engagement à apporter leur soutien formalisé par un pacte d’actionnaire ;

place de l’institution servant d’actionnaire de référence, notamment dans son pays d’origine, ainsi que les indicateurs de sa santé financière ;

projets de statuts, s’il s’agit de la création d’une banque ou d’un établissement financier ;

statuts de la banque ou de l’établissement financier du siège, s’il s’agit de l’ouverture d’une succursale de banque ou d’un établissement financier étranger ;

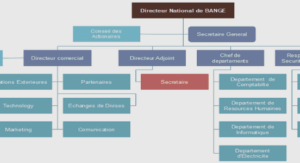

organisation interne (organigramme, effectifs prévus2.