Création et répartition de la valeur dans l’entreprise

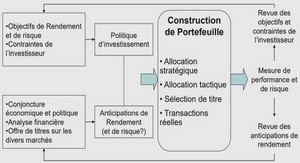

Le flux de trésorerie disponible (free cash flow) et les transferts de trésorerie

Le partage de la valeur entre les parties prenantes à la production (stakeholdeurs). Le flux de trésorerie disponible est source de valeur Le flux de trésorerie disponible après financement des investissements se calcule généralement de la manière suivante : Capacité d’autofinancement avant charges financières – investissement net en besoin en fonds de roulement = Trésorerie d’exploitation – investissements nets (en capacité de production et actifs financiers) = Trésorerie disponible et recouvre donc : la variation des liquidités et quasi-liquidités + la variation nette des capitaux propres – versement des dividendes + la variation nette des dettes financières – paiement des charges financières. La méthode des comptes de surplus appliquée à la formation du flux de trésorerie disponible Le partage de la valeur entre les parties prenantes à la production (stakeholdeurs). Répartition de la valeur Création de la valeur surplus de trésorerie virtuelle de productivité affaiblissement de l’efficience i [ pi . DPi ] – j [ fj . DFj ] < 0 surplus de trésorerie virtuelle de productivité efficience améliorée i [ pi . DPi ] – j [ fj . DFj ] > 0 surplus de trésorerie virtuelle transféré parties prenantes j [ (-Dpi ) . (Pi + DPi )] + j [( Dfj ) . (Fj + DFj )] surplus de trésorerie virtuelle investissements et actionnaires j (Fj dadp . Dfj dadp) + (DFj dadp . Dfj dadp) + (fj dap . DFj dadp) + DR surplus de trésorerie virtuelle hérité parties prenantes j [ (Dpi ) . (Pi + DPi )] + j [(- Dfj ) . (Fj + DFj )] Le décalage temporel entre flux d’exploitation et flux de trésorerie Investissement / désinvestissement en BFRE : Les transferts de trésorerie entre les parties prenantes (stakeholders) à la production. L’entreprise peut soit transférer vers ses partenaires, soit hériter d’eux des flux d’encaisse : Flux d’encaisse transféré : 1 – encaissements réduits : baisse de prix allongement du transfert 2 – décaissements accrus : hausse des coûts raccourcissement du transfert 3 – augmentation de l’impôt sur le résultat : Flux d’encaisse héritée : 1 – encaissements accrus hausse de prix raccourcissement du transfert 2 – décaissements réduits baisse des coûts allongement du transfert 3 – baisse de l’impôt sur le résultat La prévention des difficultés des entreprises

Evaluation de la valeur actuelle : les unités génératrices de trésorerie (UGT)

Les centrales de bilan. Les agences de notation. La méthode des ratios. La méthode des scores. Le maquillage des comptes et la fraude comptable La loi de sauvegarde des entreprises La valeur liquidative d’une entreprise Le calcul de la valeur liquidative d’une entreprise a pour objet d’évaluer son patrimoine afin de chiffrer la garantie réelle qu’il peut offrir au créancier.

Règles d’évaluation comptable

– Les éléments d’actif sont retenus pour leur valeur nette après déduction des amortissements et dépréciations. Si la valeur vénale (« actuelle ») d’un actif non amortissable est inférieure à la valeur d’origine, la dépréciation est constatée par une provision. Si la valeur vénale (« actuelle ») d’un actif amortissable est inférieure à la valeur comptable nette, la dépréciation est constatée par un amortissement exceptionnel. Par prudence au contraire, l’évaluation est faite à la valeur d’origine ou à la valeur comptable nette des actifs, lorsque cette valeur est inférieure à la valeur vénale (« actuelle »).

Les retraitements de sécurité

L’actif fictif doit être éliminé du bilan : – Postes représentatifs de charges étalées (les frais d’établissement, les frais de recherche et de développement, les charges à répartir sur plusieurs exercices, les primes de remboursement d’obligations). – L’écart de conversion – actif (pertes de change latentes ; annulés avec la provision pour pertes de change, qui figure dans les provisions pour risques et charges au passif). – Les charges constatées d’avance. La valeur liquidative d’une entreprise 2 – Les autres retraitements de prudence de l’actif. – Actionnaires, capital souscrit non appelé. – Le fonds commercial. – Les valeurs mobilières de placement. – Les effets escomptés non échus. 3 – Les retraitements de prudence du passif – Les dividendes à payer. – Les dettes fiscales latentes. – Les provisions pour risques et charges. – Les comptes courants d’associés. – L’écart de conversion – passif. – Les produits constatés d’avance. Evaluation de la valeur actuelle : les unités génératrices de trésorerie (UGT). « Si la valeur actuelle d’un actif immobilisé devient inférieure à sa valeur nette comptable, cette dernière, si l’actif continue à être utilisé, est ramenée à la valeur actuelle par le biais d’une dépréciation » (PCG, art. 322-5/3). La valeur actuelle est la valeur la plus élevée de la valeur vénale ou de la valeur d’usage » (PCG, art. 322-1/8). « La valeur vénale est le montant qui pourrait être obtenu… de la vente d’un actif lors d’une transaction… » « La valeur d’usage d’un actif est la valeur des avantages économiques futurs attendus… »