Pyramide de Maslow cours de marketing bancaire, tutoriel & guide de travaux pratiques en pdf.

Introduction

Chapitre1 : le comportement, la satisfaction et la fidélisation

Le comportement du consommateur bancaire

La satisfaction du consommateur bancaire

La fidélisation du consommateur bancaire

Chapitre2 : la segmentation en marketing bancaire

Le concept de segmentation en marketing bancaire

Les critères de segmentation

Chapitre3 : la stratégie de positionnement en marketing bancaire

Concept de la politique produit ans le domaine bancaire

Chapitre4 : la politique produit

Le concept de la politique produit dans le domaine bancaire

La politique de gamme et de marque

Chapitre 5 : la politique prix

Chapitre 6 : la politique de distribution

Le choix des canaux de distribution

Le choix des relations de distribution

chapitre7 : la politique de communication

La communication des compétences internes

La communication par les logotypes et systèmes d’identification visuelle

Conclusion

Bibliographie

Le comportement, la satisfaction et la fidélisation

Le marketing stratégique bancaire apporte des solutions dans le but d’éviter que des décisions opérationnelles soient prises hâtivement sans réflexion préalable suffisante concernant leur bien-fondé et les conséquences qu’elles risquent d’avoir à court, moyen et long terme au niveau des marchés.

Le comportement du consommateur bancaire

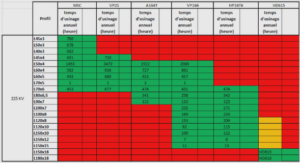

La cause de l’action des individus réside dans les besoins, qui sont des manques physiques et psychiques. L’intensité de l’action dépend de l’intensité du manque. Ces principaux besoins sont présentés dans la célèbre Pyramide de Maslow qui cite la liste des besoins selon un sens d’évolution progressif :

Le consommateur bancaire présente une particularité, son comportement vis-à-vis de la banque passe par trois étapes :

Décider d’être bancarisé

C’est une étape de préparation de l’acte d’ouverture d’un compte, elle obéit le plus souvent à un besoin qui diffère d’une personne à une autre et du particulier à l’entreprise. Ce besoin peut prendre plusieurs formes :

– La recherche de la sécurité : C’est le cas pour un individu qui souhaite sécuriser son argent en la transformant de l’espèce en monnaie scripturale. Ce besoin au Maroc est exprimé souvent par les clients du monde rural et les commerçants jadis très méfiant à l’égard des banques.

– La recherche de l’estime de soi : En effet ouvrir un compte bancaire et être détenteur d’une carte de guichet représente un plus dans la perception des gens, surtout au Maroc où la banalisation du produit bancaire reste loin encore avec seulement 20% de la population bancarisée. C’est donc un besoin d’estime et d’appartenance à un groupe restreint, ce besoin peut également résulter de la pression sociale des proches, famille ou entourage professionnel.

– Une nécessité : C’est un besoin qui émane d’un stimulus individuel et social. En effet, l’ouverture d’un compte bancaire est devenue une nécessité pour les citadins détenteurs et, de plus en plus également, non-détenteurs de revenus. Cette nécessité peut apparaître aussi chez le futur acquéreur d’un logement, voiture ou simple crédit de consommation en quête de financement.

– Une exigence : Pour les entreprises, c’est une exigence d’avoir un compte courant, voir plusieurs, pour la bonne conduite des opérations commerciales et le financement de l’activité. L’ouverture d’un compte peut être également une exigence pour les particuliers, c’est le cas des demandeurs de visas pour l’étranger ou encore tout simplement pour un abonnement de téléphonie mobile, ici le compte bancaire est considéré comme une garantie.

– Un investissement : C’est le cas des clients, particuliers ou entreprises, qui désirent faire fructifier leur capital liquide en le déposant dans des comptes bloqués (épargne ou dépôt à terme) en contrepartie d’un intérêt après une durée déterminée.

Cette envie d’ouverture de compte peut également être stimulée par une offre promotionnelle (par exemple une promotion de cartes bancaires pour jeunes) ou par les recommandations et les conseils des proches.

Le choix d’une banque

Après la reconnaissance du besoin, le consommateur peut s’engager dans la recherche d’informations sur les moyens de satisfaire ce besoin, cette recherche peut être interne et/ou externe.

– La recherche interne : Elle est activée en premier lieu, juste après la reconnaissance du besoin. Cette recherche porte en fait sur la mémoire à long terme dans laquelle le consommateur tend à répertorier toutes les informations pertinentes pour le sujet traité. Cette recherche de connaissance dépend des qualités de l’individu et de son expérience, elle s’articule sur le cumul d’informations et d’expériences détenues en matière des services bancaires, des enseignes, des publicités, de l’image de marque des banques, …Souvent, cette recherche orientera le consommateur envers la banque la plus proche dans sa mémoire vers laquelle il dégage une sympathie spéciale, et il évitera les banques à scandales financiers ou beaucoup trop prestigieuses ou encore dont l’avenir est incertain à son point de vue. Pour nous familiariser avec ce phénomène, nous pouvons donner l’exemple d’un particulier qui désire ouvrir un compte, s’il est supporter du WAC1(*), il rejoindra la BCP et s’il suit l’actualité il évitera la WAFABANK qui est entrain de fusionner (disparaître) avec la BCM.

– La recherche externe : C’est une recherche préalable à l’achat, elle résulte d’un désir d’effectuer les meilleurs choix de consommation. Cette recherche est variable et conditionnée par la personnalité du consommateur, la nature du produit désiré, le coût de l’information, l’avantage procuré et le risque encouru. Le consommateur a tendance à vouloir profiter de l’expérience de son entourage voir même des spécialistes (des employés de banques). Le consommateur peut aller même dans une agence pour une collecte d’informations complémentaires et d’explications.

Après la recherche de l’information, le consommateur passe à une étape d’évaluation des solutions préalables à l’achat.

Le choix des produits et services à souscrire

Pour préciser le cadre général de définition des comportements des clients bancaires, surtout particuliers, il faut introduire les différentes dimensions tenant à l’acte d’achat ou aux multiples facettes du client bancaire.

Les dimensions de l’acte de l’achat.

Lorsque les intentions d’achat deviennent achat, pour les achats de services, apparaissent diverses formes d’achat :

L’achat totalement programmé, qui conduit à définir à l’avance deux composantes majeures de l’acte : le type de produit et le lieu d’achat, par exemple pour l’ouverture d’un type de compte défini dans une banque choisie.

Cours marketing Pyramide de Maslow (190.71 KB) (Cours DOC)