Cours économie monétaire les modes de financement de l’économie, tutoriel & guide de travaux pratiques en pdf.

Les modes de financement de l’économie

La sphère financière est un système complexe composé d’un ensemble de pratiques, d’institutions et de marchés permettant de concilier les préférences financières des agents économiques.

Le financement englobe toutes les procédures servant à financer des activités économiques. Le financement assure la mise à disposition des ressources financières nécessaires pour l’activité des agents économiques et l’allocation adéquate aux besoins.

Le financement peut être classé en financement interne et financement externe.

- Le financement interne signifie que l’agent va résoudre seul son problème de financement à l’aide de ses propres moyens sans émission d’actifs financiers. C’est l’autofinancement au sens large. Ces agents disposent d’une épargne qu’ils utilisent pour investir eux-mêmes.

- Le financement externe1 suppose une dissociation entre l’épargnant et l’investisseur. Il met en relation des agents à capacité de financement et des agents à besoin de financement. Les agents à capacité de financement disposent d’un solde positif entre les ressources et les emplois. Généralement, ce sont les ménages qui disposent d’une capacité et d’un excédent de financement. De nos jours, on considère aussi les investisseurs institutionnels, les assurances, Mutuelles, les SICAV et les caisses de retraite comme des agents à capacité de financement. A l’inverse, le besoin de financement représente un solde négatif entre les ressources et les emplois, ce qui nécessite la recherche de fonds. En effet, leur épargne est inférieure aux investissements qu’ils veulent réaliser. Le besoin et le manque de financement sont associés aux entreprises et à l’Etat.

On distingue la finance directe et la finance indirecte :

La finance directe

Le financement direct ou les techniques de distribution correspondent à une confrontation de l’ensemble de l’offre et de la demande de capitaux, des titres de créances, des obligations et des placements à long terme. Ainsi, l’apporteur de fonds est en relation directe avec l’emprunteur final grâce aux mécanismes de marché et à l’échange de titres. Ce qui signifie que les unités à déficit empruntent directement auprès des unités à excédent en leur vendant des titres de dettes primaires en contrepartie de la monnaie2.

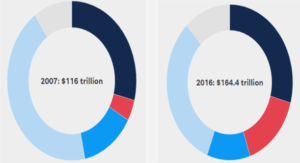

Les marchés financiers doivent éviter des crises financières qui causent une rupture profonde de leur fonctionnement. Ces crises, le résultat de l’intensification de l’anti-sélection et du risque moral, empêchent l’allocation des fonds aux projets productifs et entraînent une contraction de l’activité économique.

L’économie de marché financier est une économie où domine le financement externe Or, on considère aussi d’autres critères pour distinguer l’économie de marché financier de l’économie d’endettement : le critère de la modalité de fixation du taux d’intérêt et le critère du sens de causalité entre la base monétaire et la masse monétaire.

La finance indirecte

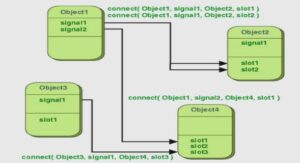

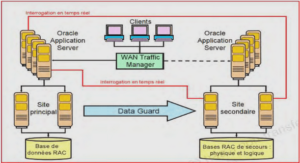

Le financement indirect ou les techniques d’intermédiation font appel à des institutions financières qui demandent des actifs financiers (primaires) aux prêteurs ultimes et fournissent des actifs indirects (secondaires) aux emprunteurs ultimes. Le rôle des intermédiaires financiers dans le financement de l’économie a été mis en évidence par Gurley et Shaw (1960).

L’intermédiation financière est l’interposition d’une institution financière entre un agent à capacité de financement et un agent à besoin de financement. Les intermédiaires collectent les fonds des agents à excédents et les intègrent dans leurs bilans et les prêtent aux différents agents à besoin de financement. Ils mobilisent ainsi l’épargne et la transforme en source de financement. Le profit de la banque traditionnelle provient de la différence entre d’une part les intérêts reçus des emprunteurs et d’autre part les intérêts payés aux prêteurs et les frais de gestion. L’intermédiation exige la confiance, la liquidité, et la solvabilité.

L’intermédiation implique une transformation des actifs et une prise du risque. La banque supporte des risques sur l’emprunteur final et s’adapte à ses besoins par une transformation des échéances (CT vers le LT) et génère la liquidité. Les fonds des épargnants se caractérisent par des petits montants, des risques faibles et une liquidité. Or, les financements demandés par les emprunteurs se caractérisent par de gros montants, des risques élevés et de longues échéances. Ainsi, la transformation permet d’accommoder les besoins des unités en surplus et celles en déficit.

Les intermédiaires jouent un rôle important dans le système financier puisqu’ils réduisent les coûts de transaction, améliorent le partage des risques et réduisent les problèmes liés à l’asymétrie d’information en l’occurrence les problèmes d’anti-sélection et le risque moral.

Par ailleurs, les fonctions assurées par les intermédiaires sont diverses : les fonctions de courtage (la mise en contact entre unités en surplus et unités en déficit sans que l’institution financière prenne elle-même position), les services de paiement,…

L’économie d’endettement « overdraft economy« selon J. Hicks est une économie où domine le financement externe indirecte.

Gurley et Shaw ont distingué les intermédiaires financiers monétaires et les intermédiaires financiers non monétaires. Les IFM peuvent créer la monnaie en monétisant le titre que lui cède l’emprunteur, dans ce cas, on parle de financement monétaire. Toutefois, les IFNM créent d’autres formes d’actifs indirects non monétaires. Elles empruntent les ressources qu’elles reprêtent.

Il est important de remarquer que, de nos jours, la distinction entre les placements directs et intermédiés n’est pas évidente. En effet, suite aux mutations financières des années 80, la marchéisation, l’institutionnalisation des marchés et leur globalisation ont engendré de fortes relations entre les intermédiaires-marchés. Les banques et les institutions financières aident les marchés à fonctionner et permettent aux petits investisseurs et aux petits emprunteurs de bénéficier des marchés financiers et ce faisant améliorer l’efficacité économique. Les banques sont devenues des intermédiaires importants entre les ménages ou les entreprises et les marchés en offrant un meilleur accès à l’information et gestion des risques. Les nouvelles recherches en intermédiation insistent sur les coûts de participation et la gestion des risques (Allen et Santomero, 1998, 2001). En principe, les deux modes de financement directs et indirects sont plus complémentaires que concurrents.

Les institutions financières

L’industrie financière est formée d’une multiplicité d’institutions financières. Les institutions financières se distinguent en banques, les institutions financières non bancaires, le Trésor public et la Banque Centrale.