Cours amortissements et techniques comptables approfondies, tutoriel règles d’évaluation des immobilisations en pdf.

Toutes entreprise doit réaliser à la clôture de chaque exercice deux séries de travaux au titre des immobilisations :

– Le recensement et l’évaluation de tous les biens enregistrés dans les comptes d’actifs immobilisés.

Ainsi, dans le respect du principe de permanence des méthodes, l’entreprise doit procéder à l’évaluation de son patrimoine à la valeur actuelle de chaque élément qui le compose.

– La détermination de la valeur à retenir de chacun de ces biens pour la présentation des comptes annuels, c’est-à dire la fixation de la valeur d’inventaire, ainsi, l’entreprise doit faire, pour chaque bien, une comparaison entre sa valeur comptable et sa valeur actuelle.

L’amortissement :

L’amortissement linéaire.

L’amortissement linéaire permet de repartir la valeur d’origine de l’immobilisation sur sa durée normale d’utilisation, c’est le mode d’amortissement le plus simple et le plus utilisé.

Lorsque l’acquisition est faite en cours d’exercice, la première annuité d’amortissement est calculée « prorata temporis », c’est-à-dire proportionnellement au nombre de mois écoulés entre la date de mise en service effective et la fin de l’exercice toutefois, lorsqu’il s’agit d’un bien qui se déprécie avec le temps, l’entreprise peut retenir la date d’acquisition ou d’achèvement de le l’immobilisation.

L’amortissement dégressif :

L’amortissement dégressif est entré en application le 01/01/94, il consiste à récupérer la valeur d’origine des immobilisations par la pratique de dotations plus élevées au départ et de plus en plus décroissantes.

L’amortissement dégressif est donc une pratique fiscale permettant de réduire le résultat fiscale ‘’imposable’’ de premiers exercices qui suivent l’acquisition de l’immobilisation en vue de minorer l’impôt exigible de ces exercices pour soulager la trésorerie.

L’entreprise doit considérer l’amortissement dégressif comme une partie dérogatoire, elle distingue alors la dotation constant jugée égale à la dépréciation de l’immobilisation qu’elle enregistre en charge d’exploitation et le supplément en tant qu’avantage fiscale à enregistrer en charge non courantes.

a) Lorsque la dotation aux amortissements constatés dépasse la dotation linéaire considérée comme celle qui traduit normalement la dépréciation de l’immobilisation, celle-ci est décomposée en deux parties :

ღ La dotation constante est inscrite au débit du compte 619* « DEA immobilisation concernée », en contrepartie, le compte 28*** « amortissement de l’immobilisation en question »

ღ La fraction supplémentaire à la fraction linéaire est débitée dans le compte 65941 « Dotations non courantes aux provisions réglementées aux amortissements dérogatoires », en contrepartie, du crédit du compte 1351 « provisions aux amortissements dérogatoires »

b) Lorsque la dotation constatée devient inférieure à la dotation constante, l’entreprise enregistre le montant total en débitant le compte concerné de dotation d’exploitation et en créditant le compte

d’amortissement d’immobilisation en question, la différence entre l’amortissement enregistré et la dotation linéaire est annulée de la provision réglementée cumulée au courant de la première phase de l’amortissement, en débitant le compte 1351 « provision pour amortissement dérogatoires » et en créditant le compte 7594 « reprises non courantes sur provisions réglementées »

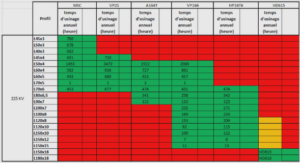

Le taux d’amortissement est déterminé en multipliant au taux linéaire les coefficients ci-après :

Durée d’amortissement coefficient

3ans – 4ans 1,5

5ans – 6ans 2

+ 6ans 3

Exercice d’application :

La société M a acquis un matériel de transport de marchandises de 01/01/2005 au montant 800 000 DH, ce matériel a fait l’objet d’un amortissement dégressif, durée est 5 ans.

TVA :

1) Présenter le plan d’amortissement de cette immobilisation

2) Passer les écritures nécessaires

……..

Cours amortissements et techniques comptables (7.36 MB) (Cours PDF)