Comment lutter efficacement contre la fraude à l’assurance

Les principaux enseignements de l’étude Accenture

La fraude est un véritable phénomène de société puisqu’elle affecte tous les secteurs de l’économie dont celui de l’assurance. Malgré un nombre de fraudes détectées en forte croissance chaque année et des enjeux financiers considérables, il n’existe pas de définition légale de la fraude à l’assurance en France. Les praticiens la caractérisent toutefois comme un « acte volontaire permettant de tirer un profit illégitime d’un contrat d’assurance ».

Cet acte peut concerner aussi bien le contrat d’assurance que le sinistre faisant l’objet des garanties souscrites. Ainsi, les praticiens parlent de fraude à la souscription lorsque l’acte est relatif à la déclaration du risque. La fraude à l’indemnisation est quant à elle commise au moment du sinistre et prend alors généralement la forme de fausses déclarations souvent accompagnées de manœuvres frauduleuses (provocation délibérée du sinistre par exemple).

L’étude menée par Accenture fin 2010 souligne les principaux enseignements qui conduisent à une augmentation des comportements frauduleux :

• Une qualité de service dégradée encourage la fraude : 55% des participants à l’enquête indiquent que la fraude augmente dès lors que le service apporté au client se dégrade. • Le ralentissement économique constaté en Europe : la crise a augmenté le nombre de déclarations de sinistres de l’ordre de 20% entre 2003 et 2010 et conséquemment le taux de fraude. • Le sentiment de ne pas frauder : 68% des personnes répondant à l’enquête considèrent que les fraudeurs pensent « s’en tirer » dans un contexte de besoin d’argent ponctuel ou parce qu’ils considèrent payer trop cher leur prime. • Les différentes attitudes des clients vis-à-vis de la fraude : 56% des participants à l’enquête indiquent que les clients souhaitent que leur compagnie d’assurance prenne des mesures renforcées de lutte contre la fraude.

Par ailleurs, la détection de la fraude est rendue plus ardue car les fraudeurs savent désormais s’adapter. La fraude n’est plus un phénomène statique, les tendances changent au cours du temps (au rythme des cycles saisonniers et économiques) et de nouveaux types de fraudes inconnues auparavant émergent particulièrement dans le domaine de la fraude organisée.

La fraude lors du sinistre est le cas le plus répandu qu’il s’agisse de fraude délibérée, opportuniste ou organisée, l’objectif pour le fraudeur étant de percevoir une indemnité indue. Les situations suivantes sont les plus courantes : Mise en scène de faux sinistres (les faux accidents de stationnement par exemple), réalisation volontaire d’un sinistre (vols, incendies), surévaluation des dommages subis, fausse déclaration ou encore collusion.

Aucune ligne métier au sein même de l’assurance n’est donc épargnée et les conséquences dépassent les considérations d’ordre financier ou pénal. En effet, la fraude détruit non seulement la notion de mutualisation en assurance en provoquant des hausses de tarifs sur les produits (ce qui au final revient à faire payer les assurés honnêtes pour les fraudeurs) mais elle a également des répercussions sur la réputation de la compagnie d’assurance.

Optimiser la détection de la lutte contre la fraude à l’assurance en utilisant une approche combinatoire

En se basant sur les résultats de cette enquête, Accenture a mené un ensemble de projets qui permettent de confirmer la faisabilité d’obtention de gains très significatifs pouvant représenter des économies de l’ordre de 1% à 3% des indemnités en mettant en œuvre une approche combinatoire qui présente le double-objectif suivant :

• Fournir un meilleur service au niveau des procédures et du traitement des sinistres, afin d’obtenir un retour positif des clients qui permettra de les fidéliser et de dissuader la fraude individuelle ; • Utiliser des outils avancés d’analyse afin de se concentrer davantage sur la détection et la lutte contre la fraude. Accenture a identifié et industrialisé les stratégies clés que les compagnies d’assurance peuvent adopter afin de mieux détecter les cas de fraudes multiples (des cas simples aux plus complexes et plus organisés). Cela comprend les points suivants :

Règles métier pour la détection des anomalies

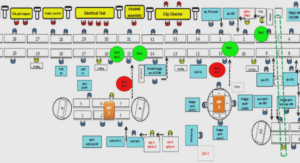

Adopter des règles métier qui permettent de mettre en évidence des irrégularités au niveau des traitements de sinistres ; Comparer les sinistres en fonction des différents types de fraude (fraude individuelle ou fraude organisée) ; Déterminer s’il faut remonter les anomalies pour investigation par le personnel en charge, et si oui, à quel moment. Des outils d’analyse sophistiqués existent afin de détecter ce type d’anomalies, tout en permettant aux assureurs d’économiser de l’argent, du temps et des efforts.

Modélisation prédictive

Utiliser des méthodes d’analyse prédictive afin d’étudier l’historique des traitements de sinistres frauduleux et identifier des facteurs de prévention de la fraude. L’objectif est de détecter les fraudes potentielles le plus en amont possible dans le processus de traitement des sinistres afin de réduire le versement d’indemnités aux fraudeurs. Bien que ceci ne soit pas une nouvelle notion dans le contexte de la prévention de la fraude, la nouveauté se matérialise par la combinaison avec d’autres outils d’analyse dans le cadre d’une approche globale unique.

Analyse des relations sur les réseaux sociaux

L’analyse des relations sur les réseaux sociaux permet d’aider les cellules spécialisées en investigation, dans la détection des fraudes à l’assurance organisées. Une nouvelle technologie est disponible dans ce domaine et aide les investigateurs à aller plus loin en faisant le lien entre les différentes parties prenantes. Elle permet d’identifier l’ampleur des relations existantes entre les parties et d’utiliser cette information pour définir des indicateurs précis du risque de fraude.

« Boucler la boucle » et intervenir

L’aspect le plus changeant dans les stratégies de détection de la fraude est la capacité d’exécuter divers outils d’analyse ensemble, ainsi que la capacité de les exécuter durant le processus de traitement des sinistres. Il est efficace d’intégrer un indicateur global de fraude dans le processus de traitement des sinistres. Un risque avéré doit mener vers un traitement spécifique par une équipe formée, capable d’investiguer et de gérer les interactions avec l’assuré.