PRESENTATION DE L’AGEPMF

Ce chapitre donne un aperçu général sur l’historique, missions et fonctionnement générale de l’Agence d’Exécution du projet microfinance.

L’agence d’exécution du PROJET MICROFINANCE

Avant d’aborder la présentation proprement de l’AGEPMF, il serait intéressant de retracer l’histoire du « PROJET MICROFINANCE ».

Historique du PROJET MICROFINANCE

Le PROJET MICROFINANCE a été initié par l’Etat Malgache en 1999 et financé par la Banque Mondiale pour un montant global de 16 millions USD, lequel a été initialement prévu pour une période de 15 ans comportant trois phase de 5 ans chacun. Ce projet comporte deux agences d’exécution à savoir l’AGEPMF (Agence d’Exécution du Projet Microfinance et la Banque Centrale de Madagascar à travers la CSBF (Commission de Supervision Bancaire et Financière). L’exécution proprement dite du PROJET MICROFINANCE a été confié l’AGEPMF, laquelle assure principalement la gestion des fondsalloués par la Banque Mondiale.

A la fin de la première phase en 2004, le projet a pu bénéficier de deux extensions chacune lui permettant chacune de continuer les actions jusqu’en fin 2006. En 2007, l’AGEMPF a obtenu un crédit additionnel de 5 millions de dollar alloué par Banque Mondiale, pour permettre au projet de continuer son programme jusqu’en juin 2009.

La CSBF quant à elle, se charge de l’aspect juridique et réglementaire et également du contrôle des institutions de microfinance.

Missions de l’AGEMPF

L’AGEPMF, en tant que Bailleurs de Fonds a pour principale mission la promotion du secteur de la microfinance à Madagascar à travers différentes interventions à savoir l’amélioration du cadre réglementaire et juridique de la microfinance à Madagascar, appuis techniques et financières des institutions de microfinance, le renforcement de capacités des IMF par la mise en place d’un système de formation pour les techniciens et élus et la réalisation des travaux d’audits et études stratégiques en vue de favoriser la professionnalisation du secteur.

CADRAGE DU SECTEUR DE LA MICROFINANCE

Le chapitre présent sera axé sur une considération générale de la microfinance à Madagascar où nous essayerons successivement de donner quelques définitions de base de la microfinance, de présenter l’histoire de la microfinance malgache, de voir la stratégie gouvernementale pour ce secteur et aussi de donner la classification des IMF suivant la réglementation en vigueur.

Quelques définitions en matière de microfinance

Dans cette section nous allons répondre aux (03) questions suivantes : Qu’est-ce que la Microfinance ? Qu’est-ce qu’une Institution de Microfinance ? En quoi consiste un service de microcrédit ?

La Microfinance

Suivant la loi 2005-016 du 29 septembre – art 3. « Est définie comme activité de microfinance, l’offre à titre habituel de services financiers de proximité à des personnes physiques ou morales n’ayant généralement pas accèsau système bancaire traditionnel. Ce sont des services d’épargne et de crédit qui sont nécessaires pour promouvoir ou soutenir des activités génératrices de revenus permettant à cette catégorie de population d’améliorer son niveau de vie, d’atteindre une meilleure intégration sociale et d’accéder à un développement humain durable. »

Une institution de microfinance

« Une institution de microfinance est une organisation qui offre des services financiers de proximité à des personnes à revenus modestes qui n’ont pas ou qui ont difficilement accès au secteur financier formel. »

(Définition de DID)

Le terme institution de microfinance renvoie aujourd’hui à une grande variété d’organisations, diverses par leur taille, leur degré de structuration et leur statut juridique (par exemple, organisations non gouvernementales [ONG], mutuelles/coopératives d’épargne et de crédit, associations, sociétés anonymes, banques, établissements financiers, etc.).

Le microcrédit

Le microcrédit est l’un des services financiers offerts par les institutions de microfinance. Il consiste, entre autres, à l’attribution de prêts généralement peu élevés à des microentrepreneurs, des artisans ou des travailleurs autonomes à faible revenu, lesquels n’ont pas accès aux institutions financières traditionnelles fautes de pouvoir remplir les conditions exigées par ces institutions.

Historique de la Microfinance

Généralement, l’évolution de l’histoire de la microfinance à Madagascar est marquée par trois (03) périodes distinctes : la période d’avant 90, l’après 90 et l’heure actuelle.

Microfinance dans le contexte Malgache

Avant l’année mille neuf cent quatre vingt-dix, le secteur financier malgache était largement public et composé seulement par des banques sectorielles. Durant cette période aucune Institution de MicroFinance n’existait encore, sauf la BTM qui a proposé des offres de microcrédit à ses clients. Malheureusement, les services financiers n’étaient pas accessibles qu’à des familles privilégiés vivant dans les grandes villes.

A partir des années 1990, dans le cadre des programmes d’ajustement structurel, sous l’impulsion de la Banque Mondiale et le FMI pour une libéralisation de l’économie malgache, les banques nationales comme la BTM, la BNI, la BFV ont été rachetées par des groupes internationaux comme Banque Of Africa, Le Crédit Lyonnais, la Société Générale.

Pour la première fois, la « microfinance » est apparue à Madagascar vers le début des années quatre vingt-dix pendant la deuxième République. Cette nouvelle branche d’activité financière spécialement destinée aux personnes à faible revenu a été propulsée par les défaillances du système bancaire et la forte demande de crédit dans les zones rurales et ce dans la mesure où moins de 1% des familles malgaches avaient accès au service bancaireavant les années 90.

La SNMF

La Stratégie Nationale de la MicroFinance (SNMF) est le document stratégique de référence en matière de microfinance, initialement élaborée en août 2003. Elle a été élaborée suivant une approche participative des acteurs de l’époque après un diagnostic et étude des états des lieux du secteur de la microfinance et enfin approuvée par le Gouvernement en juin 2004.

En 2007, une deuxième version réactualisée pour la période 2008-2012 a été récemment éditée et attend la validation du gouvernement après finalisation du son budget de mise œuvre.

La SNMF 2008-2012 a pour vision de : « Disposer d’un secteur de microfinance professionnel, viable et pérenne, intégré au secteur financier malagasy, offrant des produits et services financiers diversifiés et innovants à la population rurale et urbaine, tout en assurant une couverture satisfaisante de la demandesur l’ensemble du territoire, et opérant dans un cadre légal, réglementaire, fiscal, et institutionnel adapté et favorable ».

En vue d’accomplir cette vision, la SNMF s’est proposée d’atteindre comme objectif principal de : favoriser l’accès à des services de microfinance diversifiés tant au niveau de l’offre de produits qu’au niveau des types d’institutions, grâce à des institutions viables, intégrées dans le secteur financier pour une majorité de ménages à faible revenu et de micro entrepreneurs sur l’ensemble du territoire malagasy d’ici 2012.(SNMF)

En vue de l’atteinte de cet objectif général, la SNMF prévoit d’articuler ses actions autour de trois (03) axes stratégiques dont chacun se découpe en plusieurs objectifs spécifiques qui à leurs tours sont déclinés en action.

Axe Stratégique N° 1

« Amélioration du cadre économique légal et règlementaire pour un développement harmonieux du secteur de la microfinance »

Axe stratégique N°2

« Offre viable et pérenne de produits et services adaptés, innovants, diversifiés et en augmentation dans les zones non couvertes et dans celles faiblement couvertes par des IMF professionnelles »

Axe stratégique N°3

« Organisation du cadre institutionnel de manière àpermettre une bonne structuration du secteur et une conduite efficiente du secteur »

Les Institutions de Microfinance

Généralement, la réglementation en vigueur prévoit deux types d’Institutions de microfinance : les Institutions de Microfinance Mutualistes (IFM) ou les Mutuelles d’Epargne et de crédit (MEC), et les non Mutualistes. Avant de voir la classification de ces deux institutions, il serait utile d’élucider les distinctions entre une Mutuelle d’Epargne et Créditet de la Banque commerciale.

Distinctions entre une MEC et Banque commerciale

Même si une Banque purement commercialement pourrait aussi intégrer un service de microcrédit dans son activité et que les IMF offrent un produit du même type, leur base de fondement depuis leur création, leur principe de gouvernance, ainsi que leurs champs d’opérations présentent quelques différences particulières.

Une MEC conduite sur un principe de coopération et solidarité entre les membres alors que la Banque cherche avant tout de fructifier le capital de ses actionnaires.

Il est à remarquer les MEC ne peuvent pas participer au financement du commerce internationale ou faire des opérations libellées enmonnaie étrangère. Par ailleurs, pour les Mutuelles, ses services sont seulement limités aux membres tandis que la banque est largement pour le public.

Au niveau de l’administration, une MEC est dirigée par les membres eux même, qui sont à la fois clients et propriétaires de l’institution. Pour la Banque, une distinction est faite au niveau de la représentation des membres du CA du conseil d’administration qui est composé par les actionnaires majoritaires détenant les plus de capitaux.

LES INSTITUTIONS FINANCIERES MUTUALISTES

Ce chapitre a pour objet d’exposer le système Mutualiste et de le comparer par rapport au système non mutualiste.

Définition

Une IFM ou Mutuelle d’Epargne et de Crédit (MEC), est une association à but non lucratif, créée par un groupement de personnes qui se sont engagées de mettre en commun des ressources individuelles. Et ceci, afin de répondre au besoin de chaque membre. De ce fait, les membres sont à la fois considérés comme propriétaire et bénéficiaire du programme.

En effet, le principe du Mutualisme est basé sur la coopération, la solidarité et l’entraide mutuelle entre ses membres. L’adhésion est libre à toute personne moyennant le paiement du droit d’adhésion ; une condition préalable pour pouvoir bénéficier des services offerts. Cette définition nous permettra de voir dans la section suivante les distinctions entre les IMF Mutualistes et les non mutualistes.

Distinctions entre une IMF mutualiste et non mutualiste

Bien que ces deux catégories d’IMF sont vouées à offrir des services financiers aux ménages longtemps exclus du secteur bancaire, il existe des différences quant au niveau de leur principe de fonctionnement. : Etats financiers

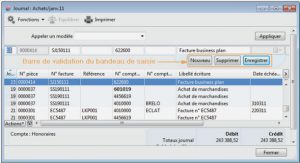

Les états financiers constituent les outils essentiels pour pourvoir procéder à une analyse financière approfondie d’une institution donnée. Auminimum, l’analyste financier doit avoir en possession un bilan, un compte de résultatet un tableau de flux de trésorerie d’un exercice pour le calcul des différents ratios.

Bilan

Le bilan est la synthèse de la situation financière d’une institution à une date donnée. Il présente les ressources économiques d’une organisation et les emplois correspondant à ces ressources. (cf. Annexe1)

Compte d’exploitation

Le compte d’exploitation ou compte de résultat est également appelé état des recettes et des dépenses, ou encore compte de profit et pertes.Il s’agit d’un flux qui résume toute l’activité financière durant une période de temps donnée, en général un mois, un trimestre ou une année. (cf. Annexe 2)

Tableau des flux de trésorerie

Un tableau des flux de trésorerie présente les entrées et les sorties de trésoreries et d’équivalent de trésoreries intervenues pendant l’exercice selon leur origine.

Il explique comment une organisation se procure des fonds (ressources) et comment elle utilise ces fonds (emplois) sur une période. (cf. Annexe 3).

Les Ratio financiers des institutions de microfinance

Dans cette section, nous avons recensé quatre différents ratios financiers, regroupé en quatre (04) grands groupes respectifs, qui constituent un outil d’évaluation les plus utilisés dans l’industrie de la microfinance. Notons que ces ratios ont été compilés à partir de différents ouvrages traitant l’analyse financière des IMF.

1ER GROUPE : RATIOS SUR LA QUALITE DE PORTEFEUILLE

La source de risque la plus importante pour une institution financière réside dans son portefeuille. Généralement trois (03) ratios pourraient être utilisés pour faire une évaluation de la qualité du portefeuille : ratio du portefeuille à risque, ratio d’abandon de créance et le ratio de couverture du risque.

ANALYSE DE LA SITUATION EXISTANTE

Cette partie sera subdivisée en trois (03) grands chapitres. D’abord, nous allons faire une identification des points forts et des points à améliorer, et enfin nous entamerons l’analyse environnementale.

LES POINTS FORTS DU SYSTEME MUTUALISTE

Le long de ce chapitre nous allons essayer d’identifier les points forts des réseaux des mutualistes à Madagascar.

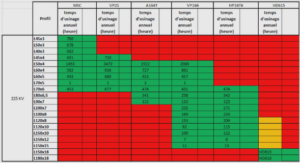

Activité de la microfinance à Madagascar

Ces dernières années ont été marquées par une évolution remarquable de l’activité générale de la microfinance à Madagascar tant sur la couverture nationale que sur le volume des activités réalisées.

Table des matières

Remerciements

Liste des abréviations et acronymes

Liste des tableaux et figures

Introduction générale

PREMIERE PARTIE : CONSIDERATION GENERALE

Chapitre 1 : Présentation de l’AGEPMF

Chapitre 2 : Cadrage du secteur de la microfinance

Chapitre 3 : Les Institutions Financières Mutualistes

Chapitre 4 : Notion d’analyse financière

DEUXIEME PARTIE : ANALYSE DE LA SITUATION EXISTANTE

Chapitre 1 : Les points forts du système mutualiste

Chapitre 2 : Identification des points à améliorer

Chapitre 3 : Analyse environnementale

TROISIEME PARTIE : PROPOSITIONS DE SOLUTIONS

Chapitre 1 : Résolution des problèmes de Gouvernance

Chapitre 2 : Offre de services

Chapitre 3 : Résolution des problèmes liés à la Gestion de portefeuille

Chapitre 4 : Recommandations générales et résultats attendus