Il y a bien longtemps, depuis la plus haute Antiquité, avant même la création de la monnaie, certaines opérations financières coutumières des banques ont pu être relevées. Néanmoins, l’histoire de la banque suit les grandes étapes de l’histoire de la monnaie. Si les premières banques ont vu le jour en Italie et en Allemagne suite à l’évolution économique, politique et commerciale du XVIIIème siècle ; le mot banque n’apparaît en langue française qu’au milieu du XVIème siècle. Depuis, et avec la révolution industrielle ainsi que le développement du commerce tant à l’échelle nationale qu’internationale, on constate une expansion considérable des banques. Malgré cela, les banques ont vécu une histoire difficile surtout dans la première moitié du XXème siècle caractérisée par la crise bancaire de 1907, les deux guerres mondiales ainsi que la crise de 1929. Ainsi, la généralisation des banques n’arrivait plus à assurer la garantie de la stabilisation financière d’où la privatisation des banques. L’avènement de la mondialisation, le développement des relations au niveau de l’espace économique mondiale justifient ce relâchement des emprises des Etats sur les banques. Et c’est ainsi que naissent plusieurs types de banques en fonction des activités qu’elles entreprennent dont l’ensemble de celles appartenant à une zone monétaire est appelé « système bancaire ».

CONNAISSANCE SUR LE SYSTÈME

Historique

Au début, seules des banques françaises constituaient le système bancaire à Madagascar et ce jusqu’en 1975. Suite à la révolution socialiste, les banques, faisant parties du secteur productif ont été nationalisées par l’Etat malgache. Par conséquent, trois banques ont vu le jour à savoir la BTM qui est une banque spécialisée dans l’agriculture, la BNI qui est dédiée au développement de l’industrie et la BFV qui est une banque pour le développement du commerce. Quelques années plus tard, précisément au début des années 90, la grande île commençait à nouer des relations avec les deux institutions de Bretton Woods que sont le FMI et la Banque Mondiale. Le soutien par ces institutions n’était pas gratuit, des conditionnalités ont été imposées. Afin de bénéficier l’appui de ces bailleurs de fonds, l’Etat malgache devait obligatoirement adopter une politique d’ajustement structurelle à laquelle fait partie la privatisation des banques et des sociétés commerciales. Par ailleurs, pour mener une politique d’investissement à outrance et pour financer les projets attendus utiles, l’Etat se servait de ces banques sans avoir effectué une analyse approfondie des risques. En effet, les créances s’accumulaient dans les banques dont la plupart étaient qualifiée de très risquées.

Le secteur bancaire malgache commençait à s’ouvrir avec l’extérieur vers la fin des années 80 avec la création d’une nouvelle banque privée après son agrément par l’Etat malgache. Il s’agit de la Banque Malgache de l’Océan Indien ou BMOI, filiale de la Banque Nationale de Paris (BNP). C’est à partir de ce moment que l’Etat s’écartait peu à peu dans la gestion des banques en commençant par la cession des 51% de sa participation au sein de la BNI au profit du Crédit Lyonnais. L’ouverture du système bancaire continuait avec l’agrément de trois autres banques : l’Union Commercial Bank ou UCB, Madagascar Express Bank and Trust et Madagascar International Development Bank qui est une banque off-shore. Parmi ces trois dernières banques, seule l’UCB devenue Mauritius Central Bank ou MCB continue à opérer dans l’activité.

Evolution du secteur bancaire

Profitant de cette libéralisation du secteur bancaire malgache, cinq nouvelles banques privées ont été crées ; si quatre d’entre elles ont vu le jour dans les années 90, la dernière est mise en place en 2007. Le développement des relations, surtout économiques, entre Madagascar et l’île Maurice a permis l’implantation de deux banques mauriciennes à Madagascar : l’UCB ou Union Central Bank en 1991 et la SBM qui est une filiale de la State Bank of Mauritius en 1998. L’arrivée de sociétés mauriciennes œuvrant dans le secteur textile a justifiée la création de ces banques. Après deux ans d’activité, la banque UCB a été remplacée par la banque The Mauritius Commercial Bank (Madagascar) SA.

Contraints par la domination des capitaux étrangers dans les banques commerciales à Madagascar, des opérateurs économiques malgaches ont crée une banque pour leur solidarité qu’ils ont dénommé : Banque de Solidarité Malgache ou BSM. En septembre 2002, la SBM a été remplacée par la Compagnie Malgache de Banque (CMB), première banque faisant appel à des capitaux locaux. Par la suite, la CMB a rencontré un problème financier qui a rendu indispensable sa recapitalisation. En réponse à cette insuffisance de trésorerie et favorisé par le développement des relations commerciales entre Madagascar et la Chine, un investisseur Hongkongais a apporté les fonds nécessaires. En octobre 2005, la CMB a changé de dénomination, elle est devenue la Banque Internationale Chine Madagascar dont l’actionnaire majoritaire est le Gahood Holding Company.

Une autre banque privée à capitaux malgaches dénommée INVESTCO a été crée vers la fin des années 90. La banque INVESTCO est mise en place dans le but d’exercer une activité de banque d’affaires ayant comme activités principales la gestion de fortune et le corporate finance. Le non-respect des normes prudentielles par cette banque ne lui a pas permis de continuer ses activités. Son fonctionnement a été suspendu par la Commission de Supervision Bancaire et Financière en 2001 et a entrainé la faillite d’importantes sociétés œuvrant dans l’exportation de riz dans l’Alaotra. Jusqu’à présent, l’AccèsBanque Madagascar est la dernière banque implantée dans la grande île. Crée en 2007, AccèsBanque Madagascar est la première banque commerciale spécialisée en microfinance à Madagascar et agrée comme banque territoriale par la CSBF. Son capital est détenu par des actionnaires internationaux. Malgré la tentative de créer des banques à capitaux d’origine locale, cela a toujours été vouée à l’échec. Par conséquent, les huit banques commerciales existantes à Madagascar sont détenues par des capitaux étrangers.

Le contrôle des activités bancaires

Relatif à l’article 44 de la loi n°95-030, la fonction de contrôle des activités bancaires, au nom de la Commission de Supervision Bancaire et Financière, est assurée par son Secrétariat Général. Deux contrôles principaux constituent le contrôle par le Secrétariat Général de la CSBF à savoir le contrôle sur pièces et le contrôle sur place des établissements de crédit.

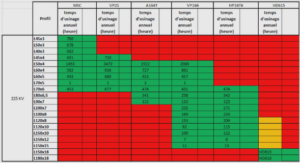

En ce qui concerne le contrôle sur pièces, il est appliqué aux établissements de crédits agrées en activités bancaires et se base sur des documents déclaratifs périodiques. Il s’agit non seulement de contrôler et de valider les états périodiques mais encore de vérifier le respect des normes prudentielles et de gestion. A chaque fin de trimestre, une notation des banques est poursuivie sur la base de l’évaluation de leur situation sur cinq facteurs de risque que sont les ratios prudentiels, la rentabilité, la qualité des crédits, de la gestion et de l’actionnariat .

Introduction |