Le comportement des individus selon la théorie du taux d’intérêt

La structure par terme du taux d’intérêt

Dans le domaine de la structure des taux d’intérêt, les théories traditionnelles ont été construites sur la base de résultats obtenus en univers certain. Ci-après sont les hypothèses de base du modèle, son principe de fonctionnement, le système d’équations exprimant directement la proposition centrale de la théorie des taux en univers certain.

Les titres échangés sont des obligations sans coupon, remboursées in fine, sur1, 2, . . . ,N périodes. Ces titres ne se différencient que par leur durée de vie respective et leur taux de rendement.

Les flux financiers générés par ces obligations sont assez simples : une obligation de maturité n en t (on dira aussi d’échéance t+ n) procure à son détenteur une unité monétaire en t + n. Le taux de rendement à l’instant t d’un titre de maturité n, noté Rt (n) , représente le taux d’intérêt à n périodes en t.Le terme Rt (n)est défini comme le taux d’actualisation qui permet d’égaliser la valeur actuelle du flux financier généré (une unité en t + n) au cours du titre, noté Pt (n).

Les réalités économiques du taux d’intérêt

En réalité, la théorie du taux d’intérêt originaire ou pure se distingue sur de nombreux points de la théorie mathématique de l’intérêt. L’intérêt n’est pas une fonction de la quantité de capital ou du revenu disponible. L’intérêt n’est pas lié à la productivité du capital. L’intérêt existe dés que l’homme consomme un bien.

Cette manière de définir l’intérêt ne lie pas, tout d’abord, l’épargne et le revenu.

L’intérêt pur n’est pas lié au revenu. Ce n’est pas parce que l’homme a un revenu élevé qu’il préfèrera le futur. Rien ne permet de poser une telle relation de nécessité entre consommation présente et consommation future. Rien ne permet donc de penser que l’augmentation des revenus s’accompagnera d’une augmentation de l’épargne comme le soutient pourtant la loi psychologique de la consommation de l’Ecole keynésienne. Rien ne permet, par ailleurs, d’affirmer que toute augmentation de la production suscite une augmentation de l’épargne et une baisse du taux d’intérêt d’équilibre. Le taux d’intérêt monétaire n’est pas un taux d’intérêt d’équilibre, parce qu’il ne reflète pas parfaitement le taux d’intérêt originaire. Le taux d’épargne n’est pas une fonction croissante du revenu. Il n’existe aucune nécessité. « Les paysans français, bien que pour la plupart des gens de revenu et de fortune modeste, étaient au XIXème siècle largement réputés pour leurs habitudes de parcimonie, alors que les riches membres de l’aristocratie et les héritiers d’immenses fortunes amassées dans le commerce et l’industrie n’étaient pas moins renommés pour leur prodigalité ».

Le taux d’intérêt n’est pas non plus fonction de la quantité de capital. L’intérêt n’est pas lié, pour cette raison, à la productivité du capital et ne commande pas le temps de production. Une baisse du taux d’intérêt ne signifie pas une réduction du détour de production et ne modifie pas les techniques de production puisqu’il n’est pas le prix du capital. Le niveau de l’intérêt dépend uniquement des préférences pour le temps des individus. La pure préférence pour le temps dépend plutôt du niveau de satisfaction atteint par les individus dans le présent. Si un individu est satisfait dans le présent, il accordera peut-être plus d’intérêt à sa satisfaction dans le futur. Ludwig Von Mises rend hommage à Eugen Böhm-Bawerk, mais critique sa position. « Böhm-Bawerk a démasqué une fois pour toutes les erreurs des explications naïvement productivistes de l’intérêt, c’est -à-dire l’idée que l’intérêt est l’expression de la productivité physique de facteurs de production.

Toutefois, Böhm-Bawerk a lui-même fondé sa propre théorie dans une certaine mesure, sur un point de vue productiviste. En se référant, dans son explication, à la supériorité technologique des procédés de production indirects, absorbant beaucoup de temps, il évite le simplisme naïf des impasses productivistes. Mais en fait, il retourne à un angle productiviste » . Mises note aussi qu’Hayek a fait cette erreur (note 2, p.554 de l’édition française). « Les gens n’épargnent ni n’accumulent du capital parce qu’il y a l’intérêt. L’intérêt n’est ni ce qui pousse à épargner, ni la rémunération ou la récompense attribuée pour s’être abstenu de consommer tout de suite. C’est le rapport de l’évaluation comparée des biens présents aux biens futurs ».

Le volume de l’épargne est un effet des préférences temporelles et non une cause.

Plus les individus sont abstinents, plus le montant des biens épargnés est important.

La quantité d’épargne monétaire croît donc avec le taux d’intérêt originaire, mais le taux d’intérêt originaire ne décroît pas avec la quantité d’épargne en monnaie. La préférence temporelle est une variable subjective qui n’obéit à aucune forme de déterminis te. Elle est foncièrement hétérogène parce qu’elle dépend des facteurs qui constituent l’individualité de l’homme qui agit. Le taux d’intérêt originaire ne dépend donc pas du montant de l’épargne disponible ou des investissements. Il n’égalise pas l’offre et la demande de capital. Il existe, dans ces conditions, autant de taux d’intérêt originaire qu’il y ad’individu.

Définition de la Banque et ses objectifs

Une banque est une société financière qui gère les dépôts et collecte l’épargne des clients, accorde des prêts et offre des services financiers.Elle effectue cette activité en général grâce à un réseau d’agences. Elle utilise de plus en plus d’autres canaux de distribution : opérations par internet, accords avec les commerçants pour le crédit à la consommation et le paiement par carte, guichets automatiques dans des lieux publics, publipostage, centres d’appel. Les banques commerciales font partie des établissements de crédit.Cet établissement financier doit posséder une licence pour pouvoir exercer, laquelle est délivrée par un État et validée par des institutions spécifiques.Par extension, la « banque » est le secteur économique qui regroupe les activités de conception, de production et de commercialisation des services offerts par une banque.

L’activité d’intermédiation bancaire et la transformation

« Les établissements de crédit sont investis de fonctions macroéconomiques essentielles, contribuer au financement de l’économie – ils disposent, à cet égard, d’un pouvoir de création monétaire – et assurer le fonctionnement du système des paiements.

Or, ce sont des entreprises dont la structure financière apparaîtdoublement particulière.

D’une part, leur passif est essentiellement constitué de dettes envers les tiers, les dépôts de la clientèle, les emprunts interbancaires ou encore les dettes représentées par un titre. De l’autre,leur patrimoine représente un ensemble de risques : des risques de perte, notamment les risques de crédit et de prix associés aux activités d’intermédiation et aux opérations de marché, et un risque général d’illiquidité, lequel résulte de la transformation d’échéances généralement opérée par les banques ».

Cet extrait situe la banque dans son rôle principal à l’égard de l’économie tout entière (aspectmacroéconomique) et sans doute son rôle le plus original : le financement intermédié de l’économie.

La transformation des informations, des échéances et des risques

Le financement met en évidence une double particularité de l’intermédiation bancaire.

D’une part, en matière de risque de non-remboursement pris sur la tête de l’emprunteur : la banque sesubstitue au client apporteur de ressources (déposant ou investisseur ayant souscrit un titre émis par labanque). Elle évite à ce dernier de chercher par lui-même le meilleur emprunteur possible : économie detemps et d’argent. Cette idée est connue sous l’appellation d’asymétrie d’information, entre le déposant etl’emprunteur, et la banque a pour fonction de palier cette asymétrie en se plaçant entre eux. Le mêmeraisonnement vaut pour l’emprunteur ; la banque le dispense de chercher le meilleur prêteur. Ainsi la banquetransforme l’information, et par là, elle réduit le coût de l’opération pour les deux clients qui s’ignorent,l’un étant sur la partie dépôts du marché et l’autre sur la partie crédit.

D’autre part, en matière d’échéances, la banque se substitue au client apporteur de ressources (déposantou investisseur ayant souscrit un titre émis par la banque). Elle évite pour ce dernier de chercher par lui-mêmel’emprunteur dont la durée de l’emprunt coïncide avec la durée de son dépôt ou de son titre de créance, etvice versa. On retrouve l’asymétrie d’information et sa conséquence, la banque palliant cette asymétrie ense plaçant entre les deux clients, sur le marché des dépôts-crédits. « Ainsi, c’est l’imperfection des marchés qui explique la raison d’être des intermédiaires financiers et laspécificité de l’un d’eux, la banque qui, dans la nouvelle théorie de l’intermédiation financière, réduit lescoûts et l’incertitude en transformant de l’information et des risques en liquidité »

Certains sites Internet (Empruntis.com…) présentent la forme la plus aboutie de solution au concept d’asymétrie.

Les autres spécificités liées aux services bancaires

Du fait de la particularité des produits et services

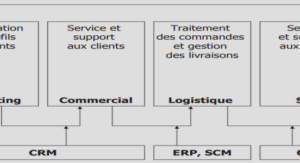

Le fonctionnement des processus bancaires

Les banques manipulent constamment des valeurs, mais il faut être conscient que celles-ci sont en majorité, sous forme scripturale donc immatérielle (au-delà de l’écriture représentant une valeur convenue). C’est ce qui fait le poids de la gestion des informations dans les entreprises bancaires et l’importance de la confiance, la « valeur » d’une information étant à l’aune de la crédibilité de son émetteur.

De ce fait, les banques sont avant tout des entreprises de traitement et de gestion d’informations. D’où l’importance de leurs infrastructures d’équipements qui sont essentiellement informatiques. Mais d’où, aussi, l’obsolescence rapide et, donc, le caractère éphémère de ces moyens techniques, dont la performance augmente et le prix décroît de façon exponentielle, en fonction des progrès de la technologie. Il n’en reste pas moins que le cœur de métier est installé dans l’élaboration et la distribution de services,ayant besoin de mobiliser des compétences humaines, internes ou externalisées.

Par exemple sur la lignedes produits financiers : au niveau de la recherche (analyse des émetteurs), de la réalisation (salles desmarchés, gestion de portefeuilles) de la relation avec leurs clients (table « clients »), pour des conceptions de solutions financières qui répondentà des besoins personnalisés.

Toutefois, le poids et le coût de main d’œuvre en milieu bancaire n’étaient pas inéluctables. La plupart des groupes bancaires ont accompagné depuis vingt ans l’émergence des technologies en modifiant le facteur travail : en France, sui vant le modèle anglo-saxon, la masse salariale a été ramenée entre 40 et 50 % des frais de fonctionnement.

Enfin, la partie industrielle située en post marché (traitements de masse en matière de moyens de paiement, de valeurs mobilières, de crédits consommation ou immobilier) fait soit l’objet d’investissements lourds automatisés en propre ou en partenariat, soit de soustraitance auprès d’un leader. Ce dernier bénéficie d’une avance en matière de savoir -faire très coûteuse à rattraper pour un éventuel compétiteur et d’une concentration de flux suffisante pour abaisser son prix de revient et rendre impossible l’équivalence pour un suiveur.

Les risques opérationnels

Présents de longue date dans l’univers bancaire, ils avaient fait l’objet du règlement « 97-02 » de l’ex Comité de Réglementation Bancaire et Financière (CEBF), à la suite d’un sinistre intervenu sur la place de Paris (incendie du siège du Crédit Lyonnais en 1996). Ils ont été réorganisés courant 2005 à la lumière du ratio McDonough (Comité de Bâle). Ils recouvrent les risques de perte résultant d’un défaut ou d’une inadéquation des procédés et/ou des personnes et/ou des systèmes. Les causes peuvent être accidentelles ou criminelles (intrusion de virus informatique…). Les risques « juridiques » y sont inclus ; l’étendue en matière de sources du droit est large (Codes Civil, du Commerce, Pénal, etc.).

Le secret professionnel en constitue un élément de choix compte tenu de l’exposition des établissements au facteur humain et de l’importance de la communication en ligne. Tous ces risques sont en partie assurables ce qui se traduit, en cas d’activation de la couverture par la présence d’une charge en consommation intermédiaire. La pratique courante des « impasses » ou risque calculé – seuil en dessous duquel aucun contrôle n’est réalisé -procède de l’auto assurance : une manière pour que le dysfonctionnement certain mais rare soit une charge exceptionnelle inférieure au coût de la protection permanente.

Les risques bancaires

Ils englobent le risque de non-remboursement (dit aussi « de signature », « de crédit » ou « de défaut »), de non-règlement, de prix (dit aussi de « cours » ou de « marché ») et particulièrement le risque d’illiquidité et celui d’insolvabilité (dit aussi « risque final »).

Naturellement concentrés dans les activités bancaires, ils sont parfois assurables (risque de non-remboursement dans le cas des crédits immobiliers, de non-règlement dans le cas des financements à l’exportation, etc.), ou réduits par des techniques appropriées. Ainsi, le risque d’illiquidité est minimisé dès lors que la banque utilise un système de règlement « sécurisé » (dans ce cas la banque bénéficie d’une autorisation de débit auprès d’une autre banque). Dans le cas où un risque résiduel subsiste, il appartient à la marge (résultat d’exploitation dit aussi « résultat courant avant impôt » dans le plan comptable européen applicable aux banques) de dégager l’excédent nécessaire au provisionnement ad hoc.

L’origine politique des risques : il s’agit d’une coloration des risques précédents, lorsque la cause n’est liée ni à la contrepartie commerciale, ni aux marchés, mais lorsqu’elle est due au caractère incontrôlable de l’environnement. C’est le cas des faits politiques (conflit armé, guerre civile, boycott, gèle des avoirs de réserves, etc.) et des catastrophes naturelles.

Les délits financiers

Ils sont de nature juridique comme leur nom l’indique : délits d’initiés, fausse information, manipulation de cours, entrave au régulateur et opération de blanchiment. Ils méritent d’être isolés compte tenu de leur actualité. Celle-ci tient au triple fait de l’émergence des marchés financiers à travers le monde, des affaires boursières (USA, Italie…) qui ont éclatées dans les années 2000 et de la menace permanente du blanchiment des capitaux provenant des trafics répressibles.

Ainsi, entre leur monopole de création monétaire, leur double intermédiation (bancaire et financière) et leur surexposition aux risques, les banques sont vraiment des entreprises différentes ; d’ailleurs, contrairement aux autres secteurs de l’économie, elles ont le devoir de rendre des comptes à des tutelles possédant un fort pouvoir de sanction àleur égard, pouvant aller jusqu’au retrait d’agrément.

L’assurance de liquidités

Dans un monde où l’avenir est incertain et notamment ces dernières années où le danger préexistant s’est fait mieux connaître, les agents économiques ont besoin de détenir des actifs liquides ayant deux propriétés essentielles : leur valeur doit être stable et incontestée et doivent être immédiatement disponibles pour être échangés contre des biens, des services et des titres. La monnaie est le seul actif à posséder ces deux propriétés. Les banques, en créant de la monnaie, fournissent une « assurance de liquidité », nécessaire au bon fonctionnement de toute économie de marché décentralisée caractérisée par l’incertitude.

On voit bien la transformation qui s’est opérée depuis les années 1980, l’intermédiation de marché se substituant à l’intermédiation bancaire de bilan.

Table des matières

INTRODUCTION

PARTIE I : Les interventions des banques selon les besoins des différents agents économiques à travers le système de crédit

Chapitre I : Offres et demandes de capitaux : besoins et sources de financement des principaux agents économiques

Section 1 : Demande de capitaux ou besoins de financement

Section 2 : Offres de capitaux ou sources de financement

Section 3 : Comportements des individus selon la théorie du taux d’intérêt

Chapitre II : Les activités bancaires

Section 1 : L’activité d’intermédiation bancaire et la transformation

Section 2 : Les deux autres activités : PSI et PSC

Section 3 : Les autres spécificités liées aux services bancaires

PARTIE II : Les avantages ou les opportunités pour les différents agents économiques

Généralités : Les avantages de l’intermédiation bancaire

Chapitre I : Opportunités relatives aux particuliers

Section 1 : Les produits bancaires

Section 2 : Les crédits immobilier

Chapitre II : Opportunités relatives aux entreprises

Section 1 : Les avantages relatifs aux produits bancaires

Section 2 : Les interventions des banques selon les besoins des entreprises

PARTIE III : LIMITES DU FINANCEMENT BANCAIRE

Chapitre I : Limites liées aux risques bancaires

I- Le risque bancaire

Section 1 : Le rappel des principaux ratios prudentiels

Section 2 : Les dispositifs de sécurisation mis en place par les entreprises bancaires

II- Evolution des obligations prudentielles de la banque

Section 1 : Les grandes tendances des évolutions règlementaires

Section 2 : Bâle II

Section 3 : La réforme de Bâle III

Chapitre II : Les limites pour les pays en développement tels que Madagascar

Section 1 : Limites d’ordre juridique

Section 2 : Limites d’ordre économique

Section 3 : Limites d’ordre culturelles

CONCLUSION